Am Anfang des Jahres war es Gold, jetzt ist es Silber. Die Edelmetalle feiern in diesem Jahr ein famoses Comeback. Und die Minenaktien gehen durch die Decke. Sicherlich: Derzeit wirkt der Markt überhitzt, doch mittelfristig bietet der Sektor noch jede Menge Potenzial. Rücksetzer werden derzeit resolut zum Kauf genutzt.

Der Silberpreis explodiert. Mittlerweile kostet die Feinunze wieder mehr als 17 Dollar. Und der Markt lechzt geradezu nach einer Korrektur. Viele institutionelle Investoren und Privatanleger stehen am Seitenrand und würden gerne in den Markt – doch sie fürchten den derzeit überhitzten Chart sowohl bei Silber als auch bei den Silberaktien. Zurecht, wenn man kurzfristig auf den Markt blickt. Doch denken Sie ein paar Jahre zurück: Damals stand der Silberpreis noch bei 50 Dollar. So gesehen hat der Silberpreis, auch wenn er kurzfristig überkauft ist, noch reichlich Potenzial.

Alles nur ein Short-Squeeze?

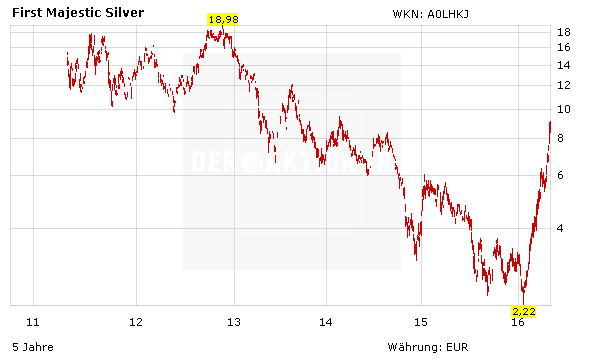

Das gilt auch für viele Minenaktie. Richtig: Kurzfristig sehen die Charts nach einer Fahnenstange aus. Doch betrachtet man bei vielen Aktien die langfristigen Charts, dann ist noch kaum etwas passiert. Die Aktien zeigen lediglich ein erstes Lebenszeichen. Die ganze Rallye bei Gold und Silber wird derzeit begleitet von extrem kritischen Kommentaren. Nicht nur zahlreiche Großbanken wie Goldman Sachs sehen die Edelmetalle wieder unter Druck kommen. Auch in den amerikanischen Medien wird immer wieder vor einem Einbruch gewarnt. Manche meinen, es handle sich nur um einen Short-Squeeze, der die Edelmetalle und Aktien nach oben treibt.

Nun, ein paar Worte dazu: Der Wechsel von einem Bärenmarkt in einen Bullenmarkt beginnt in der Regel mit einem Short-Squeeze. Am Boden eines Bärenmarktes sind die Shorts traditionell am höchsten. Dreht der Trend, müssen diese Shorts eingedeckt werden und führen zu einer explosiven Bewegung, wie wir sie gerade sehen. Und die Tatsache, dass diese Bewegung von zahlreichen negativen Kommentaren begleitet wird, ist auch vollkommen normal. Zum einen sind Medien und auch viele Anleger darauf geprägt, dass der Bärenmarkt weitergehen muss (schließlich hat er das die vergangenen Jahre immer getan), zum anderen sind auch viele Institutionelle auf der Short-Seite investiert und wünschen sich sicherlich, dass der Bärenmarkt weitergeht. Das gleiche Bild hatten wir in den vergangenen Jahren bei den Gold-Bugs erlebt. Sie waren auf der Longseite und es gab zahlreiche Artikel, dass Gold bald drehen muss.

Sicherlich wäre ein Rücksetzer gesund. Doch Sie kennen den alten Spruch an der Börse: Wer bei fallenden Kursen nicht dabei ist, ist auch nicht dabei, wenn die Kurse steigen. Diese Weisheit gilt gerade jetzt bei den Edelmetallen. Wer heute nicht erste Positionen kauft, wird auch den nächsten Rücksetzer nicht zum Kauf nutzen. Es gilt einen Fuß in die Tür zu stellen und die Positionen bei günstigen Gelegenheiten auszubauen. Dazu gehört ein wenig Mut. Aber der sollte sich auszahlen.

Das Wachstumsdepot bei Goldfolio notiert mittlerweile 42 Prozent im Plus – seit Jahresanfang wohlgemerkt. Alle Transaktionen werden rechtzeitig gemeldet, alle Transaktionen können nachvollzogen werden. Es werden keine Fantasiekurse eingebucht. Jeder Anleger, der seit Beginn des Jahres dabei ist, dürfte die gleiche Performance erzielt haben. Und trotz der 42 Prozent ist noch Cash vorhanden. Wir werden in den kommenden Tagen weiter zukaufen. Die Gold- und Silberrallye könnte in den kommenden Monaten und Jahren alles in den Schatten stellen, was Sie an der Börse bislang erlebt haben. Testen Sie Goldfolio 13 Ausgaben lang für nur 49 Ausgaben und überzeugen Sie sich. Alle Details unter www.goldfolio.de

DER AKTIONÄR – Unsere App

DER AKTIONÄR – Unsere App

22.04.2016

22.04.2016

Sofortkauf

Sofortkauf