Im Jahr 2019 richtet sich der Fokus in der Biotech-Branche unter anderem auf den Forschungsbereich der nicht-alkoholisch bedingten Fettleber-Erkrankung, kurz NASH. Dass der Run auf diesen 35 Milliarden Dollar schweren Markt so groß ist, ist der Tatsache geschuldet, dass es bis dato kein einziges zugelassenes Medikament gegen NASH gibt. Und die Erkrankung kostet dem US-Gesundheitssystem Jahr für Jahr zig Milliarden Dollar. Wer gewinnt die Krone im Jahr 2019? DER AKTIONÄR zeigt auf, welche Unternehmen Anleger auf der Agenda haben sollten.

Gilead: The next big thing?

Die zurückliegenden Jahre verliefen für Gilead alles andere als rosig. Das Hepatitis-C-Geschäft ist unverändert rückläufig, die Kite-Übernahme für 11,9 Milliarden Dollar hat bis dato nicht die gewünschten Umsatz- und Ergebnisbeiträge geliefert. Das Ruder herumreißen soll ab diesem Jahr der neue CEO Daniel O‘Day, den Gilead von Roche abgeworben hat. Für den AKTIONÄR steht fest: Gilead muss dringend Pipeline-Erfolge verbuchen oder diese in Form von Akquisitionen oder lukrativen Deals stärken.

Eine Hoffnung: Die Produktkandidaten gegen die NASH-Erkrankung in der Gilead-Pipeline. Selonsertib ist der größte Hoffnungsträger, der sich aktuell in der Phase 3 der Entwicklung befindet. Gilead liebäugelt mit einer Zulassung im kommenden Jahr. Weitere Kombi-Präparate gegen die nicht-alkoholisch bedingte Fettleber-Erkrankung befinden sich in der klinischen Entwicklung.

2019 könnte für Gilead ein richtungsweisendes Jahr werden. Entwickelt sich die NASH-Pipeline erfolgreich und O‘Day kann den ein oder anderen hochinteressanten Deal einfädeln, wird die Gilead-Aktie für Investoren wieder interessant. Vorerst bleibt DER AKTIONÄR bei diesem Biotech-Unternehmen trotzdem an der Seitenlinie.

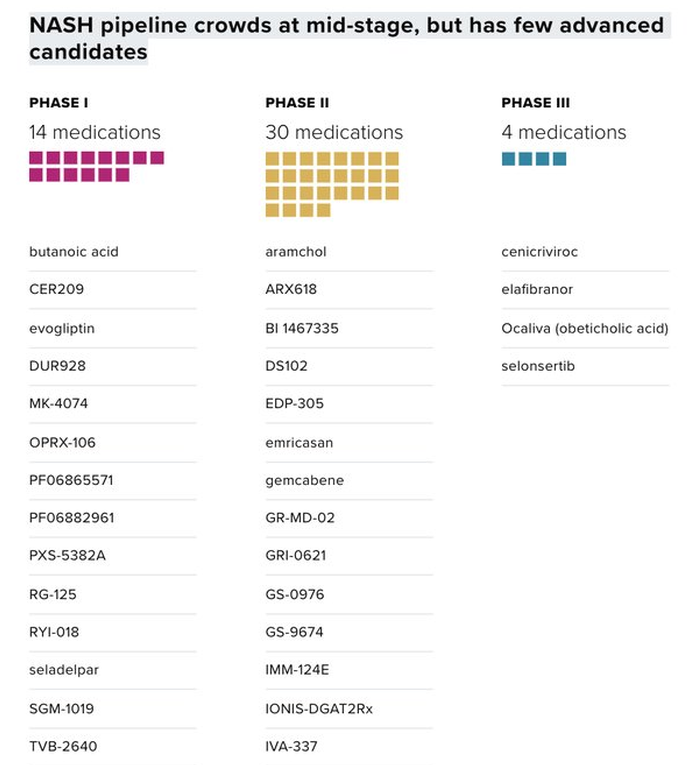

NASH-Produktionskandidaten (Auszug)

Allergan: Mehr als Botox

Ähnlich weit in der Entwicklung ist der Botox-Hersteller Allergan. Der Konzern will sich mit Cenicriviroc ein Stück des milliardenschweren NASH-Kuchens sichern. Aktuell durchläuft der Wirkstoff die entscheidende Phase 3. Auch bei Allergan rät DER AKTIONÄR, sich weiter an der Seitenlinie zu positionieren.

Intercept: Sekt oder Selters im Jahr 2019

Die Zukunft der Unternehmen Gilead und Allergan wird nicht allein von der Entwicklung der NASH-Pipeline abhängig sein. Dafür sind beide Konzerne zu breit aufgestellt. Anders sieht dies bei dem heißen Player Intercept Pharmaceuticals aus. Die Biotech-Firma setzt alles auf eine Karte: Ocaliva. Der Wirkstoff ist bereits am Markt gegen die primär biliäre Cholangitis (Gallengangsentzündung), die Indikation NASH soll folgen. Mit einer Zwischenauswertung der Phase-3-Studie ist im ersten Halbjahr 2019 zu rechnen. Trumpft Intercept mit positiven Ergebnissen auf, ist mit einer Kursexplosion zu rechnen. Bei negativen Resultaten ist durchaus eine Halbierung des Aktienkurses möglich. Daher eignet sich die Aktie nur für hartgesottene Anleger als Depotbeimischung, die sich diesem Risiko bewusst sind.

Genfit: NASH-Player aus Frankreich

Nicht minder spannend sind die Entwicklungen rund um Elafibranor von Genfit. Der Wirkstoff soll die NASH-Erkrankung umkehren und damit die Fibrose der Leber stoppen. Gleichzeitig könnte Elafibranor den Betroffenen kardioprotektive Vorteile geben. Ob dies gelingt? Unter den vier Spätphase-Projekten sieht DER AKTIONÄR Gilead und Intercept in der besten Ausgangsposition.

Blick in die zweite Reihe

Mit Viking Therapeutics konnten AKTIONÄR-Leser bereits am NASH-Hype verdienen. Positive Phase-2-Daten ließen den Kurs der Aktie Mitte 2018 um bis zu 130 Prozent in die Höhe schnellen. Vom Kursgewinn ist jedoch nichts mehr übrig. Im Zuge der Marktkorrektur gerieten die Papiere von Viking Therapeutics kräftig unter die Räder. Mittlerweile beträgt die Marktkapitalisierung lediglich gut 500 Millionen Dollar, bei einer Cash-Position von rund 300 Millionen Dollar. Und die Viking-Pipeline bietet weitaus mehr als VK2809 gegen die Leber-Erkrankung. Mutige Anleger nutzen die (temporäre) chronische Schwäche zum Aufbau einer spekulativen Position.

Vergleichbar mit Viking Therapeutics in Reihe 2 ist Madrigal. Im Zuge der positiven Phase-2-Daten des Konkurrenten brach die Aktie massiv ein. Auch hier steht ein Produktkandidaten vor dem Eintritt in eine zulassungsrelevante Phase-3-Studie. Aktuell bevorzugt DER AKTIONÄR allerdings Viking.

Übernahmen voraus?

Dass auch Pharma-Konzerne am Milliardenmarkt interessiert sind, zeigt der Deal zwischen Pfizer und Novartis. Die Unternehmen bündeln in Zukunft ihr NASH-Know-how. Gerade Novartis ist in der jüngsten Vergangenheit als Aufkäufer von Biotech-Unternehmen in Erscheinung getreten. Gut möglich, dass sich die Schweizer, Pfizer oder auch Gilead den ein oder anderen kleinen Player schlucken und den Einsatz um die NASH-Krone erhöhen. DER AKTIONÄR bleibt für Sie am Ball und wird Sie über die Entwicklungen im Jahr 2019 auf dem laufenden halten.

DER AKTIONÄR – Unsere App

DER AKTIONÄR – Unsere App

02.01.2019

02.01.2019

Sofortkauf

Sofortkauf