K+S ist und bleibt trotz der zuletzt enttäuschenden Entwicklung – operativ wie charttechnisch – eine der beliebtesten Aktien der deutschen Privatanleger. Zweifellos besitzt das Unternehmen langfristig betrachtet enormes Potenzial. Derzeit überwiegen mittlerweile aber leider ganz klar die Risiken. DER AKTIONÄR zeigt die größten Probleme auf.

Kalipreise stark unter Druck

Das größte Problem für K+S ist derzeit sicherlich das niedrige Kalipreiseniveau. Der Konzern selbst erklärte bei der Kappung der Mittelfrist-Ziele, dass man einfach mit einem deutlich höheren Kalipreis gerechnet habe. Und angesichts des laut Expertenschätzungen wohl sogar noch bis etwa 2020 bestehenden Überangebots, ist kaum mit einer raschen Erholung zu rechnen – zumal auch die Preise für wichtige Agrarrohstoffe wie Mais, Weizen & Co entgegen der hoffnungsvollen Entwicklung in der ersten Jahreshälfte wieder deutlich unter Druck geraten sind.

Umweltprobleme in Deutschland

Hinzu kommen die seit Jahren bekannten Probleme bei den deutschen Werken. Zwar scheint man einer dauerhaften Lösung unter dem neuen Vorstand Burkhardt Lohr allmählich näher zu kommen, dennoch ist wohl auch in Zukunft damit zu rechnen, dass K+S die Produktion bei Niedrigwasser wieder kürzen oder womöglich zwischenzeitlich komplett aussetzen muss, wie etwa im Januar.

Unsicherheiten in Kanada

Seit diesem Jahr verfügt K+S über eine moderne Mine in Kanada (Bethune). Doch es dürfte spannend werden, inwieweit diese auch profitabel betrieben werden kann. In früheren Prognosen ging K+S davon aus, dass die Produktionskosten je Tonne Kali inklusive Logistikkosten, Abschreibungen und Steuern bei 225 bis 255 Dollar liegen dürften. Damit wären diese nun sogar höher als etwa der derzeit etwa in Vancouver gezahlte Kalipreis.

Bereits die Worte des ehemaligen Konzernchefs Norbert Steiner zur Eröffnung der Mine Anfang Mai stimmten nicht gerade zuversichtlich: “We made the investment decision in a time when prices were higher. But when you are on the road to build such a big plant, you are well-advised to continue to build the plant until it is finished.”

Schwache Bilanz

Durch den teuren Bau der strategisch zweifellos sinnvollen aber womöglich eben nicht sofort profitablen neuen Mine ist die Verschuldung des MDAX-Konzerns deutlich gestiegen. So kletterten die Finanzverbindlichkeiten nun auf 2,9 Milliarden Euro. Die Nettoverschuldung beträgt nun 3,7 Milliarden Euro (siehe im Geschäftsbericht, Seite 8) – fast das Sechsfache des für das Gesamtjahr erwarteten EBITDA.

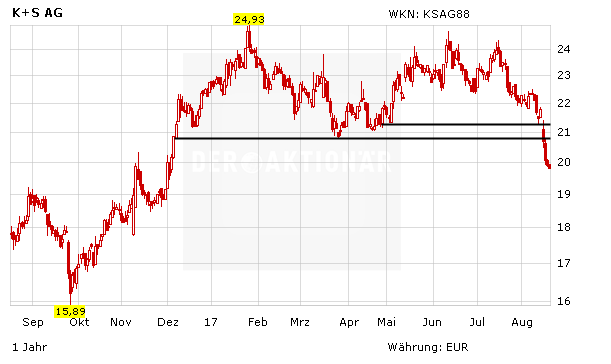

Trübes Chartbild

Ein Bild sagt mehr als tausend Worte …

Zugegeben, auch DER AKTIONÄR war Anfang des Jahres zuversichtlich für die K+S-Aktie gestimmt. Leider gab es eben in den vergangenen Monaten einige für K+S sehr negative Entwicklungen. Daher sollten auch Privatanleger an die Seitenlinie wechseln.

DER AKTIONÄR – Unsere App

DER AKTIONÄR – Unsere App

18.08.2017

18.08.2017

Sofortkauf

Sofortkauf