Noch vor dem Start der Tour de France am 4. Juli im niederländischen Utrecht ist die Autovermietungskette Europcar des gleichnamigen Radrennstalls an die Börse gegangen. Während das Team um den französischen Nationalhelden Thomas Voeckler 21 Etappen mit insgesamt 26 Bergwertungen zurücklegen muss, hat der Autovermieter Europcar am Freitag den Börsenstart schon hinter sich gebracht.

Der erste Kurs an der Pariser Börse Euronext in Höhe von 12,25 Euro lag noch auf dem Niveau des Ausgabepreises, zuletzt notierte die Aktien in einem schwachen Umfeld aber bei 11,97 Euro. Die Preisspanne ging im Vorfeld des Börsengangs von 11,50 bis 15,00 Euro. Erlöst wurden mit dem Börsengang zunächst 879 Millionen Euro, wie Europcar mitteilte. Das Geld soll vor allem in das Wachstum, aber auch in die Schuldentilgung gesteckt werden. Europcar hatte den Börsengang im Mai angekündigt und Mitte Juni eine erste Preisspanne genannt. Bisher gehörte der Sixt-Konkurrent Finanzinvestoren. Im ersten Quartal hatte Europcar seinen Umsatz im Vergleich zum Vorjahreszeitraum um knapp 11 Prozent auf 414 Millionen Euro gesteigert, unterm Strich aber einen Verlust von 69 Millionen Euro eingefahren, wofür das Unternehmen saisonale Effekte verantwortlich machte.

Alteigentümer verkaufen

Die bisherigen Eigentümer, die Investmentfonds Eurazeo und ECIP, haben Aktien im Wert von 379,5 Millionen Euro angeboten. 2006 hatte Eurazeo Europcar für 3,1 Milliarden Euro inklusive Schulden gekauft. Der Vermietungsmarkt war in den letzten Jahren von Wachstum geprägt. Die Vermietnachfrage ist sogar etwas schneller gewachsen als das Bruttoninlandsprodukt der jeweiligen Region. Ob sich dieser Trend noch fortsetzen kann, ist auch entscheidend für die Entwicklung der Europcar-Aktie. Denn die begleitenden Banken versuchen bei Börsengängen in der Regel die Aktien zu einem möglichst hohen Preis zu platzieren. Dass diese Methodik auch schief gehen kann, zeigt die Kursentwicklung der Windeln.de-Aktie auf. Seit dem IPO hat das Papier rund 35 Prozent an Wert eingebüßt.

Potenzial für Sixt

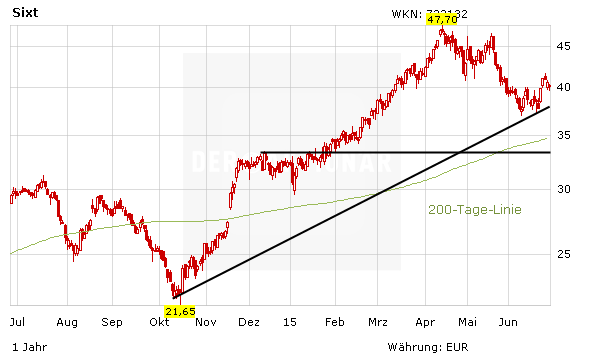

DER AKTIONÄR hat sich deshalb mit dem Experten Marc-Rene Tonn vom Analysehaus Warburg Research unterhalten. Tonn covert den Europcar-Konkurrenten Sixt und hatte aufgrund der vorgelegten Details des Börsengangs seine Kaufempfehlung für den SDAX-Titel mit Kursziel 51,00 Euro bestätigt. Die Bewertung des Konkurrenten Europcar signalisiere deutliches Kurspotenzial für die Aktien des Autovermieters, so Tonn. Europcar ist zwar aktuell in Europa klarer Marktführer mit einem Marktanteil von 19 Prozent. Dahinter komplettieren Avis Budget und Sixt mit 13 und zwölf Prozent die Top 3. Sixt greift aber mit seinen Tochterunternehmen auch in den europäischen Kernländern Frankreich, Spanien und Großbritannien an. Im Ausland haben die Vermietungserlöse bei Sixt im ersten Quartal 2015 auf Vorjahresbasis um über 38 Prozent auf 122,1 Millionen Euro zugelegt. Damit ist der Umsatzanteil des Auslands an den gesamten Vermietungserlösen auf rund 45 Prozent geklettert.

Doch Größenunterschiede führen nicht zwangsläufig zu einer höheren Marge. Laut Tonn ist das Flottenmanagement der Knackpunkt. Wie gut lässt sich die Flotte steuern, lassen sich die Fahrzeuge refinanzieren und welcher Preis lässt sich bei der Vermietung erzielen? Denn der Vermieter lässt sich extrem einfach austauschen, da der Wettbewerb sehr preisgetrieben ist. Nicht ganz unwichtig für den Mieter ist das Fahrzeug, welches er anmietet. Hier verfügt Sixt über eine sehr premiumlastige Flotte.

Sixt vorziehen

DER AKTIONÄR teilt die Einschätzung von Tonn und zieht Sixt weiter der Europcar-Aktie vor. Zum einen wird Sixt immer stärker, zum anderen will Europcar weit über die Hälfte seines Emissionserlöses zur Schuldentilgung verwenden.

Dieser Artikel ist in veränderter Version in Ausgabe 27/15 erschienen.

DER AKTIONÄR – Unsere App

DER AKTIONÄR – Unsere App

Sofortkauf

Sofortkauf