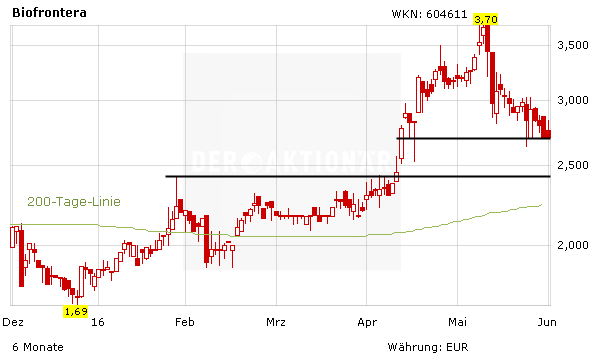

Bei dem Biotech-Unternehmen Biofrontera ist in den vergangenen Wochen einiges passiert. Zunächst erfolgten ein steiler Anstieg und die Zulassung für Ameluz in den USA. Zuletzt hat die Aktie getreu dem Motto „sell on good news“ allerdings deutlich korrigiert. Die Experten von SMC Research haben das Papier erneut unter die Lupe genommen und neu bewertet.

Der Umsatz von Biofrontera lag im ersten Quartal mit 1,02 Millionen Euro in etwa auf dem Vorjahresniveau (1,03 Millionen Euro), schreiben die Analysten. Während die Erlöse aus dem Produktverkauf im Ausland vor allem dank einer anziehenden Dynamik im spanischen Markt, den das Unternehmen seit 2015 in Eigenregie bearbeitet, um 31,1 Prozent auf 323,7 Tausend Euro angezogen haben und zusätzlich Einmalzahlungen über 60 Tausend Euro aus Lizenzvereinbarungen geflossen sind, waren die Einnahmen in Deutschland mit 633,1 Tausend Euro (Vorjahr: 783,2 Tausend Euro) rückläufig. Das Unternehmen begründet dies mit einem Lagerabbau im Großhandel, dessen Ameluz-Verkäufe an Apotheken und Ärzte aber um drei Prozent zugelegt hätten. Insgesamt sei der PDT-Markt in den ersten drei Monaten nicht gewachsen, was auf eine vorübergehende Verunsicherung bezüglich der Abrechnung der neuen Daylight-Therapie zurückzuführen sei. Dieser Effekt sollte aber bald auslaufen, erklären die Experten von SMC Research weiter. Ameluz fehlt derzeit noch die Zulassung für die Daylight-Therapie, daher hat das Unternehmen eine Phase-III-Studie gestartet, die schon im Herbst abgeschlossen sein und den Weg für eine Zulassung im nächsten Frühjahr ebnen soll.

Mit einem Nettoverlust von lediglich 0,45 Millionen Euro (Vorjahr: -2,36 Millionen Euro) hat das Unternehmen im ersten Quartal von der Rückerstattung der Antragsgebühr (2,1 Millionen Euro) in den USA profitiert. Insgesamt sieht sich Biofrontera im Plan und hat auch das diesjährige Umsatzziel von sechs bis sieben Millionen Euro bekräftigt. „Wir haben aufgrund der geringen Dynamik zum Jahresauftakt unser Erlösmodell dennoch moderat adjustiert und kalkulieren nun mit sechs Millionen Euro. Auch die anschließende Marktdurchdringung der PDT in Deutschland haben wir etwas vorsichtiger modelliert. Den fairen Wert sehen wir nun bei 3,50 Euro je Aktie, das Urteil „Buy“ bleibt“, so SMC Research.

Auch DER AKTIONÄR empfiehlt die Aktie von Biofrontera klar zum Kauf. Die derzeitige Konsolidierungsphase sollte bald abgeschlossen sein und der Wert wieder Kurs auf die psychologisch wichtige Marke von drei nehmen.

DER AKTIONÄR – Unsere App

DER AKTIONÄR – Unsere App

)

01.06.2016

01.06.2016

Sofortkauf

Sofortkauf