Das zurückliegende Jahrzehnt war die Hoch-Zeit der „Wachstumsunternehmen“ à la Amazon, Facebook und Alphabet. Potentielle Gewinnsteigerungen versprachen an der Börse höhere Kursgewinne als niedrige KGVs, viele Valuetitel wurden über Jahre links liegen gelassen. Die Diskrepanz zwischen Value und Growth-Aktien hat dabei sukzessive zugenommen. Nun hat sie ein Extrem erreicht, welches in der Historie häufig einen Kipppunkt angezeigt hat.

Value vs. Growth im Russell2000

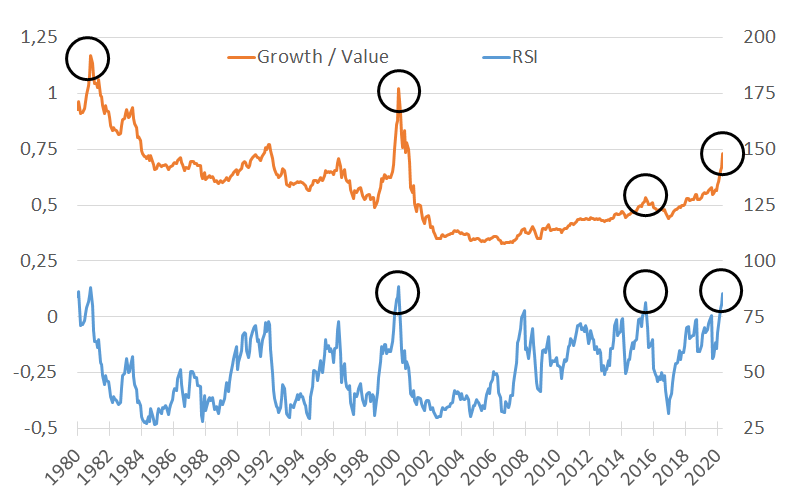

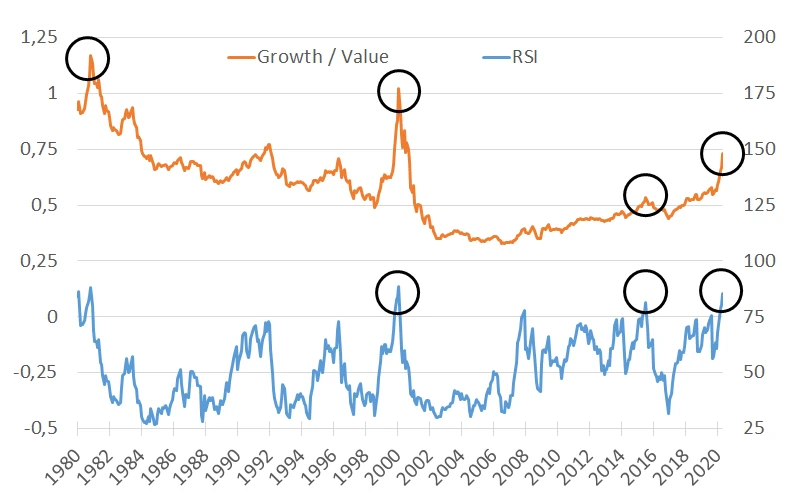

Schön veranschaulichen lässt sich diese gegenläufige Bewegung anhand der amerikanischen Subindizes Russell2000 Value (Valueaktien) und Russell2000 Growth (Wachstumsaktien). Die folgende Grafik setzt deren Entwicklung ins Verhältnis (nähere Infos hier ab Min 1:55):

Wie zu erkennen ist, gab es in den letzten 40 Jahren immer wieder anhaltende Phasen, in denen eine der beiden Aktiengattungen vom Markt präferiert worden ist. Hier lässt sich auch die kontinuierliche Outperformance der Growth-Aktien im letzten Jahrzehnt ablesen. Unten ist der RSI-Indikator dieser Kurve abgetragen. Er zeigt langfristige Extremsituationen im Value/Growth-Verhältnis an. Tatsächlich ist es in der betrachteten Periode von 40 Jahren erst das vierte Mal, dass der Indikator einen Wert > 80 erreicht hat. In den vorhergehenden Fällen (1980, 2000 und 2015) kam es in der Folge zu einem mindestens mehrmonatigen Favoritenwechsel zugunsten der Value-Titel.

Beispiele: Der 2000er-Fall zeigte das Platzen der Dotcom-Blase frühzeitig im Januar 2000 an. Im 2015er-Fall folgte eine deutliche Korrektur der Aktien, einhergehend mit dem endgültigen Boden bei vielen Rohstoffen wie dem Goldpreis (und den entsprechenden Aktien).

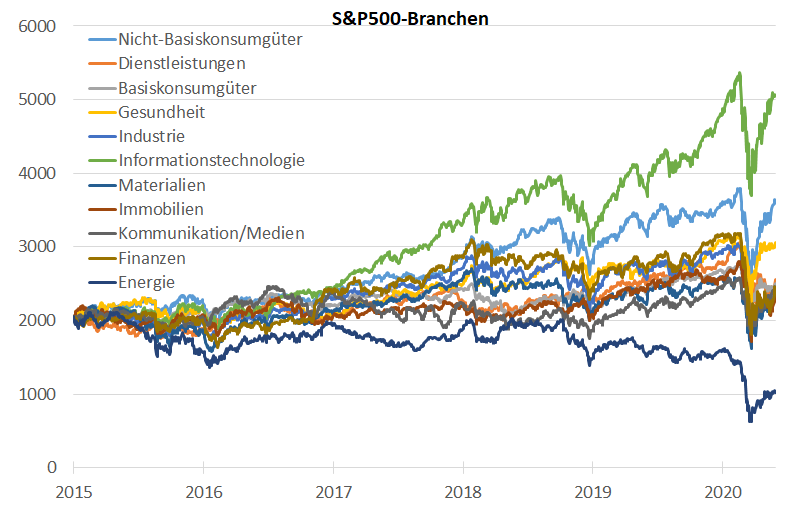

Welche Bereiche könnten von einer solchen Wende nun am meisten profitieren? Hierzu werfen wir einmal einen Blick auf die elf S&P500-Branchen. Er zeigt, dass die allesamt eher defensiven Sektoren Energie, Materialien, Lebensmittel und Medien dem S&P500-Index am stärksten hinterherhinken. Hier ließe sich also mit der Suche nach besonders vernachlässigten Titeln beginnen. Das muss nicht zwangsläufig auf BlueChips wie Coca-Cola oder McDonalds hinauslaufen. Erst in der zweiten Reihe werden die Bewertungsabschläge bei Valuetiteln mitunter erheblich.

Einen radikalen Wechsel in der Zusammenstellung des eigenen Depots würde ich allein auf Grundlage dieses Befunds nicht vornehmen. Aber das aktuelle Growth/Value-Peak bietet einen guten Anlass, die Gewichtungen im eigenen Depot zu überprüfen – und gegebenenfalls zu reagieren.

DER AKTIONÄR – Unsere App

DER AKTIONÄR – Unsere App

Sofortkauf

Sofortkauf