Hat der Markt nach der Rede von Fed-Chef Jerome Powell den Schalter umgelegt und startet jetzt die Jahresendrallye? Oder wird es noch einmal heftig? Der Gebert-Indikator von Thomas Gebert ist auf Grün gesprungen. Doch vielen Anlegern fehlt nach wie vor der Glaube an wieder steigende Kurse.

DER AKTIONÄR: Herr Gebert, der Gebert-Indikator ist auf Grün umgesprungen, doch der DAX kommt nicht in Fahrt. Ein Fehlsignal?

THOMAS GEBERT: Fehlsignal ist ein hartes Wort. Das Kaufsignal des Börsenindikators erschien bei 11.484 Punkten. Jetzt liegen wir 1,2 Prozent tiefer.

Wie war es historisch? Wie lange hat es maximal gedauert, bis die Börse – wie vom Indikator prognostiziert – gestiegen beziehungsweise gefallen ist?

Seit Erstveröffentlichung des Indikators 1996 gab es vor dem jüngsten Kaufsignal bisher elf Kaufsignale. Bis zum jeweils nächsten Verkaufssignal war der Anleger elfmal im Plus. Trefferquote also 100 Prozent.

Was aber viel wichtiger ist, dass der Anleger nach den elf Verkaufssignalen zehnmal billiger wieder einsteigen konnte, zum Teil sehr deutlich billiger, einmal musste er allerdings 200 Punkte höher wieder kaufen. Die Börsenindikator-Strategie tritt ja nicht gegen Bargeld, sondern gegen den DAX an. Den DAX kann ich nicht schlagen, während ich im DAX investiert bin. Ich kann den DAX ja nicht mit dem DAX überholen. Übertreffen kann ich ihn nur dadurch, dass ich verkaufe und nach dem Verkauf billiger wieder einsteige. Das ist in 91 Prozent der Fälle gelungen. Vom jüngsten Rückgang des DAX von 20 Prozent war die Strategie während zehn Prozent nicht investiert. Sie hat also zehn Prozent gegen den DAX gewonnen. Der DAX notiert seit Jahresanfang 13 Prozent im Minus, die Börsenindikatorstrategie zwei Prozent.

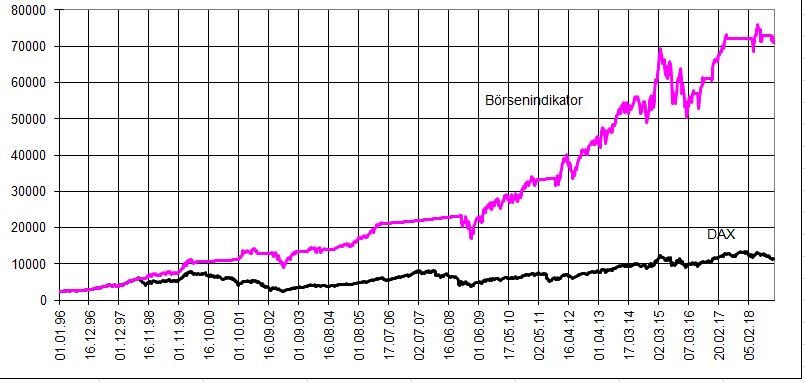

Bitte zeigen Sie unseren Lesern noch einmal auf, was aus 10.000 Euro geworden wäre, wenn man die ganze Zeit seit 1996 nach dem Gebert-Indikator angelegt hätte – und wenn man die ganze Zeit im DAX investiert geblieben wäre?

Wie man auf der Grafik sieht, hat sich dadurch, dass man Teile der Abwärtsbewegungen vermieden hat, ein wesentlich besseres Anlage-Ergebnis ergeben. Mit der Strategie konnte der Anleger sein Depot ver-30-fachen, während sich der DAX nur verfünffachen konnte.

Gab es jemals ein richtiges, schmerzhaftes Fehlsignal?

Fehlsignal kann man nicht sagen. Es kommt darauf an nach einem Verkauf billiger wieder einzusteigen, und das ist in zehn von elf Fällen gelungen. Einmal konnte man etwa zum Verkaufskurs wieder kaufen. Ein richtiges Fehlsignal hat es also nie gegeben, in 23 Jahren nicht. Zum Höchstkurs verkaufen und dann zum Tiefstkurs wieder einsteigen ist illusorisch. Dafür muss man zum Astrologen gehen. Nach den Wiedereinstiegspunkten des Börsenindikators nach den schweren Baissen 2002 und 2008 ging es jeweils noch einmal 20 Prozent nach unten, bevor die großen Aufwärtsbewegungen kamen. Der Börsenindikator hat dem Anleger also die beiden Baissen nicht komplett erspart, sondern nur einen großen Teil davon. Er ist nicht zum Höchstkurs ausgestiegen und zum Tiefstkurs wieder rein.

Was wird Ihrer Meinung nach den Schalter umlegen für steigende Kurse?

Börsenstimmungen haben immer bestimmte Lebensdauern. Es wird sich einfach ohne Grund zu Beginn des nächsten Jahres die Stimmung aufhellen. Vorher könnten wir tatsächlich noch ein paar schwächere Tage erleben, sogar neue Tiefstkurse sind möglich, aber spätestens am Jahresende sollte die große Hausse starten. Deshalb bin ich noch nicht zu 100 Prozent investiert, sondern möchte vor Weihnachten noch ein wenig kaufen.

Wer – glauben Sie – hat das Zeug, den Markt in den kommenden Monaten eine Outperformance hinzulegen?

Ich setze auf Allianz, Münchner Rück, Deutsche Telekom, Daimler, Porsche, BASF, Bayer, RWE, E.ON und Heidelberger Zement und werde davon noch kaufen.

Mal ein Blick in die ganz weite Zukunft: Seit der Gründung hat sich der DAX knapp verelffacht. Steht der DAX 2048 bei 120.000 Punkten?

Das sind acht Prozent pro Jahr. Der Einstiegspunkt 1988 schmeichelt dem DAX etwas. Das war gerade der Tiefpunkt nach dem Crash. Wenn wir es etwas länger sehen von 1960 bis heute sind die deutschen Aktien pro Jahr fünf Prozent gestiegen, drei Prozent gehen auf die Inflation und zwei Prozent auf den jährlichen Produktivitätszuwachs. Gehen wir für die nächsten Jahre von einer Inflationsrate von zwei Prozent aus, dem erklärten Ziel der Europäischen Zentralbank, und einem mittlerweile niedrigeren Produktivitätswachstum von einem Prozent und rechnen 1,03 hoch 30 kommen wir auf einen Faktor von 2,4. Im Moment notiert der DAX etwas gedrückt. Wenn wir von seinem fairen Wert von vielleicht 14.000 Punkten ausgehen, der gegen Ende des nächsten Jahres erreicht sein sollte, und multiplizieren diesen Wert mit 2,4, landen wir bei 34.000 Punkten. Das scheint mir realistischer als 120.000 Punkte zu sein.

Vielen Dank für das Interview.

Mehr Informationen zu Thomas Gebert finden Sie unter www.gebertbrief.de

DER AKTIONÄR – Unsere App

DER AKTIONÄR – Unsere App

01.12.2018

01.12.2018

Sofortkauf

Sofortkauf