Operativ ist die Industrieholding MBB, die mit ihren Beteiligungen von einigen Megatrends profitiert, insgesamt recht gut durch die Coronakrise gekommen. Mit Friedrich Vorwerk haben die Berliner ein echtes Highlight in ihrem Bestand. Der Anbieter von Energieinfrastruktur wächst überproportional und wird nun an die Börse gebracht. Zum Wochenstart präsentiert MBB erste Details.

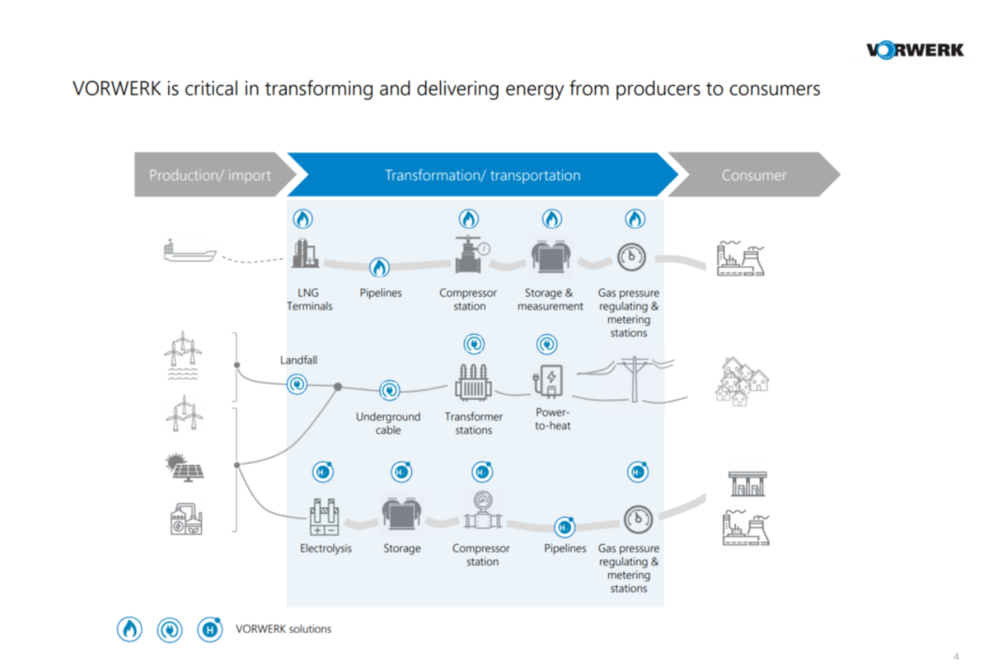

Mit der im Herbst 2019 übernommenen Friedrich Vorwerk gelang MBB der Einstieg in den Pipeline- und Anlagenbau für Gas- und Stromnetze. Durch die anschließende Add-on-Akquisition der Bohlen & Doyen durch Vorwerk wurde das boomende Segment „Energie-Infrastruktur“ gestärkt.

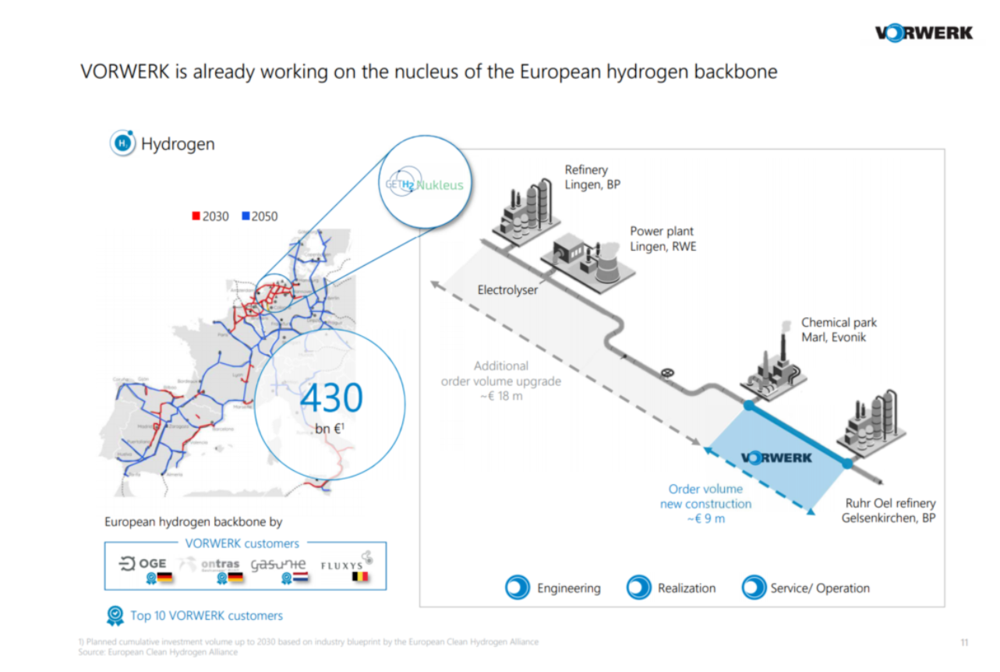

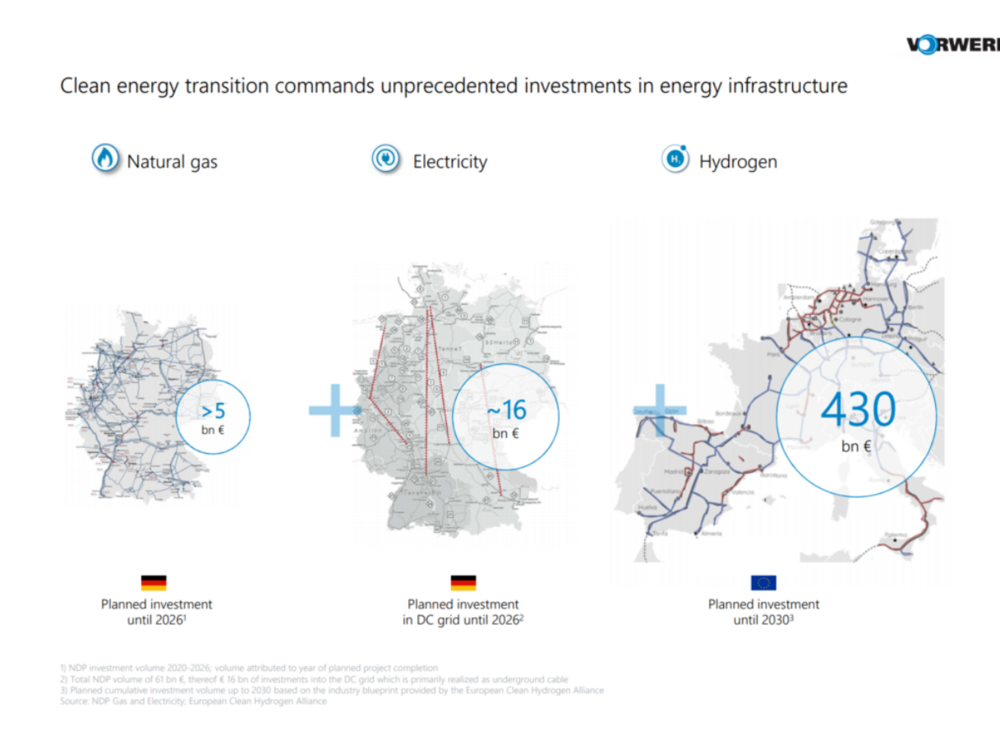

Die Auftragsbücher sind prall gefüllt. Kein Wunder: Nach dem geplanten Atom- und Kohleausstieg entstehen in Deutschland in den nächsten Jahren im Zuge der Energiewende viele neue unterirdische Stromtrassen und Gasspeicher. Beide Neulinge zählen auf diesem Gebiet zu den marktführenden Spezialisten. Perspektivisch rückt bei Vorwerk auch der Megatrend Dekarbonisierung durch den Einsatz von Wasserstoff in den Fokus. Stichwort: Um- und Ausbau der Gasnetzinfrastruktur zu einer Wasserstoffnetzinfrastruktur. Ohne grünen Wasserstoff kann die deutsche Industrie den Weg zur Klimaneutralität nicht bewältigen.

Um das weitere Wachstum finanzieren zu können, soll Friedrich Vorwerk noch im ersten Quartal 2020 an die Börse gebracht werden. Angestrebt wird die Zulassung der Aktien zum Handel im Regulierten Markt (Prime Standard) der Frankfurter Wertpapierbörse. Mit dem Bruttoemissionserlös aus den neu ausgegebenen Aktien in Höhe von etwa 90 Millionen Euro will das Unternehmen vor allem das Wasserstoff- und Stromgeschäfts des Unternehmens ausbauen.

Angeboten werden sollen neue Aktien im Zuge einer Kapitalerhöhung sowie Anteilsscheine von Altaktionären inklusive einer möglichen Mehrzuteilung. Angestrebt ist ein Streubesitz von rund 45 Prozent, wobei der Vorstandsvorsitzende Torben Kleinfeldt und die Muttergesellschaft MBB auch zukünftig jeweils einen wesentlichen Anteil am Unternehmen halten sollen.

Mit Aumann (Anteil: 40 Prozent) und Delignit (76 Prozent) hat MBB bereits zwei Töchter erfolgreich an die Börse geführt. "Dass wir ein IPO erfolgreich durchführen können, haben wir bereits bewiesen", so Vorstand Christof Nesemeier gegenüber dem AKTIONÄR. Das Umfeld passt, so dass das IPO noch vor Ostern über die Bühne gehen dürfte.

Das Interesse an der MBB-Aktie dürfte im Vorfeld weiter steigen – und der Kurs nach der jüngsten Konsolidierungsphase auch. Investierte Anleger lassen die Gewinne laufen. Auch ein Neueinstieg auf dem aktuellen Niveau sollte sich rentierten. Das nächste Ziel lautet 150 Euro, mittelfrisitg liegen sogar Kurse im Bereich um 175 Euro im Rahmen des Möglichen.

DER AKTIONÄR – Unsere App

DER AKTIONÄR – Unsere App

08.03.2021

08.03.2021

Sofortkauf

Sofortkauf