Im Streit um die Finanzierung der Folgekosten für den Atomausstieg rechnet Deepa Venkateswaran von Bernstein Research in den kommenden Monaten mit einer Lösung. Ihre positive Einschätzung für die Versorger-Titel hat sie nun bestätigt.

Das Finanzierungsproblem rund um die atomaren Altlasten ist nach Einschätzung der Bernstein-Analystin derzeit der größte Belastungsfaktor für die deutschen Energieriesen E.on und RWE. Ihrer Meinung nach sollten die Streitigkeiten zwischen den Unternehmen und der Bundesregierung in den kommenden Monaten aber gelöst werden, so Venkateswaran in eine aktuellen Studie.

Als wahrscheinlichstes Szenario hält die Expertin einen externen Atomfonds für möglich, in den zunächst die Hälfte der Milliarden-Rückstellungen der Konzerne flössen. Im Gegenzug müssten die Versorger nicht unbegrenzt für die gefährlichen Atom-Altlasten haften.

Über eine ähnliche Lösung hat bereits David Einhorn spekuliert, der in der vergangenen Woche mit seinem Hedgefonds Greenlight Capital E.on-Aktien in bislang unbekanntem Umfang gekauft hatte. Eine von der Bundesregierung eingesetzte Atom-Kommission sucht derzeit nach einer Lösung für die Finanzierung der Atom-Folgekosten.

Fast 40 Prozent Potenzial?

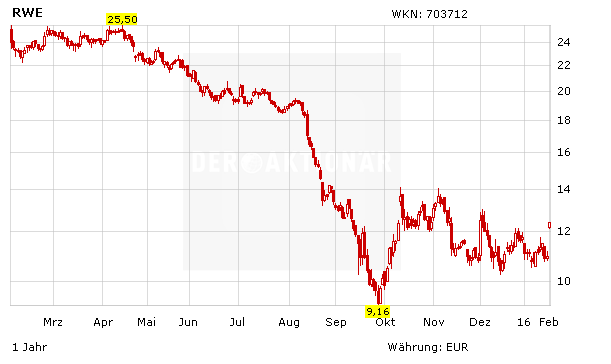

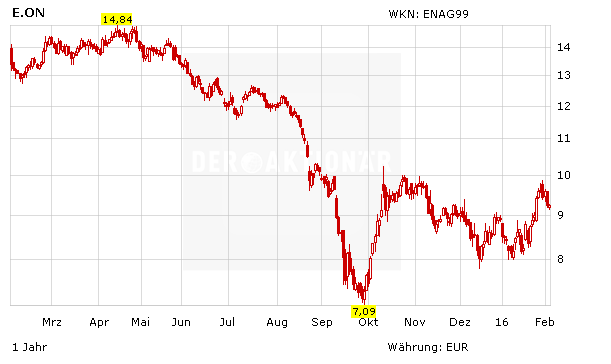

In Erwartung eines baldigen Durchbruchs hat Venkateswaran ihr „Outperform“-Rating für die E.on-Aktie mit einem Kursziel von 12,70 Euro bestätigt. Ausgehend vom aktuellen Kursniveau entspricht dies einem Aufwärtspotenzial von annähernd 40 Prozent. Die Papiere von RWE hat die Analystin auf „Market-Perform“ mit einem fairen Wert von 12 Euro belassen.

Große Herausforderungen

Die beiden Versorger-Titel – im vergangenen Jahr mit großem Abstand die schwächsten Werte im DAX – konnten seit Jahresbeginn einen Teil ihrer Verluste aufholen. Neben der nach wie vor unklaren Finanzierung des Atomausstiegs bremsen allerdings auch Probleme im operativen Geschäft sowie die riskanten Aufspaltungspläne die Euphorie. DER AKTIONÄR mahnt weiterhin zur Vorsicht.

(Mit Material von dpa-AFX)

DER AKTIONÄR – Unsere App

DER AKTIONÄR – Unsere App

)

03.02.2016

03.02.2016

Sofortkauf

Sofortkauf