Als Namco 1982 Pac-Man erschuf, betrugen die Produktionskosten 100.000 Dollar. Inflationsbereinigt entspricht dieser Betrag 2015 laut dem Bureau of Labor Statistics 246.575,13 Dollar. Zum Vergleich: Take-Two Interactive pumpte 2013 das 1.074-Fache dieser Summe – 265.000.000 Dollar – in den vierten Aufguss der super-erfolgreichen „Grand Theft Auto“-Saga. Allein 128 Millionen Dollar flossen in das Marketing. Wahnsinn? Vielleicht, aber der Wahnsinn ist kalkuliert. In den ersten drei Tagen nach dem Verkaufsstart betrugen die Erlöse 800 Millionen Dollar. Größer als Hollywood Der Video-Spiele-Markt über sämtliche Plattformen hinweg ist „Big Business“ und wird nach Schätzung von Branchenexperten bis 2017 rund 102 Milliarden Dollar schwer sein. Die Filmindustrie bringt es laut PricewaterhouseCoopers zu diesem Zeitpunkt auf etwa 43 Milliarden Dollar. Zur Erinnerung: Noch bis 2009 hatte Hollywood im Größenvergleich die Nase vorn. Vorbei. Angetrieben vom starken Wachstum in Asien und angelockt durch neue Trends wie E-Sports, nimmt die Zahl der Spieler weltweit rasant zu. Größer als der Sport Aus einer Untersuchung von Super- Data geht hervor, das mittlerweile 134 Millionen Menschen E-Sports-Veranstaltungen verfolgen.

Vereinfacht ausgedrückt schauen bei solchen Events Spieler anderen Spielern beim Spielen zu. Die Zahl hat sich binnen vier Jahren verachtfacht, wobei rund die Hälfte der Teilnehmer aus den USA stammt. Um diese Entwicklung in Zahlen zu fassen: Die Weltmeisterschaft in „League of Legends Season 3“ verfolgten 32 Millionen Menschen, davon 18.000 live im ausverkauften Staples Center in Los Angeles. Heute hip, morgen tot Trotz oder gerade wegen der enormen Umsatzentwicklung ist der Konkurrenzkampf in der Videospiele-Industrie beinhart und selbst ein Verkaufshit bewahrt die Anbieter nicht vor dem Ruin. Nintendo etwa, der Schöpfer von Super Mario, kontrollierte 1990 rund 90 Prozent des gesamten Marktes. Flops wie die WiiU-Spielekonsole und die Verweigerungshaltung gegenüber Mobile Games verursachten zuletzt Verluste in dreistelliger Millionenhöhe und ließen Zweifel an der Zukunftsfähigkeit des Konzerns aufkommen. Erst im ersten Quartal 2015 gelang die Rückkehr in die Gewinnzone. Für 2016 kündigten die Kult-Japaner ihr erstes Mobile- Spiel an. Der Versuch, mit Spielen die Gemeinde der Smartphoneund Tablet-PC-Zocker zu erreichen, ist überfällig.

Mobile Games zählen zu den am meisten heruntergeladenen Apps, sowohl bei Google als auch bei Apple mit einem Anteil jenseits der 70 Prozent. 86 Prozent der Zeit, die die Nutzer mit ihren Smartphones verbringen, geht fürs Zocken drauf. Das Segment ist die Dampframme der Industrie und wird 2015 mit einem geschätzten Marktvolumen von 30 Milliarden Dollar die Konsolen (26,4 Milliarden) plattwalzen. Die Wachstumsraten sind obszön: Binnen drei Jahren hat sich das Dollarvolumen in der Sparte fast verdoppelt – dank Spielekrachern wie der Candy-Crush-Saga von King Entertainment. Das Geschicklichkeitsspiel steht gemeinsam mit dem Strategiespiel Clash of Clans (Supercell), Hay Day (Supercell) und Angry Birds (Rovio) für sechs Milliarden Dollar Jahresumsatz in der Branche.

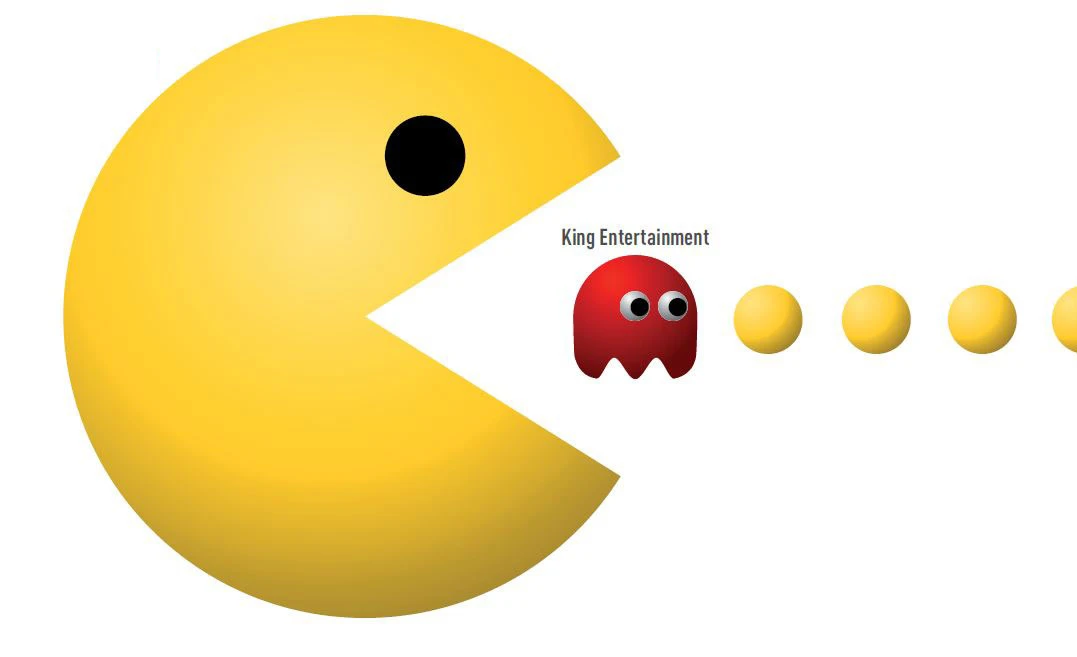

Das enorme Wachstums- und Gewinnpotenzial bei Mobile Games hat bei den arrivierten Spieleherstellern – Electronic Arts, Activision Blizzard, Ubisoft und TakeTwo Interactive – Begehrlichkeiten geweckt, die sich nun in einer deutlich gesteigerten Übernahmeaktivität niederschlagen. Jüngster Coup: Activision Blizzard, der Konzern hinter „Call of Duty: Black Ops“ und „World of Warcraft“ und der nach Umsatz (2015e: 4,7 Milliarden Dollar) größte Publisher, schluckt für 5,9 Milliarden Dollar King Entertainment.

Activisions bisheriges Kerngeschäft sind teure Konsolen- und PC-Games. Wie erwähnt, hinken die Wachstumsraten in diesem Segment trotz immer aufwendigerer Produktionen den „Keep-it-simple-stupid“-Spielchen hinterher. Die hohen Kosten für Games wie „CoD“ drücken zudem auf die Gewinnmargen, die bei Activision zuletzt zwölf Prozent betrugen. Mit King an der Seite steigt Activision zum Multi-Plattform- Anbieter mit einem besseren Margenmix auf. Gemessen an den gemeinsamen Umsätzen im ersten Halbjahr (3,4 Milliarden Dollar) weist der Konzern nun selbst die Spielesparten von Microsoft (2,7 Milliarden) und Sony (2,4 Milliarden) in die Schranken. Was bei dem Deal ebenfalls eine Rolle gespielt haben dürfte: Kings 474 Millionen monatlich aktive Nutzer (MAU), 60 Prozent davon Frauen. Doch auch King Entertainment profitiert: Ein erfahrener und starker Partner im Hintergrund reduziert den Druck, Erfolg an Erfolg reihen zu müssen, um zu überleben. Denn obwohl Candy Crush ein Hit ist und sich mit Bubble Witch und Farm Heroes zwei weitere Cash- Cows im Portfolio befinden, sanken die Profite bei King Entertainment im dritten Quartal auf 177 Millionen Dollar. Insgesamt erzielte der Konzern mit seinen Games Erlöse von 502 Millionen Dollar, ein Minus von 9,3 Prozent.

Zynga – ein Schnäppchen?

Mit dem King-Deal ist Zynga in den Fokus der Anleger gerückt. Zynga war einst berühmt für seine unkomplizierten Spiele auf Facebook und versucht diesen Erfolg nun auf mobile Plattformen umzumünzen. Zwar rutschten die MAU auf 75 Millionen ab, doch konnte Zynga den Umsatz im letzten Quartal auf 196 Millionen Dollar steigern und dabei einen Überschuss von drei Millionen Dollar generieren. Insbesondere Online-Gaming-Apps wie Poker und Slots ziehen das Publikum in Scharen an. Insgesamt stieg der Umsatz je Spieler im Berichtszeitraum gegenüber dem Vorjahr um 27 Prozent. Die mobilen Umsätze erreichten zuletzt mit 69 Prozent einen Rekordwert. Wird Zynga übernommen? Fakt ist: Von den 2,4 Milliarden Dollar Börsenwert entfallen eine Milliarde auf Cashreserven. Bei angepeilten Erlösen von 700 Millionen Dollar wird Zynga somit Cash-bereinigt mit dem zweifachen Umsatz bewertet. Das erscheint nicht zu viel, wenn man berücksichtigt, dass Zynga neben klassischen Gamern auch die zahlungskräftigen Hobby-Zocker mit seinem Angebot anbaggert.

Spannung verspricht in der Spiel- Szene auch das Auftauchen von Vivendi. Der französische Medienkonzern stockte jüngst seine Positionen bei Ubisoft (10,4 Prozent) und Gameloft (10,2) auf und schürt damit die Fantasie, mehr als nur eine „strategische Beteiligung“ zu verfolgen. Ubisoft jedenfalls befürchtet eine feindliche Übernahme und will sich dagegen wehren, wie es in einer Hausmitteilung von CEO Yves Guillemont hieß. Die Avancen von Vivendi sind verständlich: Ubisoft verfolgt eine erfolgreiche Multi-Plattform- Strategie und steigerte den Umsatz zweistellig auf 1,4 Milliarden Euro. Die Gewinnmarge beträgt gesunde 10,5 Prozent. Gameloft hingegen ist eine Macht bei Mobile Games: „Jeden Tag werden zwei Millionen Spiele heruntergeladen“, freut sich Michel Guillemont, Gameloft-Boss und Bruder von Ubisoft- Chef Yves Guillemont. Sein Unternehmen ist der Marktführer in Apples App Store und bei Google Play. 173 Millionen monatlich aktive Nutzer spülten den Franzosen im dritten Quartal 63,3 Millionen Euro in die Kasse. In den ersten neun Monaten waren es 191 Millionen, ein Zuwachs von 14 Prozent gegenüber dem Vorjahreszeitraum. Vivendis Zukauf hat sowohl bei Ubisoft als auch bei Gameloft Spuren hinterlassen: Die Aktienkurse beider Unternehmen stiegen binnen weniger Wochen um mehr als 30 Prozent.

Das „perfekte“ Spiel

Der King-Deal rückt die Spielebranche erneut in den Fokus der Anleger. Activision eignet sich nach der Übernahme des Candy-Crush-Erfinders für langfristig orientierte Anleger, die nicht täglich auf den Kurszettel schauen wollen. Zynga ist deutlich risikoreicher, lockt mögliche Käufer aber mit reichlich Cash und Hobby- Zockern. Ubisoft und Gameloft sind aussichtsreich, nach Ansicht des aktionär aber schon sehr gut gelaufen und bedürfen einer Abkühlung. Anleger sollten bei beiden Titeln eine Korrektur von 15 bis 20 Prozent abwarten – und dann zuschlagen.

DER AKTIONÄR – Unsere App

DER AKTIONÄR – Unsere App

)

18.11.2015

18.11.2015

Sofortkauf

Sofortkauf