MBB ist kurz davor, Beteiligung Nummer 3 an die Börse zu bringen. Das IPO von Tochter Friedrich Vorwerk ist für den 25. März geplant. Angestrebt wird die Zulassung der Aktien (WKN A255F1) zum Handel im Regulierten Markt (Prime Standard) der Frankfurter Wertpapierbörse. Auch die Preisspanne wurde bekannt gegeben: Die Papiere des Anbieters von Energieinfrastruktur sollen für 41 bis 56 Euro je Aktie an den Markt gehen. Im besten Fall würde die Marktkapitalisierung des Unternehmens bei über einer Millarde Euro liegen.

Sie interessieren sich für die Welt der heimischen Nebenwerte? Mit den kostenlosen Real-Depot News können Sie sich unverbindlich ein Bild von den vielseitigen Anlagemöglichkeiten im Small-Cap-Bereich machen. AKTIONÄR-Redakteur Michael Schröder schreibt Ihnen seine Einschätzung zu interessanten Investmentideen und aussichtsreichen Nebenwerten.

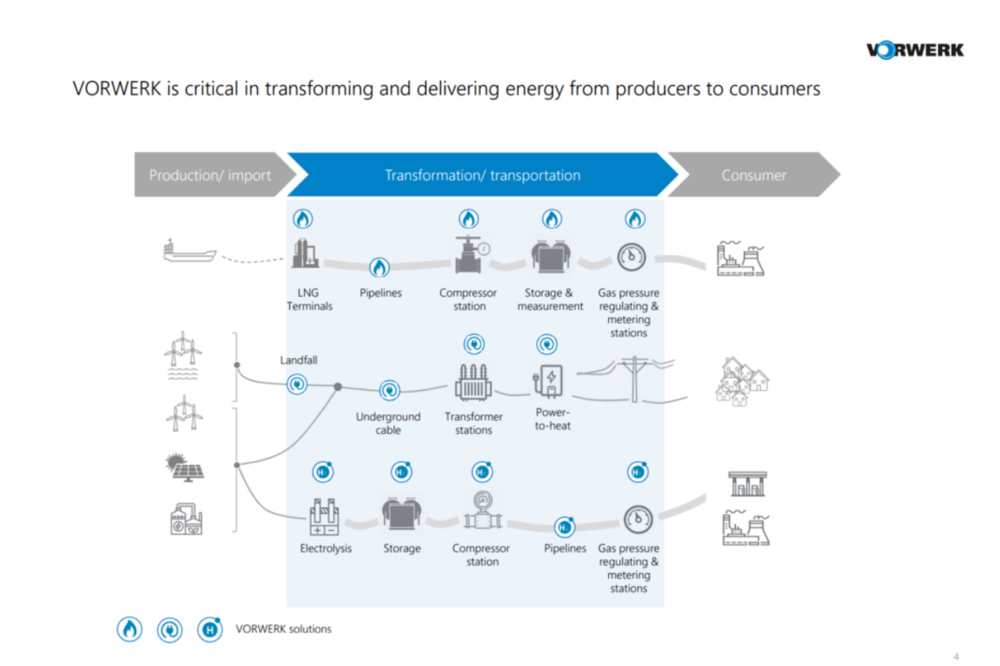

Mit der im Herbst 2019 übernommenen Friedrich Vorwerk gelang MBB der Einstieg in den Pipeline- und Anlagenbau für Gas- und Stromnetze. Durch die anschließende Add-on-Akquisition der Bohlen & Doyen durch Vorwerk wurde das boomende Segment „Energie-Infrastruktur“ gestärkt.

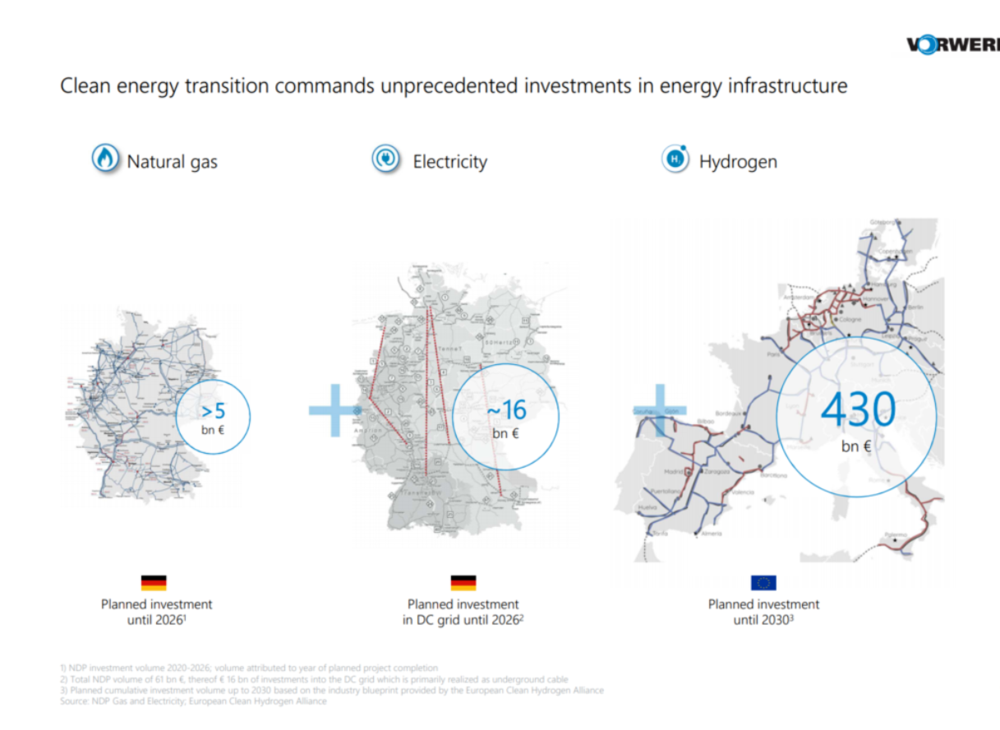

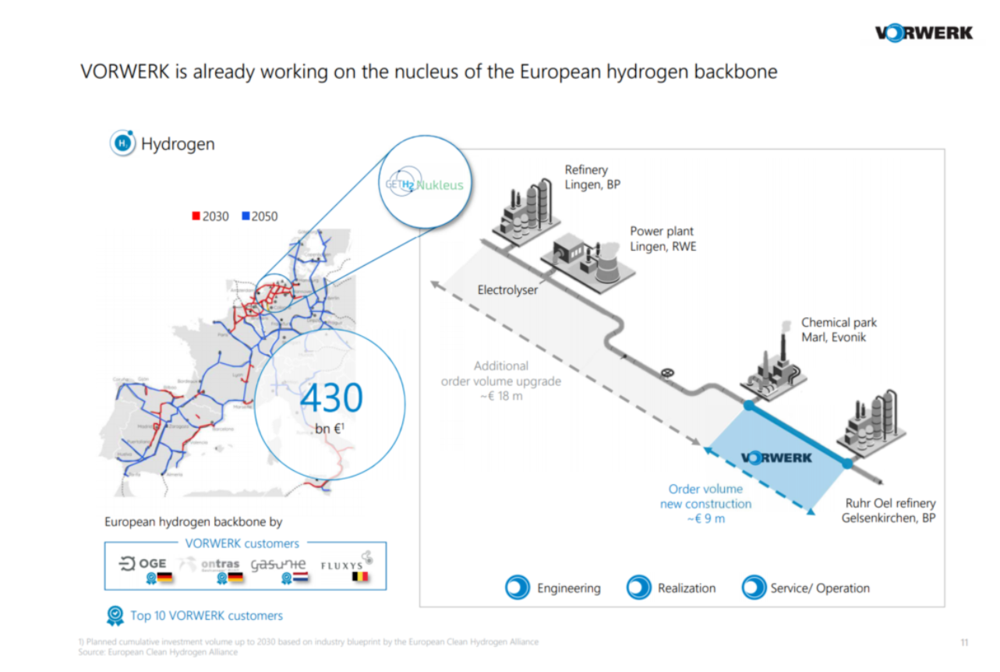

Die Auftragsbücher sind prall gefüllt. Kein Wunder: Nach dem geplanten Atom- und Kohleausstieg entstehen in Deutschland in den nächsten Jahren im Zuge der Energiewende viele neue unterirdische Stromtrassen und Gasspeicher. Beide Neulinge zählen auf diesem Gebiet zu den marktführenden Spezialisten. Perspektivisch rückt bei Vorwerk auch der Megatrend Dekarbonisierung durch den Einsatz von Wasserstoff in den Fokus.

Um das weitere Wachstum finanzieren zu können, wird Friedrich Vorwerk nun an die Börse gebracht. Dazu sollen zwei Millionen Aktien im Rahmen des Börsengangs neu ausgeben werden. Sechs Millionen Aktien wollen die Altgesellschafter, die Beteiligungsgesellschaften MBB und ALX von Vorstand Torben Kleinfeldt, verkaufen, und zusätzlich bis zu 1,2 Millionen Aktien aus einer möglichen Mehrzuteilungsoption. Der Streubesitz läge bei voller Ausübung der Mehrzuteilungsoption bei bis zu 46 Prozent, wobei der Vorwerk-Vorstandsvorsitzende Torben Kleinfeldt und die Muttergesellschaft MBB auch zukünftig jeweils einen wesentlichen Anteil am Unternehmen halten sollen.

Damit läge der Bruttoemissionserlös aus den neu ausgegebenen Aktien bei 97 Millionen Euro, falls die Aktien in der Mitte der Spanne bepreist werden. Die Marktkapitalisierung des Unternehmens läge in diesem Fall bei 970 Millionen Euro. Am oberen Ende der Preisspanne könnte Friedrich Vorwerk 112 Millionen Euro zufließen. Der Börsenwert würde 1,12 Milliarden Euro betragen.

Mit Aumann (Anteil: 40 Prozent) und Delignit (76 Prozent) hat MBB bereits zwei Töchter erfolgreich an die Börse geführt. Das Marktumfeld passt, so dass das IPO wie geplant noch vor Ostern über die Bühne gehen dürfte. Das Interesse auf der laufenden IPO-Roadshow ist dem Vernehmen sehr groß. DER AKTIONÄR wird kurz vor dem Börsengang noch einmal ausführlicher auf Friedrich Vorwerk eingehen. Investierte Anleger lassen die Gewinne bei der MBB-Aktie weiter laufen. Das nächste Ziel lautet 150 Euro, mittelfrisitg liegen sogar Kurse im Bereich um 175 Euro im Rahmen des Möglichen.

DER AKTIONÄR – Unsere App

DER AKTIONÄR – Unsere App

17.03.2021

17.03.2021

Sofortkauf

Sofortkauf