Wedbush-Analyst Daniel Ives hat sich vor wenigen Tagen mit einem Mörder-Kursziel für Apple von 310 Dollar herausgewagt. Wie realistisch ist diese 40-Prozentchance, welche Überlegungen stecken dahinter?

Umsatzpotenzial iPhone: 280 Milliarden Dollar

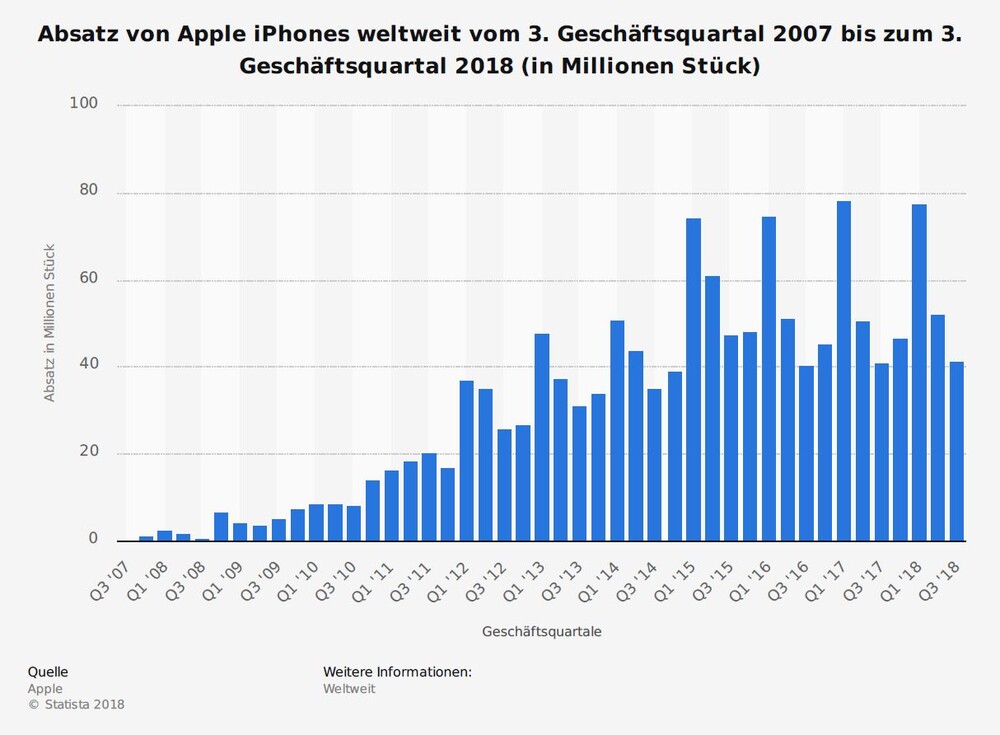

Basisannahme ist, dass Apple in den nächsten zwölf bis 18 Monaten 350 Millionen iPhones upgegraded werden. Der Markt rechnet aktuell mit 220 Millionen. Das ist also zweifellos eine sehr bullishe Annahme, aber deshalb nicht unbedingt unrealistisch. Von der installierten iPhone-Basis besitzen 46 Prozent ein iPhone 6s oder älter. Das betrifft etwa 300 Millionen Geräte, die älter als drei Jahre sind. In China ist dieser Anteil sogar noch höher bei 55 Prozent. Das heißt natürlich nicht unbedingt, dass alle Alt-iPhone-Besitzer auf ein neues Gerät updaten, aber die Basis ist deutlich höher als beim letzten Upgrade-Zyklus, was wiederum dafür spricht, dass der aktuelle bezogen auf die Stückzahlen größer sein wird. Hinzu kommt, dass angesichts der Preispolitik von Apple der Durchschnittspreis für ein iPhone steigen wird. Es ist davon auszugehen, dass dieser jenseits von 800 Dollar liegen wird, was einem Umsatzvolumen (bezogen auf die von Wedbush genannten 12 bis 18 Monate) von 280 Milliarden Dollar entspricht.

Umsatzpotenzial iPad, Mac und Co: 54,7 Milliarden Dollar

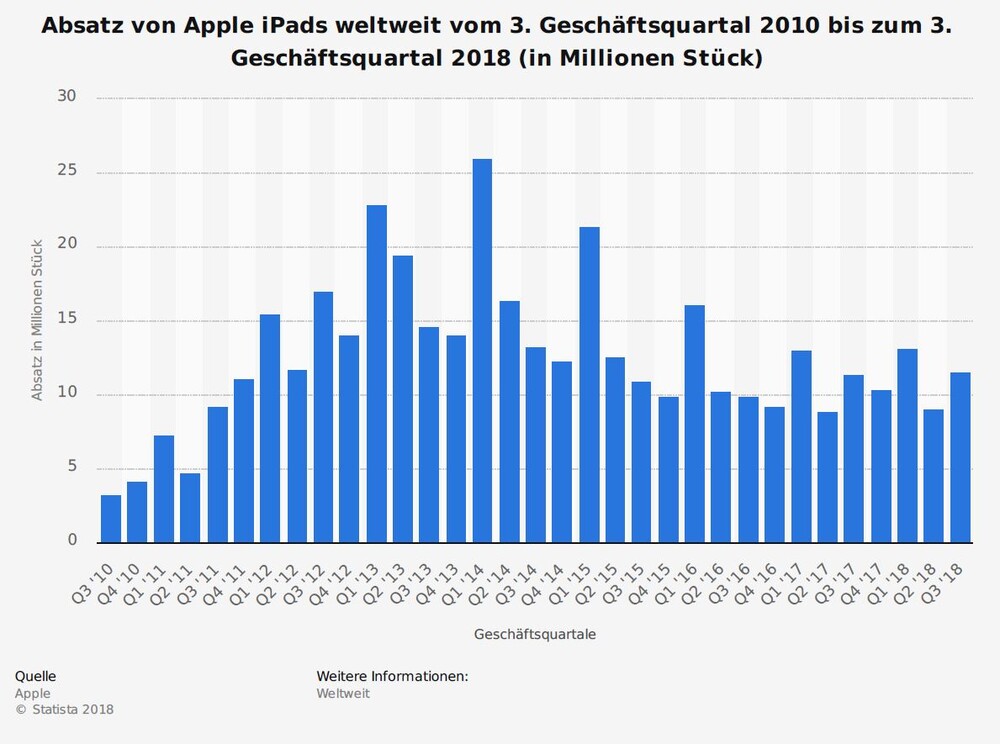

Das iPad ist zwar nicht annähernd so wichtig wie das iPhone, aber längst nicht zu vernachlässigen. Bei 410 Dollar Durchschnittspreis und 40 Millionen verkauften Einheiten (was einem 10-prozentigen Rückgang gegenüber den vergangenen 12 Monaten entspricht) wären 16,4 Milliarden Dollar Umsatz drin. Allerdings ist diese Schätzung wiederum konservativ, da sie einen Rückgang und einen stagnierenden ASP unterstellt. Aber auch beim iPad dürfte Apple weiter an der Preisschraube drehen und höhere Durchschnittspreise anstreben.

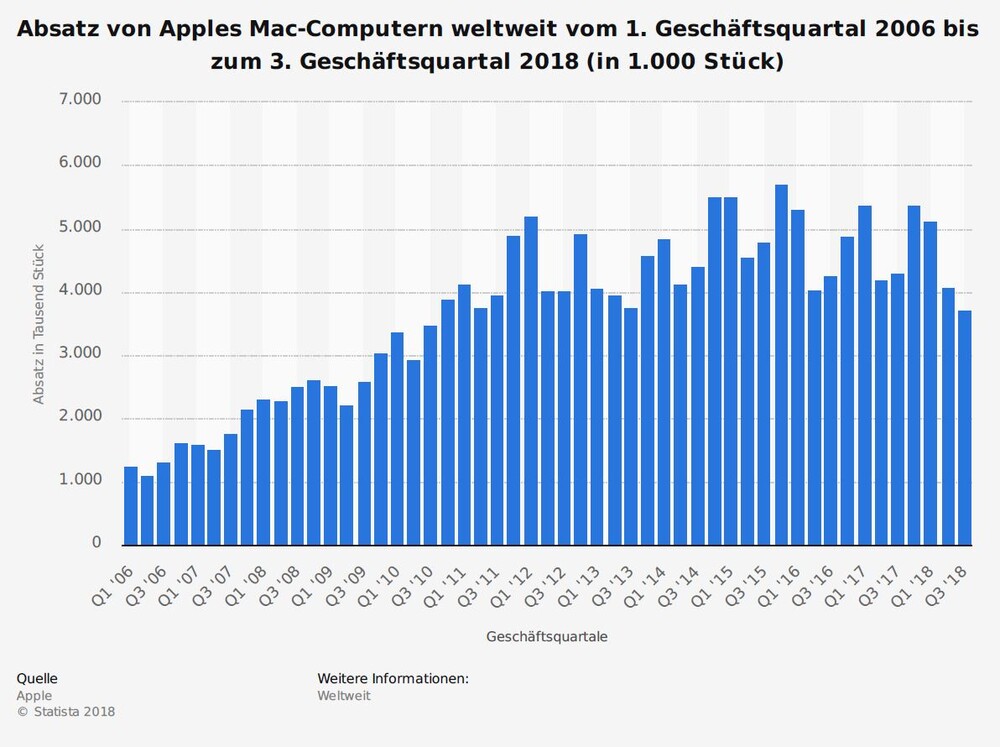

Der Absatz der Mac-Sparte ist seit Monaten rückläufig. 18,3 Millionen Macs hat Apple in den vergangenen vier Quartalen verkauft. Eine vorsichtige Annahme wären somit 16 Millionen für die nächsten vier Quartale, was beim Durchschnittspreis von bis dato 1432 Dollar einem Umsatzpotenzial von 22,9 Milliarden Dollar entspricht.

Der Bereich sonstige Produkte wie Watch, Lautsprecher et cetera wuchs in den vergangenen Quartalen mit mehr als 20 Proent. Nachdem Apple im vergangenen Jahr damit 16,4 Milliarden Dollar erlöst hat, sollten in den laufenden vier Quartalen rund 20 Milliarden Dollar drin sein.

Umsatzpotenzial Services: 43 Milliarden Dollar

Das Servicegeschäft ist einer der Wachstumstreiber der Zukunft. Im zurückliegenden Quartal generierte Apple 9,5 Milliarden Dollar Umsatz, was einem Wachstum im Jahresvergleich von 31 Prozent entspricht. Für die folgenden vier Quartale geht DER AKTIONÄR konservativ von einem geringeren Wachstum von fünf Prozent von Quartal zu Quartal aus. Ausgehend von 9,5 Milliarden im zurückliegenden Quartal wären dann auf Jahressicht 43 Milliarden Dollar machbar.

In Summe machen alle drei Kategorien rund 378 Milliarden Dollar an Umsatz. In den ersten neun Monaten realisierte Apple eine Nettomarge von 22 Prozent, was bei einem Umsatz von 378 Milliarden Dollar einen Nettogewinn von 83,16 Milliarden Dollar möglich machen würde. Ausgehend von knapp fünf Millionen Aktien würde das einen Gewinn je Aktie von 16,88 Dollar ergeben. Das wäre ein KGV von 13 und damit spottbillig für eine Firma der Qualität von Apple.

310 Dollar – übertrieben aber die Richtung stimmt

Derzeit gesteht der Markt Apple ein KGV von 17 auf Basis der 2019-er-Konsensprognose zu. Wenn Apple nun tatsächlich die ableitbaren 16,88 Dollar Gewinn je Aktie erreichen kann, wäre ein Kurs von 287 Dollar ableitbar. Weniger als die 310 Dollar von Wedbush aber immerhin noch 30 Prozent über dem aktuellen Kurs.

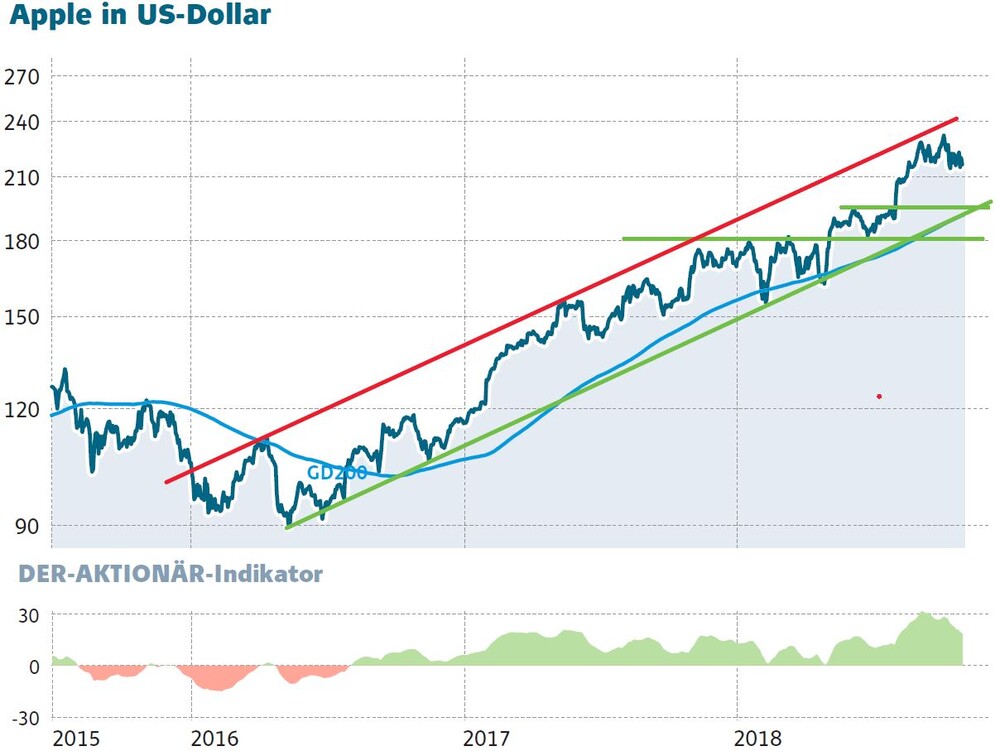

Es versteht sich von selbst, dass dafür sowohl operativ als auch am Aktienmarkt viel richtig laufen muss. Unrealistisch sind solche Größenordnungen allerdings nicht. Damit bleibt die Aktie im Falle eines Abverkaufs ein klarer Kauf. Ideale Auffanglimits liegen zwischen dem GD200 bei 190 Dollar und 205 Dollar.

Hinweis auf möglichen Interessenskonflikt:

Der Vorstandsvorsitzende und Mehrheitsinhaber der Herausgeberin Börsenmedien AG, Herr Bernd Förtsch, ist unmittelbar und mittelbar Positionen über die in der Publikation angesprochenen nachfolgenden Finanzinstrumente oder hierauf bezogene Derivate eingegangen, die durch die durch die Publikation etwaig resultierende Kursentwicklung profitieren: Apple.

DER AKTIONÄR – Unsere App

DER AKTIONÄR – Unsere App

)

Sofortkauf

Sofortkauf