Entscheidend war der Ausblick für den weiteren Verlauf des Jahres: Dürr erwartet vor allem in der zweiten Jahreshälfte neue Aufträge und setzt dabei auf eine hohe Nachfrage der chinesischen Automobilindustrie. Auch die am Dienstag vorgelegten Zahlen waren im Rahmen der Erwartungen. Der Anlagen- und Maschinenbauer hat dank Zuwächsen in der Reinigungstechnik und im Service-Geschäft ein erfolgreiches Auftaktquartal geschafft. Das operative Ergebnis stieg in den ersten drei Monaten um 22,8 Prozent auf 44,2 Millionen Euro. Der Nettogewinn legte um 28,6 Prozent auf 29,2 Millionen Euro zu. Der Umsatz ging um 0,8 Prozent auf 538,2 Millionen Euro zurück.

Kaufstudie

Die Investmentbank Close Brothers Seydler hat im Anschluss die Einstufung für Dürr nach Zahlen für das erste Quartal auf "Buy" mit einem Kursziel von 70 Euro belassen. Analyst Carsten Kunold hob in einer Studie die starke operative Gewinnmarge (Ebit-Marge) des Anlagen- und Systembauers für die Autoindustrie hervor. Im zweiten Halbjahr dürften auch die Auftragseingänge wieder anziehen.

Potenzial nach oben

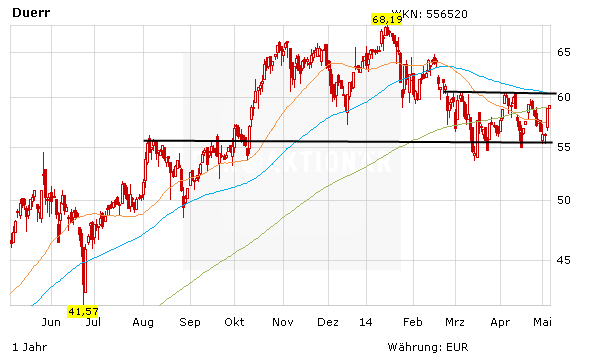

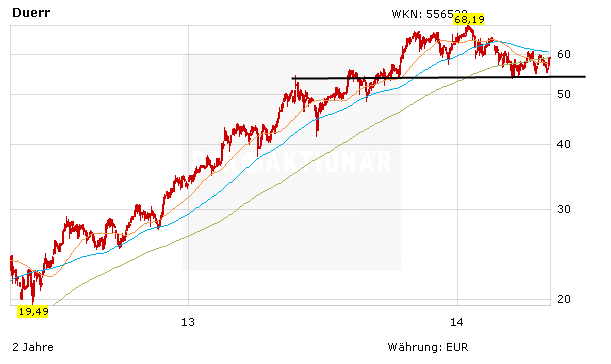

Sicherlich hat das Management von Dürr um Vorstand Ralf Dieter sowohl Aktionäre als auch Analysten zuletzt sehr verwöhnt. Durch den Rücksetzer von 68 auf 55 Euro hat sich das Chance-Risiko-Profil der Dürr-Aktie deutlich verbessert. Das KGV für das Geschäftsjahr beträgt jetzt moderate 14 für 2014, die Dividendenrendite 2,6 Prozent. Aktuell ist die Aktie eine Halteposition. Potenzial ergibt sich wieder bei einem Ausbruch über den horizontalen Widerstand bei rund 60,50 Euro. Die Aktie bleibt langfristig aussichtsreich.

DER AKTIONÄR – Unsere App

DER AKTIONÄR – Unsere App

)

07.05.2014

07.05.2014

Sofortkauf

Sofortkauf