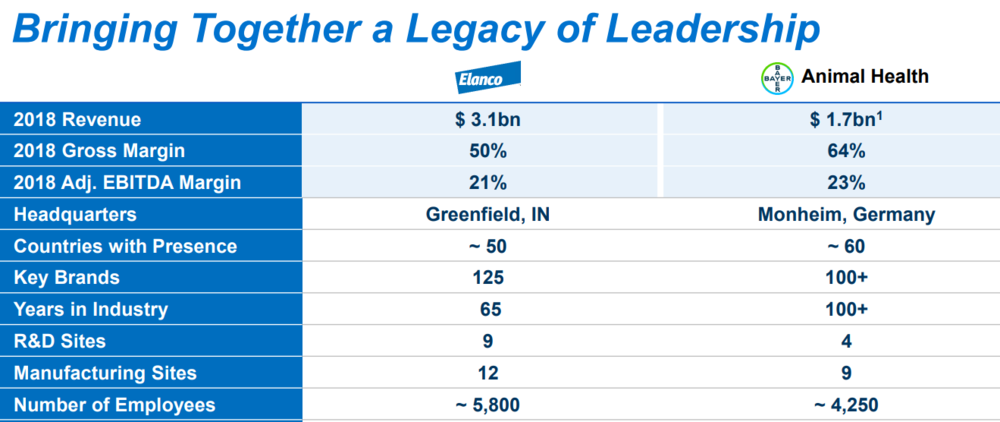

Bayer will die Tiergesundheit an Elanco Animal Health verkaufen. 30 Prozent des Transaktionsvolumens von 7,6 Milliarden Dollar fließen den Leverkusenern dabei in Form von Aktien zu. Heißt: Bayer bleibt vorerst zum Teil im Geschäft, auch wenn sich der DAX-Konzern langfristig von der Position trennen dürfte. Elanco hingegen steigt mit dem Bayer-Asset zur Nummer 2 im Markt für Tiergesundheit hinter Zoetis auf.

Weltmarktführer Zoetis erlöste im vergangenen Jahr 5,8 Milliarden Dollar. Kommt die Fusion zwischen Elanco und Bayer Animal Health zustande, würde ein Konzern mit einem 2018er-Jahresumsatz von rund 4,8 Milliarden Dollar entstehen.

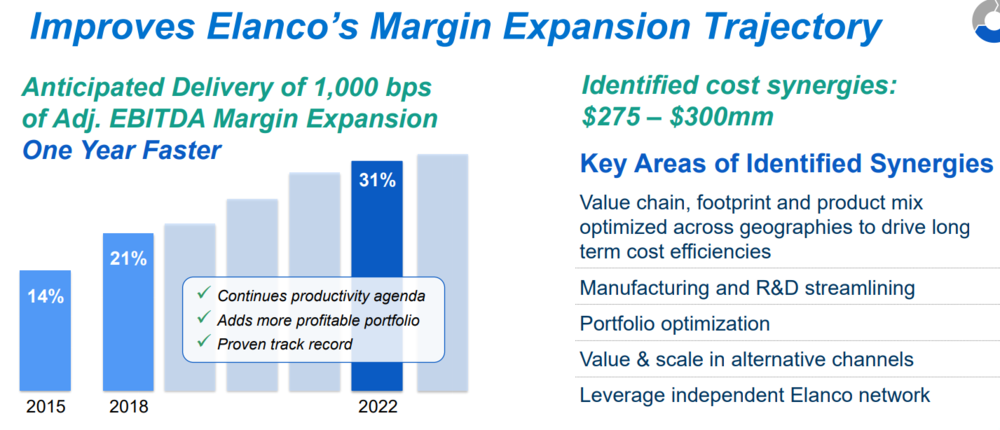

Elanco Animal Health will mit der Akquisition nicht nur Marktanteile hinzugewinnen, sondern auch Synergien heben und die Margen steigern.

Für die Tiergesundheit von Bayer zahlt Elanco das 18,8-fache EBITDA vor Sondereinflüssen der zwölf Monate bis zum 30. Juni 2019 der Geschäftseinheit. Kein Schnäppchen. Doch langfristig könnte sich der Merger für Elanco auszahlen.

Unter den Elanco-Aktionären sorgt der Deal trotz der guten Aussichten für Unmut. Die Aktie ist auf den tiefsten Stand seit dem Börsengang abgetaucht. Für mutige Anleger mit Weitblick eröffnet sich dennoch auf dem aktuellen Niveau eine Einstiegsgelegenheit bei Elanco. Ein Stopp bei 19,50 Euro sichert nach unten ab.

Die Bayer-Aktie hingegen bleibt allenfalls eine Halteposition. Denn nach wie vor lässt sich nicht abschätzen, welche Kosten auf den DAX-Konzern bei den Glyphosat-Rechtsstreitigkeiten zukommen.

DER AKTIONÄR – Unsere App

DER AKTIONÄR – Unsere App

)

26.08.2019

26.08.2019

Sofortkauf

Sofortkauf