Einer der größten Börsengang in Deutschland seit 2000 kommt wegen des schwierigen Marktumfelds nur mit massiven Zugeständnissen und Verspätung an den Markt. Die Bayer-Kunststofftochter Covestro senkte heute nicht nur die Preisspanne der Aktien drastisch, sondern auch das angestrebte Emissionsvolumen um eine Milliarde Euro.

Darüber hinaus wurde die Angebotsfrist bis Freitag verlängert und der geplante Börsengang von diesem Freitag auf kommenden Dienstag verschoben. Grund sei das derzeit "eingetrübte" und "volatile" Kapitalmarktumfeld, hieß es zur Begründung.

Zum Start des Verkaufsprozesses hatte Covestro-Chef Patrick Thomas die Werbetrommel noch kräftig gerührt und das Timing für den Börsengang trotz der Turbulenzen in China als "genau richtig" bezeichnet. Entscheidend sei das eigene Geschäft. Dieses habe im ersten Halbjahr 2015 kräftig an Schwung gewonnen, erklärte er vor zehn Tagen. Doch seither häuften sich die negativen Nachrichten. Externe Einflussfaktoren, wie etwa die Unsicherheit über das künftige Wirtschaftswachstum in China oder die Zinspolitik der US-Notenbank, haben laut Bayer zu einer steigenden Volatilität der Märkte beigetragen. Zudem belasteten die negativen Schlagzeilen aus dem Automobilsektor den Markt. Das Kapitalmarktumfeld habe sich insgesamt deutlich verschlechtert.

Ausgabepreis gesenkt

Statt ursprünglich geplanter 2,5 Milliarden Euro solle der Erlös vor diesem Hintergrund nun bei 1,5 Milliarden Euro liegen, erklärte Bayer. Der Ausgabepreis der nun 61,2 bis 69,8 (bisher 70,4 bis 94,3) Millionen neuen Aktien sei auf 21,50 bis 24,50 (26,50 bis 35,50) Euro gesenkt worden. Der Streubesitz dürfte damit zwischen 30,4 und 33,3 (34 bis 40) Prozent liegen. Der niedrigere Erlös werde durch eine um eine Milliarde Euro angehobene Kapitaleinlage durch Bayer ausgeglichen. Damit werde die Nettoverschuldung zusammen mit den Pensionslasten bei Covestro unverändert bei vier Milliarden Euro liegen. Das Geld aus dem Börsengang soll früheren Angaben zufolge überwiegend zur Rückzahlung der Schulden an Bayer verwendet werden.

Besser ohne Covestro?

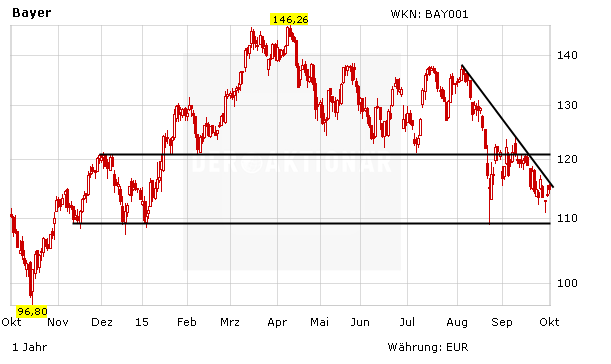

Anleger sollten immer im Hinterkopf behalten, dass Bayer durch die Abspaltung noch besser aufgestellt sein wird als zuvor. Die Tatsache, dass die Marktteilnehmer den zyklischen Chemiewert Covestro eher kritisch beäugen, spricht eher dafür, dass der Mehrheit der Investoren Bayer ohne die Chemiesparte einfach besser gefallen dürfte.

Schließlich erzielen die im Konzern verbleibenden Sparten HealthCare und CropScience höhere Gewinnmargen und etwas höhere Wachstumsraten als die Chemiesparte. Zudem ist Bayer durch die Trennung von Covestro zukünftig weniger von konjunkturellen Schwankungen abhängig. Die Bayer-Aktie bleibt daher ein Kauf (Stopp: 98,00 Euro)

(Mit Material von dpa-AFX)

DER AKTIONÄR – Unsere App

DER AKTIONÄR – Unsere App

)

01.10.2015

01.10.2015

Sofortkauf

Sofortkauf