Amazon hat im dritten Quartal trotz boomender Einkäufe im Internet und florierender Cloud-Dienste erheblich weniger verdient. Der Grund sind hohe Ausgaben. Ebenfalls bitter: Die Umsatzprognose für das vierte Quartal liegt unter den Erwartungen des Marktes. Die Aktie fällt zwischenzeitlich um neun Prozent. Und jetzt?

Die Erwartungen waren hoch, wie immer bei Amazon. Der Konzern hat insgesamt enttäuscht, sowohl was das dritte Quartal angeht, als auch beim Ausblick auf das vierte Quartal.

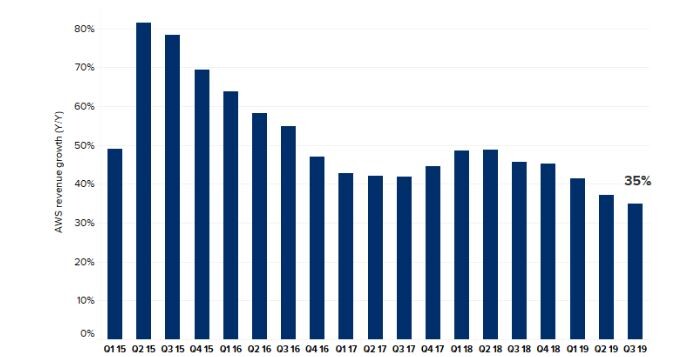

Zwei Faktoren haben die Anleger besonders irritiert: Amazon muss für seinen Schnelllieferservice offensichtlich mehr Geld in die Hand nehmen, als zuvor erwartet. Das drückt deutlich auf den Gewinn. Darüber hinaus wird der Wettbewerb im Cloud-Business immer schärfer. Die Wachstumsraten sind zwar noch hoch, aber rückläufig.

Die Frage, die sich viele Anleger stellen: Erlebt Amazon derzeit nur eine Delle, oder sind die glorreichen Zeiten, als der Konzern eine unfassbare Umsatz- und Gewinnmaschine war, vorbei?

Fakt ist: Amazon nimmt derzeit viel Geld in die Hand, um die Kunden zufriedenzustellen. Im letzten Vierteljahr will der Konzern alleine für den Lieferservice innerhalb von 24 Stunden rund 1,5 Milliarden Dollar ausgeben.

Eine Investition, die sich mittel- bis langfristig sehr wahrscheinlich lohnen wird, denn viele Wettbewerber können mit so viel Service nicht mithalten – und müssen irgendwann die Segel streichen.

Wachstum immer noch hoch

Zwar liegt die Umsatzprognose für Q4 unter den Markterwartungen. Allerdings darf man nicht übersehen, dass Amazon in Q3 die Prognosen übertroffen hat. Die anvisierten Erlöse zwischen 80 Milliarden und 86,5 Milliarden Dollar erscheinen demnach konservativ, zumal Ende November die Rabattschlachten „Black Friday“ und „Cyber Monday“ anstehen. Bislang haben diese Aktionen die Erwartungen stets deutlich übertroffen.

Bleibt die Frage nach AWS. 35 Prozent beim Umsatzwachstum in Q3 sind angesichts des starken Wettbewerbs gegen Riesen wie Microsoft, Google, Alibaba, IBM und Oracle immer noch stark. Der Rückgang des operativen Gewinns auf 2,3 Milliarden Dollar (erwartet worden waren 2,55 Milliarden) hat einen einfachen Grund: ebenfalls höhere Kosten.

„Amazon investiert bei AWS verstärkt ins Marketing und fährt außerdem die Infrastrukturausgaben hoch“, so die Analysten von Stifel in ihrer aktuellen Studie. „Das wird weiter auf die Margen drücken.“

Trotzdem sei Amazon immer noch ein Kauf.

Die Zahlen waren besser, als die Reaktion des Marktes widerspiegelt. Positiv ist aber, dass Amazon-CEO Jeff Bezos im Knallhart-Wettbewerb bei E-Commerce und Cloud nicht im Traum daran denkt, sich auf den Lorbeeren auszuruhen. Er weiß, dass nur restlos zufriedene Kunden wirklich treue Kunden sind – und genau deswegen investiert er massiv und bis ins kleinste Detail in Kundenbindung. Für Anleger, die Durststrecken wie die derzeitige aushalten können, kommt die Kursschwäche gerade recht – sie kaufen.

DER AKTIONÄR – Unsere App

DER AKTIONÄR – Unsere App

)

25.10.2019

25.10.2019

Sofortkauf

Sofortkauf