Die frühe Ausrichtung auf Megatrends wie Internet der Dinge und Industrie 4.0 macht sich bei S&T bezahlt. Operativ befindet sich der IT-Dienstleister auf Rekordfahrt. Die Aktie hinkt dagegen noch hinterher. Wie so oft, wurde der Handelsstreit zwischen den USA und China als Grund für den Rücksetzer in den Raum gestellt. Ein Fehler!

„Wir sind momentan nicht sehr stark von dem Handelsstreit betroffen, da wir rund 75 Prozent unserer Umsätze in Europa erzielen“, sagt S&T-Vorstand Hannes Niederhauser gegenüber dem AKTIONÄR. „S&T liefert rund 20 Prozent seiner Produkte in die USA und aktuell nur rund fünf Prozent nach China.“ Einzig im Segment „IoT Solutions America“ ist der österreichische IT-Dienstleister teilweise von den Zöllen betroffen. „Wir haben hier aber schon frühzeitig Maßnahmen eingeleitet und transferieren derzeit einige der betroffenen Produkte in das jeweilige Zielland, um es vor Ort zu produzieren und so Zölle zu umgehen“, so Niederhauser. Dies führte zu einem weiteren Aufbau des Lagers beispielsweise in China und damit einer leichten Erhöhung des Working Capitals. „Einen Impact auf unsere Ziele für das Geschäftsjahr 2019 sehen wir aktuell aber nicht.“

Starke Aufstellung

Was zeichnet die Gesellschaft aus? S&T profitiert von der Digitalisierung der industriellen Produktion und setzt hier seit Jahren auf neueste Innovationen, um die technologische Führerschaft im Bereich der industriellen Internet-of-Things-Anwendungen (IIoT) stetig auszubauen. Das Leistungsspektrum umfasst unter anderem die Bereiche Rechenzentrumsbetrieb, Workplace Management, Managed Printing, Beschaffung, Integration und Wartung von IT-Produkten, SAP-Betrieb beziehungsweise -Implementierung sowie Softwareentwicklungen.

Die Projektpipeline ist prall gefüllt – und wächst dynamisch. Zuletzt wurde ein Auftrag aus dem Bereich des autonomen Fahrens an Land gezogen. S&T liefert dem Kunden Systeme für die Echtzeitdatenverarbeitung. Dies dürfte sich aber erst ab dem kommenden Jahr in den Zahlen bemerkbar machen.

Effizienter und profitabler

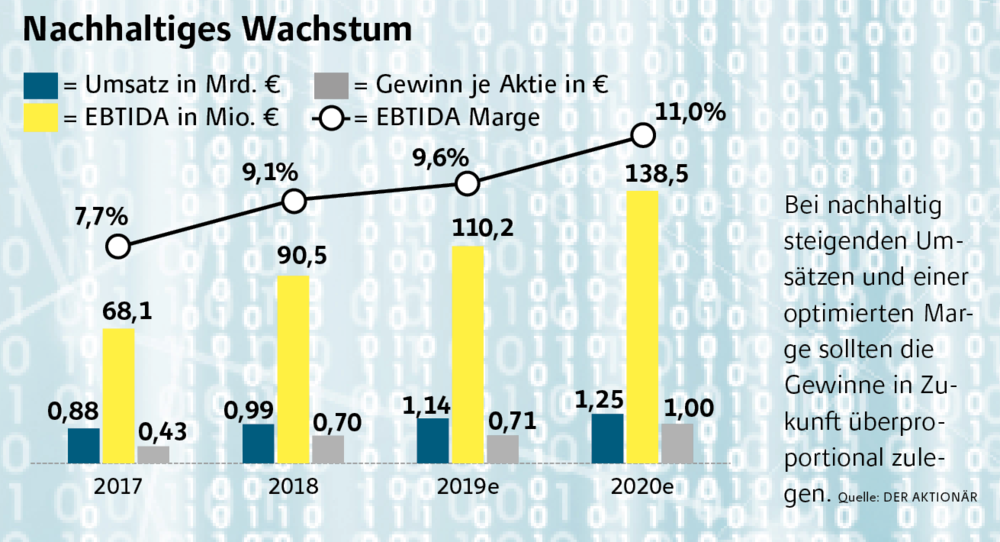

„Wir haben im Industrie-4.0-Markt bereits heute eine führende Technologie – damit muss es möglich sein, in den nächsten Jahren führende Gewinnmargen zu erzielen“, gibt der Firmenlenker die Richtung vor. In der Zukunft will er sich daher nicht nur auf die „beste Technologie verlassen“, sondern die „Pferdestärken auch besser auf die Straße bringen“, um noch schneller und effizienter zu werden. Für die nächsten zwei Jahre wurde daher auch das Effizienz- und Profitabilitätsprogramm PEC (Profitabilität – Effizienz – Cashflow) initiiert. „Wichtige Stellschrauben sind die Verbesserung von Synergien und Prozessen innerhalb der Gruppe, die durch ein umfassendes Reporting gemessen werden, sowie die Reduzierung unseres Working Capitals“, so der Vorstand. Diese und weitere Synergien sollen in einer weiter verbesserten Profitabilität mit einer EBITDA-Marge von über zehn Prozent münden.

Im ersten Halbjahr kratzte die EBITDA-Marge mit 9,4 Prozent bei einem Umsatzplus von zwölf Prozent bereits an der kurzfristig angepeilten Zielmarke. Ende des Jahres sollen 1,145 Milliarden Umsatz und 100 Millionen Euro operativer Gewinn zu Buche stehen. „Hierauf können sich unsere Anleger verlassen“, so Niederhauser. Der höhere Ergebnisbeitrag durch IFRS 16 dürfte vom EBITDA-Verlust durch die Übernahme der Kapsch CarrierCom (KCC) teilweise aufgebraucht werden.

Wichtige Integration der Akquisitionen

Fakt ist: S&T ist auf Wachstumskurs. Der Auftragsbestand stieg im ersten Halbjahr um 24 Prozent auf über 750 Millionen Euro. Ein Selbstläufer ist das Ganze aber dennoch nicht. Um seinen Zielen nachzukommen, muss der Vorstand die Inte-gration und Multiplikation des umfangreichen und wertvollen Know-hows vorantreiben, das durch die letzten Akquisitionen von Exceet, XTRO und KCC hinzugewonnen wurde – zumal spätestens im kommenden Jahr neue Übernahmen dazukommen dürften. Auch das ist Teil des PEC-Programms. Um dies möglichst reibungslos und effizient zu stemmen, wurde eine eigene Abteilung aufgebaut, die sich ausschließlich um die Integration der neuen Gesellschaften kümmert. Ein weiterer Punkt auf der To-do-Liste ist die kurz- bis mittelfristige Reduzierung der Anzahl der Einzelgesellschaften.

Mittelfristige Planung steht

Schon jetzt ist klar: S&T profitiert auch in Zukunft von der dynamisch steigenden Digitalisierung der Industrie. Im Rahmen der „Agenda 2023“ baut der Vorstand das Industrie-4.0-Portfolio kontinuierlich aus und treibt die Internationalisierung voran. Das Potenzial ist enorm, vor allem was Effizienzsteigerungen durch die Vernetzung von Maschinen betrifft. „Wir sind voll auf Kurs, bis 2023 unser Ziel von zwei Milliarden Umsatz zu erreichen“, zeigt sich Niederhauser optimistisch. „Die zahlreichen Design-Wins, auch die vielen Neukunden, sind die entsprechende Basis hierfür.“ Im nächsten Jahr sollen die Hälfte der Top-10-Kunden Neukunden sein.

Viele Impulsgeber

Läuft bis dahin alles wie geplant, dürften die EBITDA-Margen bis 2023 kontinuierlich auf über zwölf Prozent steigen und der Gewinn je Aktie überproportional zulegen. Neben der Steigerung der Profitabilität sollten eine Optimierung des Working Capitals und die damit verbundene deutliche Steigerung des operativen Cashflows für Kaufanreize sorgen.

Optimistischer Vorstand

„Leider spiegelt sich unsere solide und gute Geschäftsentwicklung derzeit nicht in der Performance unserer Aktie wider“, so Vorstand Niederhauser. „Die ständigen Konjunktursorgen und weltweiten Krisenherde führen zu einer großen Zurückhaltung bei den Anlegern. All das belastet die Aktie. Mit den positiven Geschäftsaussichten und unserer anhaltenden Performance wird sich aber auch unsere Bewertung wieder verbessern“, zeigt sich der Vorstand optimistisch.

Bleibt S&T auf dem eingeschlagenen Wachstumspfad und wird die Marge wie geplant gesteigert, dürfte die Aktie wieder deutlich Boden gut machen. Das erste Ziel einer Gegenbewegung wartet bei 21,50 Euro. Bleibt die totale Eskalation im Handelsstreit aus, dann sollte die Aktie im Anschluss - begleitet von einem anhaltend freundlichen Newsflow - Kurs auf die 25-Euro-Marke nehmen. DER AKTIONÄR spekuliert im Real-Depot auf dieses Szenario.

Hinweis nach §34 WPHG zur Begründung möglicher Interessenkonflikte: Akien oder Derivate, die in diesem Artikel besprochen / genannt werden, befinden sich im "Real-Depot" von DER AKTIONÄR.

DER AKTIONÄR – Unsere App

DER AKTIONÄR – Unsere App

13.09.2019

13.09.2019

Sofortkauf

Sofortkauf