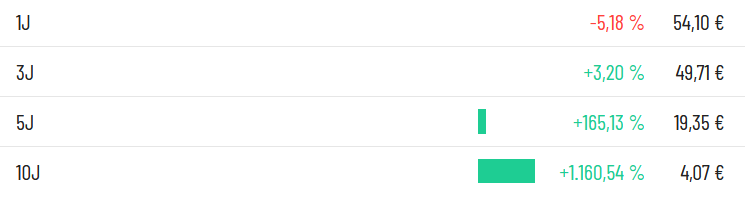

Ein echter Dauerbrenner. Seit fast 40 Jahren entwickelt Mensch und Maschine (MuM) maßgeschneiderte Software, die es den Kunden aus verschiedensten Branchen ermöglicht, Produktionsprozesse zu digitalisieren und zu vereinfachen. Ein Blick auf die Zahlen zeigt: Die Nachfrage ist groß. DER AKTIONÄR sprach mit MuM-Gründer und Chairman Adi Drotleff und Finanzvorstand Markus Pech über die Verdopplung des Cashflows, steigende Marktanteile und die mittelfristigen Gewinnziele.

DER AKTIONÄR: Herr Drotleff, vor gut einem Jahr haben wir uns über das beste Quartal der Unternehmensgeschichte unterhalten. In Q1 2023 haben Sie die Rekordzahlen aus dem Vorjahr nicht nur getoppt, sondern mit einem Umsatzplus von 21 Prozent und einer Gewinnsteigerung um 18 Prozent auch wieder einmal sehr positiv überrascht. Man könnte annehmen, dieser starke Jahresauftakt ist für sie als Anbieter von Computer Aided Design/Manufacturing und Building Information Modeling (CAD/CAM/BIM) schon „business as usual“.

Adi Drotleff: Das beste Quartal in der Firmengeschichte auf allen Ebenen, von Umsatz über Ergebnis bis zum Cashflow, macht man nicht mal so nebenbei, da steckt viel gute Arbeit des gesamten MuM-Teams drin. Das müssen wir uns schon jedes Jahr neu verdienen.

Einer der Umsatz- und Ergebnistreiber im ersten Quartal war das Neugeschäft im Software-Bereich. Konnten Sie hier weitere Marktanteile gewinnen oder wächst das gesamte Umfeld weiterhin sehr dynamisch?

Drotleff: Hier liegen wir deutlich über dem Wachstum der von uns bedienten Teilmärkte. Insbesondere bei unserem größten Thema CAM, wo wir durch innovative Zyklen die sehr teuren 5-Achs-Fräsmaschinen performanter machen, so dass diese sich schneller amortisieren. Hier gewinnen wir laufend Marktanteile und haben ein sehr dynamisches Neugeschäft.

Herr Pech, beim Blick auf die Q1-Zahlen sticht besonders der operative Cashflow ins Auge, der sich gegenüber dem Vorjahr auf 24,6 Millionen Euro mehr als verdoppelt hat. War das ein Nachholeffekt der hohen Umsätze im Schlussquartal 2023?

Pech: Absolut, denn viele Umsätze im Dezember wurden so spät gebucht, dass die Kunden gar nicht mehr im alten Jahr zahlen konnten, was den Cashflow im Q4 gedrückt und dafür den im Q1 erhöht hat. Es versteht sich aber von selbst, dass man diesen hohen Wert nicht extrapolieren kann. Man darf ihn jedoch durchaus als Beweis dafür interpretieren, dass MuM ganz sicher kein Cashflow-Problem hat.

Seit 2014 ist Mensch und Maschine beim operativen Ergebnis durchschnittlich um 26 Prozent pro Jahr gewachsen. Dazu hat neben Skaleneffekten auch Ihre hohe Kostendisziplin beigetragen. Inwiefern bedroht das aktuell inflationäre Umfeld Ihre Bemühungen, die Kostensteigerungen niedrig zu halten? Und wie schnell können Sie höhere Kosten an Ihre Kunden weitergeben?

Pech: Hier liegt derzeit unser Hauptfokus, aber weniger durch Weitergabe von Kosten an die Kunden, sondern durch einen disziplinierten Umgang mit der Personalstärke. Das können Sie sehr gut an der Entwicklung der Personalkosten ablesen, die im Q1/2023 nur noch um 9,7 Prozent über Vorjahr lagen, während sie im Gesamtjahr 2022 noch um zwölf Prozent zugelegt hatten, auch weil wir bewusst steuerfreie Inflationsausgleichs-Zahlungen an die Belegschaft schon im sehr starken Q4 verbucht hatten. Ein wichtiger Indikator ist auch die Brutto-Mitarbeiterzahl zum 31. März. die nur noch um 1,8 Prozent über Vorjahr lag, weil wir rechtzeitig vom Gas gegangen sind, um nachhaltig durch das Jahr 2023 zu kommen.

Ist das durchschnittliche jährliche Wachstum von zehn Prozent aus der Vergangenheit auch eine realistische Größenordnung für die kommenden Jahre oder ist dies auf dem höheren Niveau nur noch mit Übernahmen realisierbar?

Drotleff: Wir haben im letzten Jahrzehnt im Schnitt zehn Prozent organisches Wachstum erzielt und trauen uns das auch für das nächste Jahrzehnt zu, natürlich mit den üblichen zyklischen Schwankungen. Dazu brauchen wir keine teuren und riskanten Übernahmen, höchstens kleinere Arrondierungen, wie wir sie auch in den vergangenen Jahren immer mal wieder praktiziert haben, also zum Beispiel Nachkauf von Minderheitsanteilen, Übernahme von Vertriebspartnern oder Kauf von Kundenstämmen, die zu unserem Geschäft passen.

Vor einem Jahr haben wir noch über ein Ziel für den Gewinn je Aktie von 2,50 Euro bis 2025 oder 2026 gesprochen. Wie sehen Ihre aktuellen Mittelfristziele aus?

Drotleff: Wie Sie dem Ausblick im Geschäftsbericht 2022 entnehmen können, haben wir nach den erreichten 155 Cent das Mittelfristziel bereits um ein Jahr weitergerollt und wollen nun bis 2026 oder 2027 die Hürde von drei Euro beim Gewinn je Aktie überspringen.

Ungeachtet aller konjunkturellen Auf- und Abschwünge sowie diverser Krisen hat MuM seine Planvorgaben mit einer großen Zuverlässigkeit erfüllt. Daran dürfte sich in Zukunft nichts Wesentliches ändern. Für Anleger mit Weitblick bleibt die Aktie daher ein attraktives Investment.

DER AKTIONÄR – Unsere App

DER AKTIONÄR – Unsere App

02.05.2023

02.05.2023

Sofortkauf

Sofortkauf