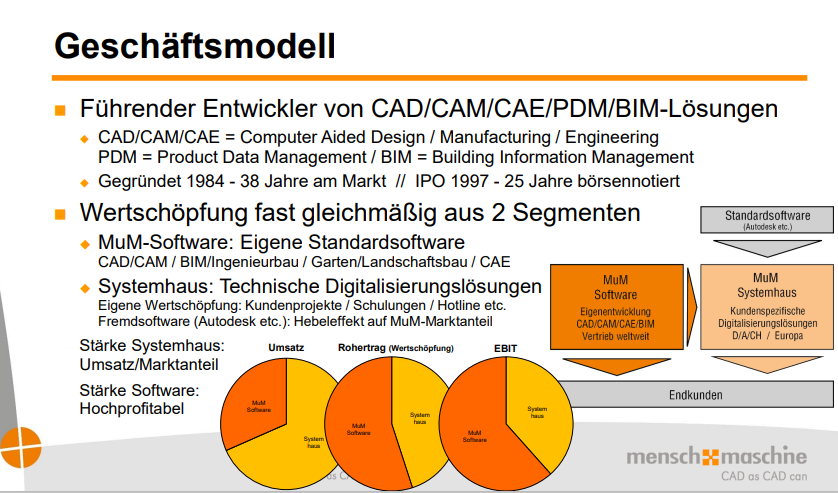

Mensch und Maschine (MuM) verzeichnete einen dynamischen Start ins laufende Jahr. Nach einem Umsatzplus von 18 Prozent auf 85,4 Millionen Euro und einem überproportionalen Wachstum von 20 Prozent auf 13,4 Millionen Euro beim EBIT und einem Plus von 25 Prozent beim Nettogewinn steht der Softwarespezialist vor einem weiteren Rekordjahr. DER AKTIONÄR fragte nach bei MuM-Gründer und Chairman Adi Drotleff.

DER AKTIONÄR: Herr Drotleff, die Wachstumsraten im ersten Quartal können sich sehen lassen. Sind Sie zufrieden mit dem Jahresauftakt?

Adi Drotleff: Ja, da gibt es in der Tat nicht viel zu meckern. Aber nach dem Rekord ist immer vor dem nächsten Rekord, das ist bei einem dynamischen Wachstums-Unternehmen einfach der normale Gang der Dinge.

Können Sie kurz umreißen, was die Wachstumstreiber in den ersten drei Monate waren und welche Bereiche gegebenenfalls vergleichsweise schwächer gelaufen sind?

Der Haupttreiber war weiterhin das Software-Bestandsgeschäft, also Wartungs- und Mietvertrags-Verlängerungen, wobei der Industrie-Bereich gegenüber dem Bausektor wieder Boden gut gemacht hat. Erfreulich ist auch, dass das Neugeschäft angezogen hat, aber noch mit genügend Luft nach oben. Dagegen war interessanterweise die Entwicklung im Dienstleistungs-Geschäft, also primär bei Schulungen und kundenspezifischen Projekten im Systemhaus, relativ flach, weil durch die Omikron-Welle mehr Krankheitstage zu verzeichnen waren als im Vorjahr. Insgesamt finden wir es natürlich sehr beruhigend, dass nach dem besten Quartal aller Zeiten durchaus genügend Felder bleiben, die noch nicht optimal gelaufen sind und somit Platz für weiteres Wachstum lassen.

Bei Umsatz und Ergebnis gab es im ersten Quartal einen neuen Rekord, der Cashflow fällt mit einem Rückgang von 16,6 Millionen auf 11,7 Millionen Euro allerdings etwas aus dem Rahmen. Was sind dafür die Ursachen dafür?

Nach der Cashflow-Rekordjagd in den Jahren 2018 bis 2021 von 15,2 Millionen auf 36,9 Millionen Euro, also mit einem Zuwachs von mehr als 34 Prozent pro Jahr, war hier eine Konsolidierung überfällig. Quartalsweise Schwankungen sind bei dem von vielen Parametern abhängigen Cashflow ohnehin normal und deshalb Prognosen sehr schwierig. Jeder Wert oberhalb des Nettogewinns ist hier im grünen Bereich, es muss also für 2022 kein neuer Rekordwert beim Cashflow sein.

Sie haben explizit gesagt, dass die Ukraine-Krise bisher keinen Einfluss auf Ihr Geschäft hat, bei der Coronakrise war das anders. Wo sind die Unterschiede?

Als wir Ende April 2020 das damalige Rekordquartal Q1/2020 veröffentlicht haben, konnten wir schon auf zwei Corona-gebremste Monate März und April zurückblicken, in denen der Umsatz rund zehn Prozent unter Vorjahr hereingekommen war. Das ist diesmal ganz anders, denn wir sehen weder im Umsatz noch in den Frühindikatoren Auftragseingang oder Vertriebs-Pipeline irgendwelche materiellen Bremseffekte. Daher die Beschränkung auf den schon im Geschäftsbericht erschienenen Hinweis, dass im Falle einer globalen Eskalation des Ukraine-Konflikts ein stärker negativer Einfluss nicht mehr auszuschließen wäre.

Mit Ihren Produkten sind Sie eher in Planungs- und Entwicklungsprozessen Ihrer Kunden aktiv. Demnach dürften Sie kurzfristige Konjunkturthemen eher weniger interessieren, oder?

Das ist richtig und gilt bisher auch für die Lieferketten-Probleme. Nur eine allgemeine Investitions-Zurückhaltung wie während der Finanzkrise 2009 oder in den ersten drei Corona-Quartalen würde auch uns betreffen, wobei wir mit unserer agilen Kostenkontrolle auch darauf sehr robust reagieren könnten, wie man gesehen hat.

Wie sieht es dagegen mit den großen sich andeutenden Umbrüchen aus, dem Rückbau der Globalisierung oder der Energiewende. Sind das Themen für MuM?

Das sind sehr wohl Themen für uns, und zwar im positiven Sinne. Denn unsere Software-Lösungen zielen grundsätzlich auf Effizienzsteigerung und Ressourcen-Einsparung ab und helfen damit unseren Kunden beim Zurückholen der Produktion aus weit entfernten und/oder politisch unsicheren Billiglohnländern, weil bei hoher Produktivität die Lohnkosten eine viel geringere Rolle spielen und dafür andere Argumente wie Qualitätssicherheit oder Umweltaspekte durch wegfallende Transportwege positiv zum Tragen kommen. Und für die dringend notwendige Energiewende muss ohnehin noch viel Entwicklungsarbeit geleistet werden, wozu wir mit unseren CAD/CAM/CAE- und BIM-Lösungen perfekt positioniert sind.

Wie sieht es mit dem Thema Inflation aus? In welchem Umfang können Sie steigende Kosten an Ihre Kunden weitergeben?

Hier möchte ich erst einmal vor voreiligem Alarmismus warnen, denn man sieht im Moment ja nur den Anstieg und weiß noch gar nicht, ob und inwieweit dieser von Dauer ist oder darauf vielleicht ein Abschwung folgt. Und sofern das Lohnniveau von Software-Spezialisten signifikant steigen sollte, wird sich das auch in höheren Preisen für Digitalisierungs-Lösungen niederschlagen, dem sehen wir recht gelassen entgegen.

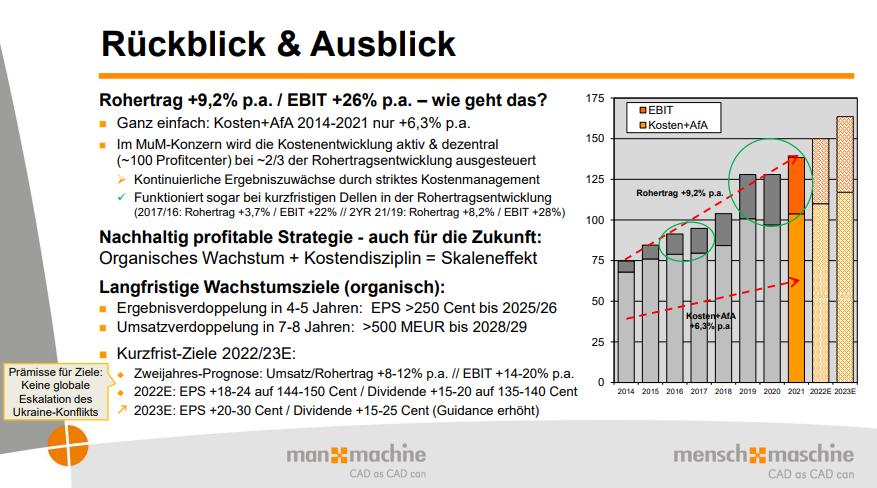

Wenn man sich Ihre langfristige Entwicklung ansieht, hat es MuM im Schnitt der letzten sieben Jahre geschafft, bei 9,2 Prozent Steigerung beim Rohertrag ein EBIT-Plus von jährlich 26 Prozent zu schaffen. Was ist das Erfolgsrezept?

Im gleichen Zeitraum sind unsere Kosten inklusive der Absetzungen für Abnutzung – kurz AfA – nur um 6,3 Prozent pro Jahr gestiegen, also bei etwa zwei Drittel der Rohertrags-Entwicklung. Dies steuern wir nicht zentral, sondern dezentral auf der Ebene der rund 100 Profitcenter, in die das MuM-Geschäft regional und thematisch aufgeteilt ist. Dabei ist das lokale Management ausschließlich nach der Entwicklung des lokalen EBIT incentiviert und reagiert daher sehr rasch und flexibel auf Marktentwicklungen, notfalls auch mit aktiven Kosteneinsparungen. Das hat für MuM auch in schwierigen Phasen wie zuletzt zu Beginn der Corona-Krise sehr gut funktioniert und Dellen in der Rohertragsentwicklung abgefedert.

Hat diese Kostendisziplin auch Grenzen?

Eine natürliche Grenze für das Erfolgsrezept, die Kostenentwicklung bei zwei Drittel der Rohertragsentwicklung zu halten und damit das EBIT überproportional zu steigern, sehen wir auf absehbare Zeit nicht.

Für das laufende Geschäftsjahr haben Sie einen Rohertragszuwachs um acht bis zwölf Prozent auf 150 bis 155 Millionen Euro sowie einen Anstieg des Nettogewinns um 14 bis 19 Prozent auf 1,44 bis 1,50 Euro je Aktie in Aussicht gestellt. Klingt nach dem starken Wachstum in Q1 eher konservativ, oder?

Ein Quartal ist noch ein bisschen kurz für eine solche Aussage, zumal angesichts der angespannten Situation um uns herum. Vorerst freuen wir uns einfach darüber, dass wir auf diese Weise einen guten Puffer für den weiteren Jahresverlauf haben. Zum Halbjahr, wenn wir nach der für MuM typischen Quartalsverteilung ein starkes Q1 und ein saisonal schwächeres Q2 hinter uns haben, dürfte man eine klarere Perspektive auf das Gesamtjahr haben.

Bei unserem letzten Gespräch im April 2021 haben Sie die Zielsetzung ausgegeben, in 2024 oder spätestens 2025 beim Gewinn je Aktie die 2-Euro-Marke knacken zu wollen. Gilt diese Zielsetzung nach wie vor?

Daraus haben wir inzwischen ja ganz offiziell ein Langfristziel gemacht und rechnen mit einer Ergebnisverdoppelung in vier bis fünf Jahren, also nach 1,26 Euro Gewinn pro Aktie im Jahr 2021 mit mehr als 2,50 Euro bis zum Jahr 2025 oder 2026.

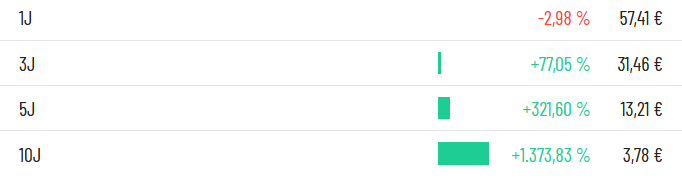

MuM dürfte weiter auf Wachstumskurs bleiben. Dazu gehört auch eine erneute Steigerung der Dividende auf 1,35 bis 1,40 Euro je Aktie (Vorjahr: 1,20 Euro). Die Gesellschaft zählt mit regelmäßig steigenden Ausschüttungen zu den Dividendenkönigen im Nebenwertesektor. Ein Blick auf den Chart zeigt: Der langfristige Aufwärtstrend ist ebenfalls intakt. In den vergangene zehn Jahren ist die Aktie im satte 1.373% gestiegen. Ein Ende der Erfolgsstory ist nicht in Sicht. Für Anleger mit Weitblick bleibt die MuM-Aktie daher weiterhin eine aussichtsreiche Depotbeimischung.

DER AKTIONÄR – Unsere App

DER AKTIONÄR – Unsere App

22.04.2022

22.04.2022

Sofortkauf

Sofortkauf