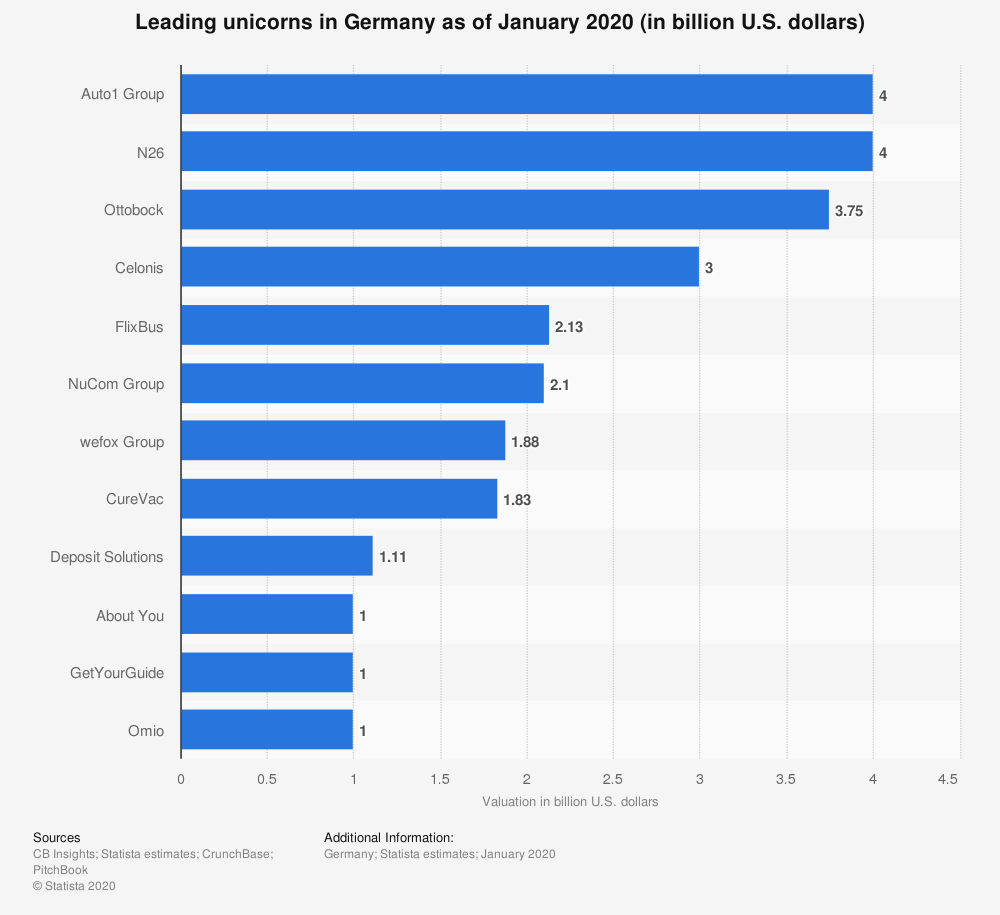

Auto1 will an die Börse. Der Anbieter von Online-Marktplätzen für Fahrzeuge gilt als eines der wertvollsten Start-ups in Europa, und gar als das wertvollste Deutschlands. Entsprechend ambitioniert zeigt sich die Softbank-Beteiligung auch hinsichtlich des angestrebten Erlöses beim bevorstehenden Börsengang in Frankfurt.

Keine Zeit mehr verstreichen lassen: Der Online-Gebrauchtwagenhändler Auto1 will seinen geplanten Börsengang mit dem ersten Handelstag am 4. Februar durchziehen. Die Preisspanne für die Aktien legte das Unternehmen auf 32 bis 38 Euro fest, wie Auto1 am Montag in Berlin mitteilte. Verkauft werden sollen bis zu knapp 31,3 Millionen neue Papiere aus einer Kapitalerhöhung, hinzu kommen gut 15,6 Millionen Aktien von Alteigentümern. Über eine Mehrzuteilungsoption könnten weitere gut 7 Millionen Aktien platziert werden. Zwei Ankerinvestoren erwerben den Angaben zufolge für rund 300 Millionen Euro Aktien zum Angebotspreis. Das Angebot soll am 26. Januar – also morgen – beginnen und eine Woche später am 2. Februar enden.

Brutto will Auto1 mit der Erstnotiz (IPO - Initial Public Offering) weiter rund eine Milliarde Euro einstreichen. 750 Millionen Euro des übrigbleibenden Nettoerlöses sollen ins eigene Wachstum gesteckt werden, mit dem Rest sollen Schulden abgetragen werden.

Im Corona-Jahr 2020 musste Auto1 – in Deutschland insbesondere durch die Plattform WirkaufendeinAuto.de bekannt – einen Umsatzrückgäng hinnehmen. Das zeigen zumindest die Zahlen für die ersten neun Monate des Jahres. Den Angaben zufolge sank der Umsatz im Berichtszeitraum von 2,53 Milliarden Euro in 2019 auf 2,050 Milliarden Euro im Berichtszeitraum 2020. Gleichzeitig ging der Verlust von zuvor -90,7 Millionen Euro auf -82,7 Millionen Euro zurück.

CEO: "Das erste Feedback war positiv"

Christian Bertermann, CEO und Mitgründer der AUTO1 Group, lässt sich anlässlich der Bekanntgabe der Preisspanne mit den Worten zitieren: "Das erste Feedback auf unseren geplanten Börsengang in Frankfurt war positiv. Der Gang an die Börse ist für uns der nächste logische Schritt, um die AUTO1 Group weiter als erste Wahl für den Online-Kauf und -Verkauf von Gebrauchtwagen in Europa zu positionieren. Wir freuen uns darauf, unsere Investorenbasis zu verbreitern und wollen in den nächsten Jahren erheblich in den weiteren Aufbau der Marke Autohero und unser operatives Geschäft investieren, um unseren Kunden auch weiterhin das bestmögliche Erlebnis bieten zu können."

Großes Banken-Konsortium begleitet Auto1

BNP Paribas, Citigroup, Goldman Sachs, und Deutsche Bank fungieren als Joint Global Coordinators und Joint Bookrunners, während Barclays, HSBC, Numis Securities Limited, und RBC Capital Markets die Transaktion als Joint Bookrunners unterstützen und Crédit Agricole Corporate und Investment Bank, COMMERZBANK, Mizuho Securities und Wells Fargo Securities als Co-Lead Managers agieren.

Das IPO wird in erster Linie offenlegen, wie aufnahmefähig der deutsche Aktienmarkt aktuell für größere Emissionen ist. Der angestrebte Erlös im zehnstelligen Bereich ist durchaus als ambitioniert zu bewerten. Eine Einschätzung zur Aktie folgt.

Mit Material von dpa-AFX

DER AKTIONÄR – Unsere App

DER AKTIONÄR – Unsere App

Sofortkauf

Sofortkauf