QSC befindet sich im Wandel. Erste Erfolge der Umstrukturierung werden bereits sichtbar. Die Gesellschaft erwirtschaftete im abgelaufenen Quartal den dritten Konzerngewinn in Folge. Der Free Cashflow wurde erneut deutlich verbessert. Die höhere Ertragskraft resultiert insbesondere aus der verbesserten Kostenbasis sowie niedrigeren Abschreibungen. Besonders dynamisch entwickelt sich weiterhin das Cloud-Geschäft.

„Wir setzen konsequent unsere Pläne für 2017 um: sukzessiver Ausbau des Cloud-Geschäfts, Stärkung des TK-Geschäfts für Firmenkunden und Erhöhung der Profitabilität“, so QSC-Vorstand Jürgen Hermann. Mit Erfolg: In den ersten neun Monaten 2017 konnte QSC die Ertrags- und Finanzkraft weiter steigern.

Während der Umsatz um 29,1 Millionen auf 264,8 Millionen Euro zurückging, blieb das EBITDA mit 29,3 Millionen Euro nahezu auf dem Niveau des Vorjahres; die EBITDA-Marge verbesserte sich um einen Prozentpunkt auf elf Prozent. Das EBIT stieg um 81 Prozent auf 6,5 Millionen Euro und der Konzerngewinn erhöhte sich auf 2,6 Millionen Euro im Vergleich zu dem Verlust in Höhe von 0,1 Millionen Euro im Vorjahr. Die schlanke Kostenstruktur trug in den ersten neun Monaten auch maßgeblich zur Verbesserung des Free Cashflows um zwölf Prozent auf 8,7 Millionen Euro bei. Weitere Kennzahlen gibt es hier.

Angesichts der guten Entwicklung des Free Cashflows erhöht der Vorstand seine Prognose für das Gesamtjahr 2017: Das Unternehmen erwartet nun einen Free Cashflow von zehn bis elf Millionen Euro. Bisher wurde ein Free Cashflow leicht über dem Vorjahresniveau von 8,4 Millionen Euro prognostiziert. Die restlichen Prognosen haben Bestand. QSC plant im Gesamtjahr einen Umsatz von 355 bis 365 Millionen Euro und ein EBITDA-Ergebnis von 36 bis 40 Millionen Euro.

DER AKTIONÄR hat bereits erklärt: QSC möchte von einer Telekommunikations- und Informationstechnologie-Dienstleistungsfirma zum Dienstleistungsunternehmen für den deutschen Mittelstand bei der Digitalisierung werden. Dabei soll das Cloud-Geschäft mit der Bereitstellung von Rechnerkapazitäten in einem Netzwerk zum Wachstumstreiber werden. Die gesunkenen Kosten und die Konzentration auf die Bereiche Cloud, Beratung sowie Telekommunikation für Firmenkunden sollten sich weiter bezahlt machen.

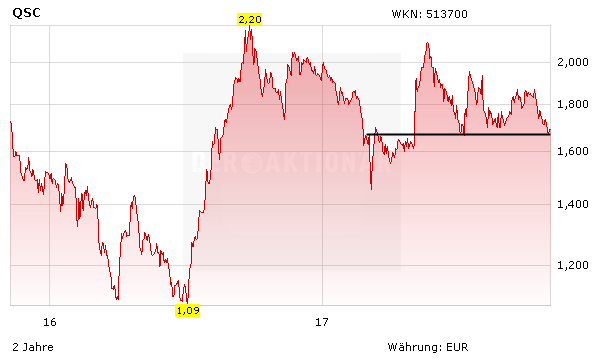

Der QSC-Vorstand hat seine Hausaufgaben gemacht, die Trendwende ist eingeleitet. Operativ sollte mittlerweile alles Negative auf dem Tisch liegen – und vor allem im Kurs eingepreist sein. Noch sind die Erträge aus dem Cloud-Geschäft recht gering. Die aktuellen Wachstumsraten zeigen aber, dass die Gesellschaft auf einem guten Weg ist, sich mit hoher Dynamik zu einem profitablen „Digitalisierer für den Mittelstand“ zu wandeln. Möglicherweise wird dieser Wandel künftig noch beschleunigt, denn QSC will sein Telekommunikationsgeschäft in eine Tochtergesellschaft ausgliedern, um den Bereich für weitere Kooperationen und Beteiligungen zu öffnen.

DER AKTIONÄR spekuliert im Real-Depot (mehr Informationen zum Real-Depot gibt es hier) auf eine nachhaltige Trendwende der ehemaligen TecDAX-Aktie. Mit den frischen Daten im Rücken sollte die Aktie nach der aktuellen Konsolidierung wieder spürbar nach oben drehen.

Hinweis nach §34 WPHG zur Begründung möglicher Interessenkonflikte: Aktien oder Derivate, die in diesem Artikel besprochen / genannt werden, befinden sich im "Real-Depot" von DER AKTIONÄR.

DER AKTIONÄR – Unsere App

DER AKTIONÄR – Unsere App

06.11.2017

06.11.2017

Sofortkauf

Sofortkauf