Das US-Analysehaus Bernstein Research hat BASF mit Blick auf mögliche Fusionen und Übernahmen im Agrochemiesektor auf "Outperform" mit einem Kursziel von 93 Euro belassen. BASF und insbesondere Bayer seien gut aufgestellt und dürften sich mit Zukäufen eher zurückhalten, schrieb Analyst Jonas Oxgaard in einer Branchenstudie vom Freitag. Sollten aber fusionswillige Konkurrenten aus wettbewerbsrechtlichen Gründen Unternehmensteile verkaufen müssen, dürften die beiden deutschen Branchenvertreter schnell zugreifen.

Ebenfalls optimistisch präsentiert sich die britische Investmentbank HSBC. Sie hat BASF nach einer Investorenkonferenz mit dem Finanzvorstand auf "Buy" mit einem Kursziel von 88 Euro belassen. Der Chemiekonzern sollte im nächsten Jahr unter anderem von niedrigeren Anlaufkosten, Einsparungen und Produkteinführungen profitieren, so Analyst Geoff Haire. Der operative Gewinn (Ebit) sollte 2016 daher stärker als in der Branche wachsen.

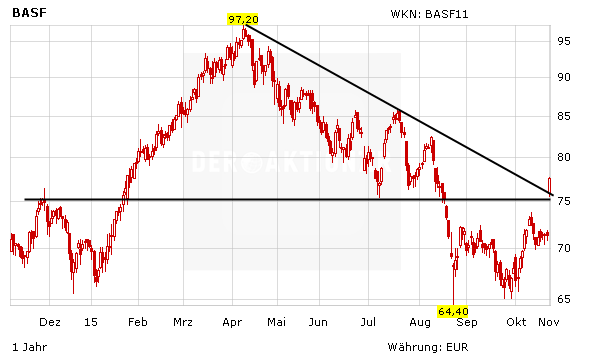

DER AKTIONÄR bleibt ebenfalls langfristig für die BASF-Aktie zuversichtlich gestimmt. Die jüngst gestartete Aufholbewegung dürfte sich fortsetzen können. Der Konzern glänzt mit einer breiten Produktpalette, einer starken Marktstellung in zahlreiche attraktiven Märkten, einem starken Management und einer soliden Bilanz. Die Bewertung des Unternehmens ist allen voran durch eine hohe Dividendenrendite interessant.

Kursziel gesenkt

Es gibt jedoch auch Skeptiker am Markt. Die US-Bank JPMorgan hat das Kursziel für BASF nach den Quartalszahlen sogar von 68 auf 66 Euro gesenkt und die Einstufung auf "Underweight" belassen. Die Senkung seiner bereinigten operativen Ergebnisschätzungen (Ebit) trage der jüngsten Geschäftsentwicklung des Chemiekonzerns sowie dem Tausch von Geschäftsanteilen mit dem russischen Energieriesen Gazprom Rechnung, erklärte Analyst Martin Evans in einer am Donnerstag vorgelegten Studie. Zudem basiere das geänderte Kursziel auf dem nach vorn verschobenen Bewertungszeitraum für die Aktie.

(Mit Material von dpa-AFX)

DER AKTIONÄR – Unsere App

DER AKTIONÄR – Unsere App

)

08.11.2015

08.11.2015

Sofortkauf

Sofortkauf