Die großen Lkw-Bauer erwarten ein starkes Jahr 2018. Im Windschatten der Brummi-Hersteller fahren aber auch die Zulieferer wieder auf der Überholspur. MS Industrie hat mit dem Bereich „Ultraschallschweißen“ sogar noch ein weiteres heißes Eisen im Feuer.

MS Industrie profitiert mit dem Hauptkunden Daimler in Nordamerika vom starken Branchentrend. Im Bereich „Powertrain“ mit Systemen und Komponenten für schwere Dieselmotoren sorgt bei der Gesellschaft vor allem der „Daimler-Weltmotor“ für Fantasie. Hier agieren die Bayern als „Single Source Supplier“ und liefern komplette Ventiltrieb-Systeme für den schweren Dieselmotor. Langfristige Verträge sorgen für Planungssicherheit. Noch mehr Schub dürfte es geben, wenn weitere namhafte Kunden wie Scania mit ins Boot steigen würden.

Der Umzug der Powertrain-Sparte vom Stammsitz in Spaichingen in den Neubau in Trossingen verursachte bei dem Small Cap in den letzten Jahren zwar erhebliche Mehraufwendungen, ist mittlerweile allerdings erfolgreich abgeschlossen. Alle Produktionsstandorte sind nun modern eingerichtet und verfügen über ausreichend Kapazitätsreserven, um das Wachstum profitabel bewältigen zu können.

Doch MS Industrie hat noch ein zweites, aussichtsreiches Pferd im Stall, das künftig für Impulse sorgen dürfte: das Schweißen und Stanzen thermoplastischer Kunststoffe mittels Ultraschallmaschinen (Segment „Ultrasonic“). Seit über 25 Jahren beliefert die Gesellschaft weltweit die gesamte Pkw-Industrie und deren Zulieferer mit Sondermaschinen zur präzisen Herstellung von Außen- und Innenraumteilen. Mittlerweile agiert die Gesellschaft hier als voll integrierter Spezialist zum Verschmelzen von Plastik. Die Produktpalette reicht von Autoteilen über Lebensmittelverpackungen bis hin zu Wundauflagen. Das Interesse der Kunden ist dem Vernehmen nach sehr groß. Auch Analysten sehen enormes Potenzial. „Das stärkste Wachstum dürfte in den nächsten Jahren das Segment Ultrasonic aufweisen. Die neuen Serienmaschinen haben das Potenzial, bis 2020 ein Umsatzvolumen von rund zehn Millionen Euro bei deutlich zweistelligen EBIT-Margen beizusteuern“, so Patrick Speck. „Kurzfristig dürfte sich aber vor allem der spürbare Nachfrageschub im Lkw-Sektor, insbesondere in den USA, positiv auf die Ergebnisentwicklung auswirken“, so der Montega-Analyst weiter.

MS-Vorstand Andreas Aufschnaiter sieht in beiden Segmenten ähnlich große Potenziale. „Dabei müssen wir im Bereich der Serienfertigung für die Nutzfahrzeugindustrie mit branchentypischen Vorlaufzeiten von ein bis drei Jahren rechnen. Bei Neuaufträgen verteilen sich gleichzeitig die Investitionsbedürfnisse in Maschinen und Anlagen cashflow-schonend auf einen ähnlichen Zeitraum.“ Im Bereich der Ultraschalltechnik will der Firmenlenker aufgrund der Marktchancen massiv in den Ausbau des Flächenvertriebs für unsere neuen Standardmaschinen investieren – insbesondere in Europa und ab nächstem Jahr auch in den USA. „Neukundenaufträge werden dabei viel unmittelbarer erwartet als im Segment Powertrain“, so Aufschnaiter.

Die Investitionen dürften sich kurzfristig zwar dämpfend auf die Margenentwicklung auswirken, sollten durch die übrigen Bereiche allerdings überkompensiert werden. Die Orderbücher sind gut gefüllt. Daher rechnet Aufschnaiter im laufenden Jahr mit einer stetigen Fortsetzung des organischen Wachstums in beiden Segmenten. Besonders erfreulich: „Auf der Ergebnisseite dürfte sich das schwache erste Quartal des Jahres 2017, welches quasi die Talsohle der letzten zwei Jahre darstellte, nicht wiederholen“. Das erste Quartal war noch von der Schwäche des US-Truckmarkts geprägt, die Trendumkehr zeichnete sich aber schon damals ab. „Seit dem zweiten Quartal liefert MS deutlich bessere Zahlen, was sich auch in der Anhebung der zu Jahresbeginn noch bewusst konservativ gewählten Guidance niederschlug“, stimmt Analyst Speck zu.

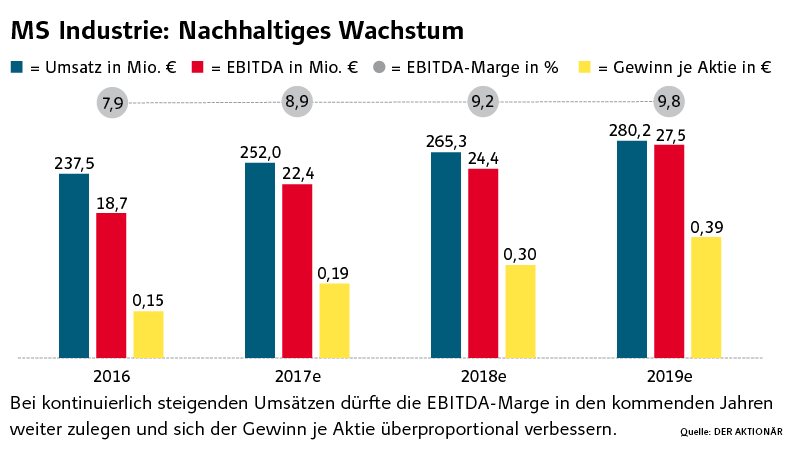

Nach erfolgreichem Abschluss der letzten Fokussierungs- und Bilanzverschlankungsmaßnahmen zum Ausklang des Jahres 2017 blickt der MS-Vorstand zuversichtlich in die Zukunft. Er setzt dabei an allen acht Standorten auf eine gute operative Effizienz und will sichtbar risikogestreuter auf der Kunden- und Auftragsseite agieren. Das sollte sich auch im Zahlenwerk niederschlagen. Ich rechne in den kommenden Jahren mit einem nachhaltigen Umsatzwachstum, einer anziehenden Marge und steigenden Gewinnen. Mit einem 2019er-KGV von 10 hat die Aktie nicht nur im Peergroup-Vergleich noch Luft nach oben.

Ebenfalls positiv: Die drastische Senkung der Unternehmenssteuer in den USA von 35 auf 21 Prozent dürfte angesichts der Auflösung von Steuerrückstellungen bereits in 2017 einen positiven Einmaleffekt von rund einer Millionen Dollar beitragen. Für 2018 erwartet der Experte von Montega Research auf Basis des in den USA erwirtschafteten EBTs einen positiven Nettoergebniseffekt von umgerechnet rund 0,7 Millionen Euro. Die Konzern-Steuerquote dürfte von bislang avisierten 28 auf 26 Prozent sinken. Die derzeitige Schwäche des US-Dollars sollte dagegen trotz des hohen US-Exposures nur einen geringen Einfluss auf die Ergebnisentwicklung haben.

MS Industrie hat in der Vergangenheit die Weichen für eine erfolgreiche Geschäftsentwicklung gestellt. Der Lkw-Sektor dürfte 2018 weiter durchstarten. Auch die Autoindustrie investiert kräftig angesichts der wachsenden Modellvielfalt und neuer Designlinien für die Elektromobilität. Gelingt es dem Vorstand, das Potenzial im Ultraschallsegment zu monetarisieren, dann spricht vieles für nachhaltiges profitables Wachstum – und steigende Kurse! Das erste Kursziel für die Aktie liegt bei 5,00 Euro. Das Montega-Kursziel beträgt 5,30 Euro. Die Analysten von Hauck & Aufhäuser sehen die Aktie sogar erst bei 6,20 Euro fair bewertet. DER AKTIONÄR spekuliert im Real-Depot auf steigende Kurse.

Hinweis nach §34 WPHG zur Begründung möglicher Interessenkonflikte: Aktien oder Derivate, die in diesem Artikel besprochen / genannt werden, befinden sich im "Real-Depot" von DER AKTIONÄR.

DER AKTIONÄR – Unsere App

DER AKTIONÄR – Unsere App

15.02.2018

15.02.2018

Sofortkauf

Sofortkauf