Der Poker um die Mehrheit beim Robotikkonzern KUKA geht weiter. KUKA holt sich Rat bei Banken, Großaktionär Voith plante offensichtlich ebenso die Mehrheit zu erlangen.

Freie Hand für Reuter

Der Aufsichtsrat bei KUKA bemüht sich im Streit um die Übernahme durch den chinesischen Hausgeräte-Konzern Midea um Geschlossenheit. Das Gremium habe CEO Till Reuter einstimmig weitgehend freie Hand für die Verhandlungen mit den Chinesen gegeben, sagten zwei mit der Sitzung am Dienstag vertraute Personen gegenüber dem Nachritendienst Reuters. Die Debatte im AR sei "intensiv, aber konstruktiv" gewesen, erklärte einer von ihnen.

Dem Gremium gehören auch die Chefs der KUKA-Großaktionäre Voith und Swoctem, Hubert Lienhard und Friedhelm Loh, an. Loh war laut Insidern bei der Sitzung nicht anwesend. Er hatte Reuters wohlwollende Beurteilung der Midea-Offerte in einem Interview mit dem Handelsblatt als "nicht ganz glücklich" kritisiert. Laut der Zeitung haben die Chinesen Pläne von Voith durchkreuzt, mit einem Konsortium selbst die Kontrolle bei Kuka zu übernehmen. Voith habe kurz davor gestanden, entsprechende Pläne umzusetzen, berichtete die Zeitung unter Berufung auf Branchenkreise.

KUKA holt sich nach der milliardenschweren Übernahmeofferte durch den chinesischen Hausgerätehersteller Midea Unterstützung bei Großbanken. Die Deutsche Bank, die Commerzbank, Berenberg und Goldman Sachs seien um ihre Meinung zu dem Angebot gebeten worden, berichtete das Handelsblatt unter Berufung auf Industriekreise.

Angebot ist attraktiv

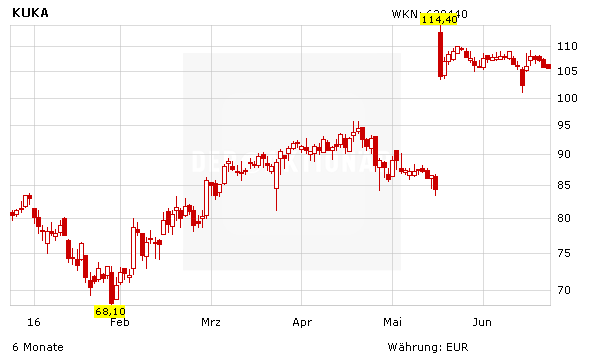

Die Einschätzung des AKTIONÄR bleibt wie sie ist: Das Angebot der Chinesen ist finanziell attraktiv. Wenn es kein Gegenangebot zu einem höheren Preis gibt, entscheiden alleine die Aktionäre, ob sie ihre Aktien zum gebotenen Kurs abgeben wollen. Da KUKA-Aktien in vielen Fonds liegen, stehen die Fondsmanager unter Zugzwang. Einerseits ist KUKA sicherlich ein einmaliges Unternehmen mit vorzüglichen Langfristperspektiven. Andererseits ist die Aktie kein Schnäppchen mehr und der faire Wert liegt deutlich tiefer. Man wird es als Fondsmanager gegenüber den Anteilseignern nur schwer rechtfertigen können, das Angebot nicht anzunehmen. Daher geht DER AKTIONÄR weiterhin davon aus, dass Midea die Mindestannahmequote von 30 Prozent erreichen wird und das Angebot zu 115 Euro fix ist, was noch immer einer relativ risikoarmen Chance von 8 Prozent entspricht.

DER AKTIONÄR – Unsere App

DER AKTIONÄR – Unsere App

)

Sofortkauf

Sofortkauf