Die Gerüchte um Uniper halten sich. Anfang 2018 will sich E.on von der 47-Prozent-Beteiligung an der Tochter trennen. Auf welchem Weg ist nach wie vor unklar. Eine Komplettübernahme, ein Aufspaltungsszenario aber auch ein Verkauf über die Börse stehen zur Debatte. Eine wichtige Rolle spielt der finnische Wettbewerber Fortum.

Am Donnerstag hat Fortum Zahlen zum zweiten Quartal gemeldet. Das vergleichbare operative Ergebnis ging dabei im Vergleich zum Vorjahr um elf Prozent auf 109 Millionen Euro zurück und lag damit deutlich unter den Erwartungen. CEO Pekka Lundmark äußerte sich auch zu den M&A-Gerüchten. „Wir werden unseren Weg fortsetzen, um die Profitabilität zu verbessern und die langfristige Wettbewerbsfähigkeit zu sichern.“

Es bleibt spannend

Bereits im März hatte Lundmark angekündigt, sich aktiv an der Branchenkonsolidierung beteiligen zu wollen. Hintergund: Der Verkauf der nordischen Stromverteilnetze hatte 9,3 Milliarden Euro in die Kassen gespült. Seitdem sitzt der Konzern auf einem großen Geldberg, der auch die hohe Dividendenrendite von aktuell 7,9 Prozent begründet.

Eine Komplettübernahme von Uniper scheint dennoch unwahrscheinlich. Zum einen ist Uniper mit einer Marktkapitalisierung von 6,4 Milliarden Euro für Fortum wohl doch zu teuer, zum anderen passen nicht alle Assets zu den Finnen. Ein mögliches Szenario: Fortum übernimmt das Russland-Geschäft und die Atomkraftwerke in Schweden, während die konventionellen Kraftwerke an RWE gehen.

Dividendenriese Fortum, Favorit E.on

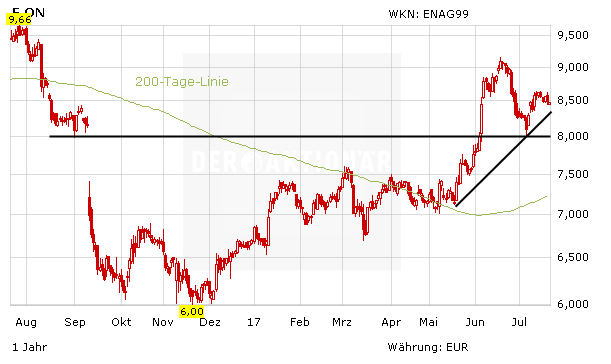

Die Versorgerbranche ist für Anleger wieder interessant. Fortum ist als Dividendenperle eine Art Festgeldersatz, während bei Uniper auf steigende Kurse durch eine Übernahme spekuliert wird. Langfristig erscheint die Mutter E.on derzeit am aussichtsreichsten. Ohne die Altlasten kann sich der Konzern auf sein Zukunftsgeschäft konzentrieren. Auch das Chartbild stimmt nach wie vor. DER AKTIONÄR spekuliert hier im Hebel-Depot mit Hebel auf steigende Kurse.

DER AKTIONÄR – Unsere App

DER AKTIONÄR – Unsere App

21.07.2017

21.07.2017

Sofortkauf

Sofortkauf