Das Übernahmekarussell im Biotech-Sektor kommt immer mehr in Fahrt. Es werden hohe Prämien bezahlt. Der Hot-Stock der Woche wird als eines der nächsten Akquisitionsziele gehandelt.

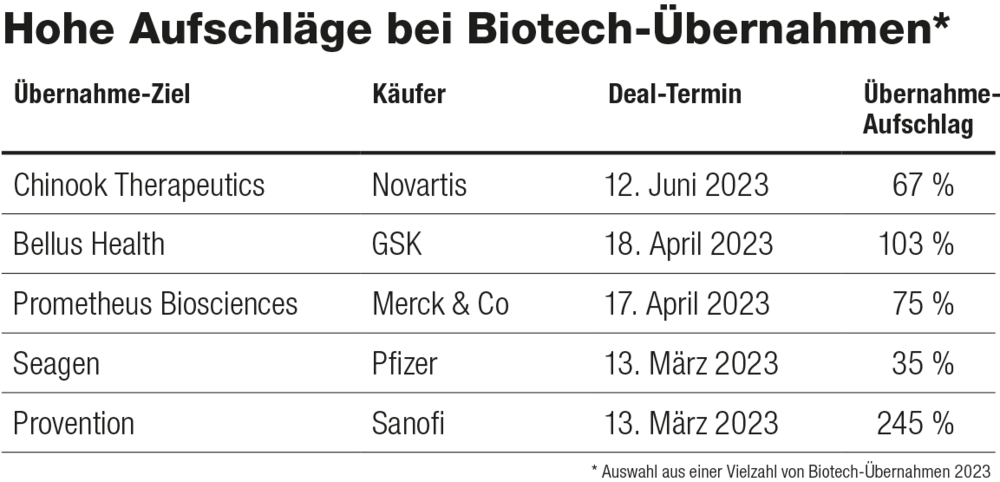

Nach verhaltenen Jahren im Zuge der Pandemie, was Übernahmen im Biotech-Sektor angeht, kommt die Deal-Maschinerie im laufenden Jahr immer mehr in Gang. Im Falle einer Übernahme winken hohe Prämien auf die aktuellen Kurse der Übernahmeziele (siehe Tabelle). DER AKTIONÄR hat ein Unternehmen ausfindig gemacht, das ebenfalls schon bald auf der Übernahmeliste eines Pharmakonzerns oder größeren Biotech-Unternehmens stehen könnte. Ein satter Aufschlag sollte im Falle eines Deals auch hier garantiert sein.

Big Pharma in Lauerstellung

Potenzielle Käufer auf der Seite von Big Pharma haben während der Pandemie hohe Bargeldbestände angehäuft und suchen nun nach Möglichkeiten, diese gewinnbringend einzusetzen. Die großen Pharmas müssen in jedem Fall ordentlich Gas geben, will man massive künftige Einbußen aufgrund des Patentablaufs einiger der größten Blockbuster wie beispielsweise Humira von AbbVie ausgleichen. Analyst Glenn Hunzinger, US-Pharma- und Life-Science-Leiter bei PricewaterhouseCoopers (PwC), gibt zu bedenken, dass der Gesamtumsatz der Branche in den nächsten fünf Jahren um etwa 175 Milliarden Dollar sinken könnte, wenn die Patentausfälle zunehmen. Um diese Lücken zu schließen, bedürfe es mehr als nur interner Entwicklung.

Im Jahr 2022 waren die Pharmas noch vorsichtig, erste spannende Deals gab es aber auch da bereits: unter anderem die Übernahme von Horizon Therapeutics durch Amgen für 28 Milliarden Dollar oder die Biohaven-Akquisition durch Pfizer für knapp zwölf Milliarden Dollar.

Im laufenden Jahr kommt das Übernahmekarussell immer mehr in Fahrt. Es gab es bereits eine Vielzahl von Zukäufen: Eli Lilly, Novartis, GSK, Merck & Co und viele andere schlugen zu. Dabei wurden Prämien von 100 Prozent und mehr gezahlt. Zudem wurden einige spannende Investments getätigt. Pfizer beispielsweise hat 25 Millionen Dollar investiert, um eine Minderheitsbeteiligung an Caribou Biosciences zu erwerben. Die Aktie stieg in einer ersten Reaktion um mehr als 60 Prozent.

Übernahmekandidat Aurinia

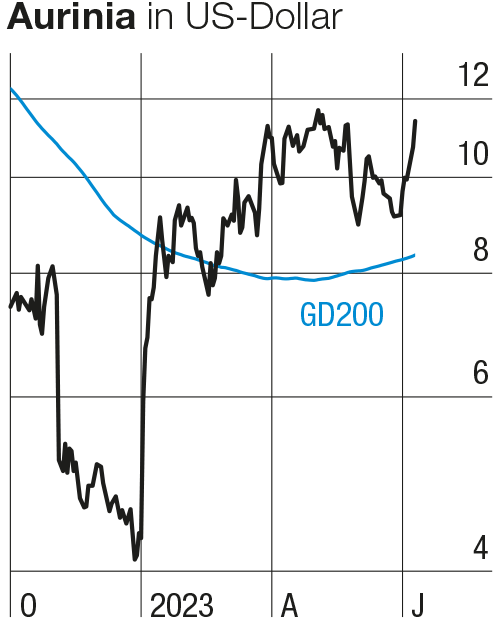

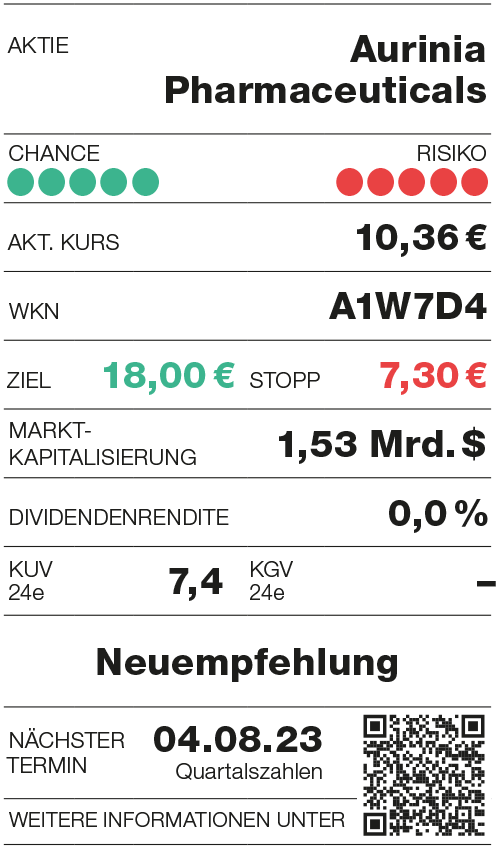

Und der nächste Deal im Biotech-Sektor bahnt sich bereits an. Die Entscheidungsträger von Aurinia Pharmaceuticals haben kürzlich die „Sondierung strategischer Alternativen zur Maximierung des Shareholder Value“ angekündigt. Analysten halten Übernahmekurse im Bereich von 15 Dollar für möglich – dies entspräche einem Aufschlag von 32 Prozent auf den aktuellen Kurs. Ganz optimistische Schätzungen liegen sogar bei 28 Dollar, was eine Prämie von weit über 100 Prozent bedeuten würde.

Im Falle einer Übernahme könnte sich der Aufkäufer ein spannendes, zugelassenes Medikament sichern: Lupkynis (Voclosporin). Hierbei handelt es sich um ein Arzneimittel, das zur Behandlung von Lupusnephritis (LN), einer Entzündung der Nieren, eingesetzt wird und unter anderem in den USA, Europa und Japan zugelassen ist.

Nach einem verhaltenen Launch scheint Aurinia nun an den richtigen Stellschrauben zu drehen. Im ersten Quartal 2023 steigerte das Unternehmen den Gesamtumsatz um starke 59 Prozent auf 34,4 Millionen Dollar. Für das Gesamtjahr hat das Unternehmen die Prognose zuletzt auf 135 bis 155 Millionen Dollar angehoben. Aufgrund des großen Marktes für sichere und wirksame LN-Medikamente wird Lupkynis von einigen Analysten weiterhin als möglicher Blockbuster-Kandidat angesehen.

Zudem hat Aurinia mit AUR200 und AUR300 zwei Frühphasenprojekte in der Pipeline, die unter anderem bei Autoimmunerkrankungen in Zukunft eine interessante Behandlungsmöglichkeit darstellen könnten. Aurinia will AUR300 schon bald in die klinische Phase überführen.

Mit einem 2024er-KUV von günstigen 7,4 ist Aurinia ein interessantes Buyout-Unternehmen. Als Interessenten kämen einige Pharmas infrage. Bristol-Myers ist schon länger im Gespräch. Novartis hat sich bereits zuletzt mit der Übernahme von Chinook im Bereich Nierenerkrankungen verstärkt. Hier würde Aurinia als Ergänzung gut passen. Oder auch Otsuka Pharmaceutical, der Vertriebspartner für Lupkynis in Europa und Japan, könnte zugreifen.

Günstige Chance auf hohe Prämie

Aurinia verfügt über ordentliches Upside-Potenzial. Der Absatz von Lupkynis kommt immer besser in Fahrt. Zudem könnte bald ein weiterer Pipeline-Kandidat in die klinische Phase kommen. Zusammen mit der attraktiven Bewertung macht das Aurinia zu einem Top-Übernahmekandidaten. Anleger legen sich ein paar Stücke ins Depot.

Dieser Artikel ist in DER AKTIONÄR Nr. 29/2023 erschienen, welches Sie hier als PDF gesamt herunterladen können.

DER AKTIONÄR – Unsere App

DER AKTIONÄR – Unsere App

15.07.2023

15.07.2023

Sofortkauf

Sofortkauf