Statt Wiesn-Spektakel am Oktoberfest gab es für den Münchener Private-Equity-Investor Mutares eine Short-Attacke von Gotham City Research. Die Aktie tauchte infolgedessen von rund 29,05 Euro auf 19,50 Euro ab. Aktuell notiert das Mutares-Papier bei 24,10 Euro. DER AKTIONÄR sprach mit CIO Johannes Laumann über die Vorwürfe von Short-Seller Gotham City Research, den in Aussicht gestellten Exit von Steyr Motors und über die weiteren Zukunftspläne und -aussichten von Mutares.

DER AKTIONÄR: Herr Laumann, was geht einem als Chief Investment Officer (CIO) als erstes durch den Kopf, wenn man mit Vorwürfen wie denen von Gotham City Research konfrontiert wird?

Johannes Laumann: So etwas braucht kein Mensch. Ich glaube am Ende ist es ein – wenn auch zweifelhaftes – Geschäftsmodel, um mit Shortattacken Geld zu verdienen und in keinster Weise um Aufklärung den Batman-Gedanken von Bob Kane und Bill Finger folgend. Es geht um gnadenlose Profitmaximierung für die Personen hinter Gotham City Research.

Einer der kritisierten Aspekte betraf die Forderungsposition und die Cash-Conversion der Gewinne der Mutares-Holding. Könnten Sie uns bitte den Hintergrund dazu erläutern?

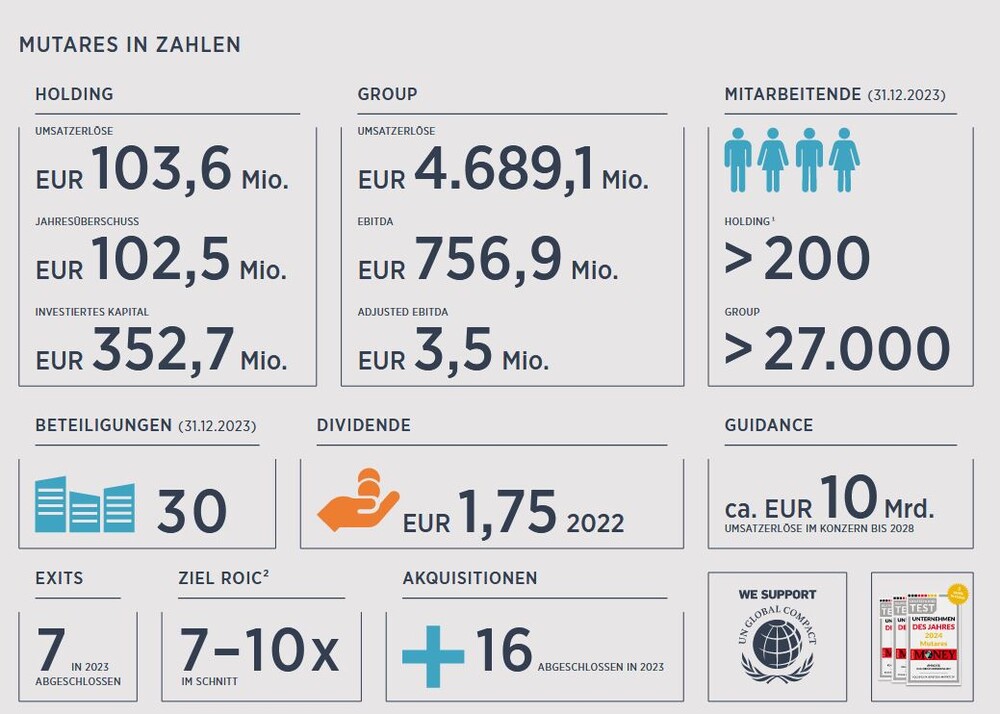

Einer unserer Erlösströme sind Consulting-Umsätze, die wir mit unseren operativen Teams in den Beteiligungen erzielen. Ziel ist es, unsere Beteiligungen schnellstmöglich zu restrukturieren und auf eigene Füße bei nachhaltiger Profitabilität zu stellen. Bei diesem Prozess ist es nicht sinnvoll, übermäßig Cash aus den Beteiligungen zu ziehen, so dass wir gegenüber unseren Beteiligungen teilweise Forderungen aufbauen, die über die Laufzeit und abhängig vom Reifegrad abgetragen werden und spätestens mit Verkauf getilgt werden. Diese Positionen unterliegen einer entsprechenden Impairment-Prüfung durch die Wirtschaftsprüfer – sind also entsprechend werthaltig. Von den Erlösen, die wir aktuell über Consulting-Aktivitäten aus den Beteiligungen generieren, fließen aktuell etwa 80 Prozent in Cash, nur rund 20 Prozent sind temporärer Forderungsaufbau. Mit weiteren Exits werden wir hier eine deutliche Verbesserung sehen.

Welche Beteiligungen betrifft das insbesondere?

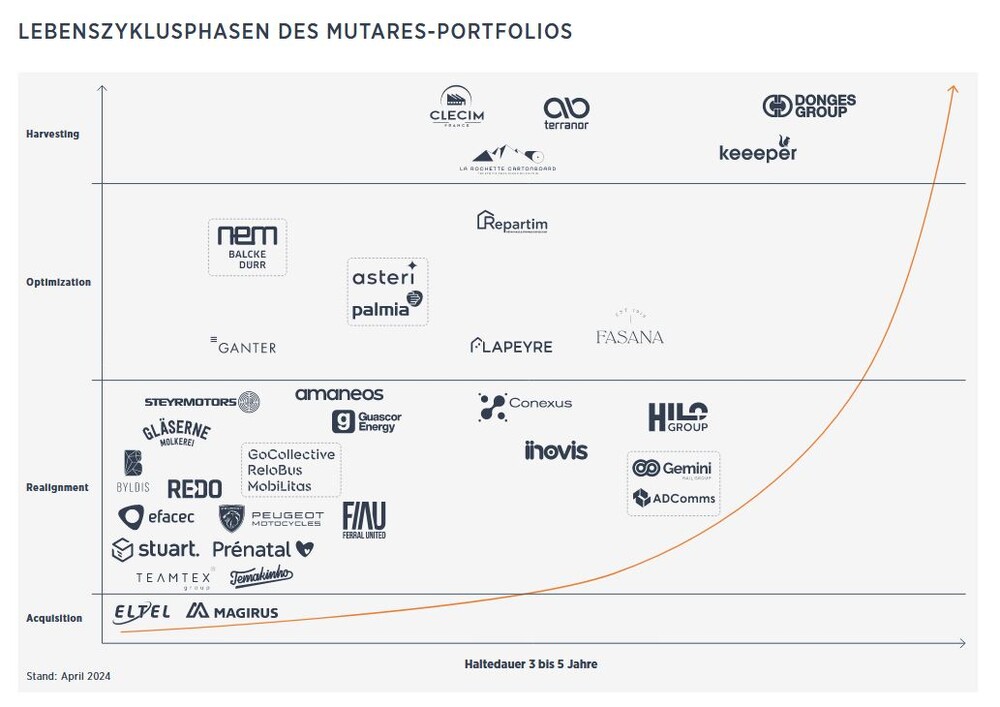

Auf unserem Weg und Streben nach Wachstum haben wir bewusst investiert, um nachhaltig Returns zu erwirtschaften. Speziell im Bereich Automotive & Mobility haben wir in die beiden Gruppen FerrAl und Amaneos investiert und sind uns sicher, hier auch attraktive Returns zu erzielen.

Gotham City hat zudem einen Punkt angesprochen, der bei uns in der Redaktion auch schon diskutiert wurde: Mutares hat mit der Mindestdividende von 2 Euro je Aktie rund 42 Mio. Euro Dividendenausschüttung pro Jahr mehr oder weniger garantiert, nimmt aber im Gegenzug auch regelmäßig im nennenswerten Volumen Fremdkapital auf. Denken Sie nicht, dass Ihre Aktien-Investoren aufgrund der hohen Fremdkapitalzinsen auch bereit wären, zumindest vorübergehend auf die Dividende ganz oder teilweise zu verzichten und nur über den Kurs zu partizipieren?

Auch wir sehen das Interesse an dieser Frage von der Marktseite. Allerdings möchte ich hier klarstellen: Eine der wesentlichen Stärken unseres Geschäftsmodells ist das „Alignment of Interest“ mit unseren Aktionären. Der ausschüttbare Gewinn ist die wesentliche Bonuskomponente der Mitarbeiter, die Aktienoptionen ein wesentlicher Bestandteil des Gehaltspakets für den Vorstand und am Ende die Dividende attraktiv für unsere Investoren. Um es noch einmal deutlich zu sagen: Die Dividende speist sich aus den erzielten Gewinnen.

Sie haben die Short-Seller-Vorwürfe zurückgewiesen und das in einer ausführlichen Stellungnahme auch kundgetan. Bei einem ähnlich gelagerten Fall mit Aurelius haben sich die damals monierten Sachverhalte auch nicht bestätigt, geschädigt sind in erster Linie Aktionäre und Investoren. Sehen Sie einen Ansatzpunkt, um juristisch gegen Gotham City Research und deren Hintermänner vorzugehen?

In der Tat fokussiert sich Gotham City Research einzig auf den eigenen Profit zu Lasten der bestehenden Aktionäre, der Gesellschaft und deren Belegschaft. Das ist ein Geschäftsmodel, das ich persönlich mit meinem Wertekonzept nicht vereinbaren könnte, aber es existiert eben. Nach der Attacke haben wir sehr viel proaktive Kommunikation von ehemaligen oder aktuellen Geschädigten erhalten, inklusive komprimierendem Material über die Hintermänner. Eine Durchsetzung eines möglicherweise gegebenen Rechtsanspruchs halten wir für schwierig, zumal es mit einem sehr langwierigen und kostspieligen Verfahren verbunden wäre. Das ist nicht unser Fokus, wir liefern lieber auf operativer Ebene, das entspricht eher dem Werte-Kanon bei Mutares.

Mutares hat bereits in Aussicht gestellt, dass das Volumen für die notwendige Fremdfinanzierung künftig geringer ausfallen wird. Können Sie dazu etwas genauer werden? Kann man davon ausgehen, dass das aktuell ausstehende Anleihevolumen von 385 Mio. Euro das Top darstellt?

Ich kann nicht in die Zukunft schauen, aber aktuell fühlen wir uns komfortabel und planen nicht, das bestehende Finanzierungs-Setup zu verändern. Mit dem Aufbau der Gruppen im Segment Automotive & Mobility mit FerrAl United und Amaneos. aber auch zum Beispiel im Bereich Engineering & Technology mit NEM oder im Segment Goods & Service mit Terranor haben wir bewusst investiert, da wir fest an einen attraktiven Return über die Laufzeit glauben.

Ist eine vorzeitige Refinanzierung bzw. Rückzahlung der bis 2027 laufenden Anleihe durch Aufstockung der zinsgünstigeren und bis 2029 laufenden Anleihe ein Thema?

Wir können uns im Prinzip alles vorstellen und sicherlich gehört da auch ein Rollover der 2029er-Anleihe dazu. Aktuell sind wir jedoch nicht berechtigt, die Anleihe teilweise zurückzuführen, sondern nur in Gänze. Aber das ist aktuell kein Thema. Wir haben bewusst beide Anleihen, sind glücklich damit und fokussieren uns auf unser Business. Wir haben eine starke Kauf- und Verkaufspipeline vor der Brust und die gilt es abzuarbeiten. Darauf fokussieren wir uns – und wir werden liefern.

Sie prüfen für Ihre Beteiligung Steyr Motors die Möglichkeit eines Börsengangs und den Verkauf eines Teils des Steyr-Geschäfts bis Ende des Jahres an ausgewählte Investoren. Am Markt wird herumgereicht, dass Sie bereits eine Investmentbank für ein Private Placement und ein Börsenlisting für Steyr Motors beauftragt haben. Der Prozess wurde also schon vor Längerem angestoßen?

Ich würde sagen, der Prozess befindet sich auf der Zielgeraden und ja wir sind im Austausch mit den üblichen Verdächtigen. Ich freue mich auf den Exit bei Steyr und erinnere mich noch gut an den Kauf, bei dem wir bei der Übernahme im Jahr 2022 auch ziemlich viel Gegenwind bekommen haben mit entsprechender Kritik, warum wir eine damals noch kleine und unprofitable Firma in Österreich erwerben. Das operative Mutares-Team hat hier einen tollen Job bei Steyr Motors gemacht und den Rückenwind im Markt perfekt genutzt. Jetzt ernten wir die Früchte dieser Arbeit.

Welche Bewertung ist für Steyr Motors machbar?

Details kann ich zum jetzigen Zeitpunkt nicht nennen, aber ich denke die Bewertungsmultiples an der Börse für derartige Firmen sind jedem ersichtlich. Wir haben mit Steyr Motors eine tolle Firma, bei der wir in relativ kurzer Zeit einen operativen Turnaround geschafft haben. Steyr Motors konnte bisher unsere Zielvorgaben regelmäßig übertreffen. In diesem Jahr wird Steyr ein bereinigtes operatives EBIT von mehr als 10 Mio. Euro erwirtschaften. Das aktuelle Marktumfeld ist dank der steigenden Verteidigungsetats bekanntlich sehr dynamisch, was sich in einem starken Auftragsbestand niederschlägt. Das Management von Steyr Motors bezeichnet angesichts des bestehenden Auftragsbestands und der Vertriebspipeline selbst unsere durchaus ambitionierte bis 2027 reichende Planung, die ein bereinigtes EBIT von mehr als 40 Mio. Euro vorsieht, als eher konservativ an. Steyr Motors ist eine weitere Erfolgsstory.

Wie intensiv wird alternativ auch an einem alternativen Exit-Kanal über Investoren bzw. Strategen gearbeitet – ist das Vorgehen bei Steyr Motors grundsätzlich ähnlich wie beim Exit von Nordec im Jahr 2022?

Absolut. Nach meiner Rückkehr im Juli habe ich den lukrativen Nordec-Exit als Blaupause genommen und ich bin zuversichtlich, dass wir mit Steyr Motors ähnlich erfolgreich sein werden. Es ist im Markt offenbar auch nicht unbekannt, dass auch strategische Investoren aus Europa Interesse an der Gesellschaft haben. Mehr kann ich aber zum heutigen Tag nicht dazu sagen.

Kommen wir auf das operative Geschäft zu sprechen. Dass es im Automobilbereich gerade nicht rund läuft, ist kein Geheimnis. Wie stark sind die großen Automotive-Gruppen Amaneos, FerrAl United, HILO und Matikon oder auch Peugeot Motocycles durch die Konjunktur-/Branchenschwäche in Bedrängnis?

Generell gilt aktuell, je internationaler die Gruppe und je weniger die Zulieferteile an der E-Mobilität hängen, desto besser läuft die Gesellschaft. Gerade durch unsere internationale Positionierung und die Größenvorteile können wir Schwächephasen wie in Europa in anderen Regionen wie den USA oder Asien kompensieren. Natürlich hat es diese Branche aktuell nicht einfach, aber wir sind Spezialisten im Umgang mit schwierigen Situationen. Es gilt auch ganz klar, dass wir als Mutares hinter allen unseren Gesellschaften stehen und daran glauben, diese erfolgreich in den Exit zu führen.

Sind angesichts der schwachen Autokonjunktur zusätzlich Kapitalspritzen aus der Mutares-Holding in einzelne (Automotive-)Beteiligungen notwendig?

Wie schon angedeutet, haben speziell die Unternehmen, die sehr stark abhängig vom europäischen Markt sind, aktuell Probleme und dort sind auch punktuell Unterstützungen notwendig. Das betrifft beispielsweise die HILO Gruppe. Die anderen Gesellschaften haben einen sehr gesunden internationalen Footprint, sodass en Gros die europäische Autoschwäche aus eigener Kraft kompensiert werden kann.

Sie haben für 2024 auch weitere Akquisitionen angekündigt, die laut Meldung mit 600 Mio. Euro Jahresumsatz zu Buche schlagen. Können Sie etwas konkreter bezüglich der Targets werden bzw. zumindest die Branche nennen?

Wir sind hier sehr diversifiziert und die Targets reichen von Pharmalogistik, über Anlagen-Werkzeugbau bis hin zum Automobilzulieferer als mögliches Add-on für unsere beiden großen Gruppen FerrAl United und Amaneos. Unsere Deal-Maschine läuft aktuell auf Hochtouren

Wie sieht es mit den Zielvorgaben aus. Annualisiert liegt Mutares bereits bei rd. 7 Mrd. Euro Umsatz, inklusive der 600 Mio. Euro an geplanten Zukäufen in diesem Jahr wäre das Ziel für 2025 bereits überschritten. Sprich, bei Vollzug besteht Raum für eine höhere 2025er-Prognose?

Oder für mehr Exits, wodurch ja Umsatz wegfällt. Das wirkt sich dann im Gegenzug deutlich positiv auf das Holding-Ergebnis und den Cashflow aus. Wir sind also immer für positive Überraschungen gut.

Die Mutares-Aktie hat sich von der Attacke durch Short-Seller Gotham City Research wieder etwas erholt. Die Angst der Anleger vor einem weiteren Angriff dürfte noch eine Zeit lang auf der Aktie lasten. Die Aktie sieht DER AKTIONÄR auf dem aktuellen Niveau als attraktiv bewertet an. Beim Conference-Call in der vergangenen Woche wies Mutares auf die reife Exit-Pipeline mit acht Kandidaten aus den vier Segmenten hin, die kumuliert ein Umsatzvolumen von 1,85 Milliarden Euro aufweisen. Die Exit-Aktivitäten werden sich demnach kurzfristig bis ins Jahr 2025 intensivieren. Wenn Mutares - wie bisher gewohnt - abliefert, sind Kurse von 30 bis 35 Euro wieder möglich.

DER AKTIONÄR – Unsere App

DER AKTIONÄR – Unsere App

10.10.2024

10.10.2024

Sofortkauf

Sofortkauf