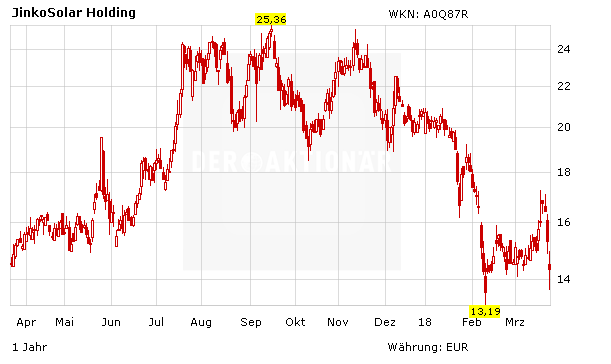

Nachdem der chinesische Solar-Konzern JinkoSolar am gestrigen Donnerstag die Zahlen zum letzten Quartal 2017 präsentierte geriet der Kurs stark unter Druck. Auf den ersten Blick erscheinen die Verluste von aktuell minus 15 Prozent übertrieben.

Vor allem das Wachstum im Absatz von 47,3 Prozent im Gegensatz zum Jahr 2016 kann sich sehen lassen. Doch die Anleger waren vom Nettoergebnis und Bruttoertrag doch enttäuscht. Das Nettoergebnis sank im Vergleich zum Vorjahr um über 80 Prozent auf 21,8 Millionen US-Dollar und auch der Bruttoertrag fiel um 22,7 Prozent auf 459,8 Millionen US-Dollar.

Unter anderem äußerte sich der CEO Kangping Chen auch zur schwachen Bruttomarge: „Unsere Bruttomarge von 11,3 %, verglichen mit 18,1 Prozent 2016, ist zum Teil ein Ergebnis der verstärkten Zusammenarbeit mit OEM-Partners zurückzuführen, um der erhöhten Nachfrage (…) und den steigenden Rohstoffpreisen gerecht zu werden. Wir gehen davon aus, dass unsere Bruttomarge und Gewinn im Jahr 2018 aufgrund der gesunkenen Rohstoffpreise, des geringeren OEM-Einsatzes und der verbesserten Kostenstruktur, unterstützt durch Technologie- und Supply-Chain-Management-Initiativen, erheblich verbessert werden können.“ Er sagte zudem, dass er zuversichtlich sei, den globalen Marktanteil 2018 weiter ausbauen zu können. Für das Jahr 2018 geht JinkoSolar von Solarmodul-Auslieferungen in einer Spanne von 11,5 bis 12,0 Gigawatt aus.

Vorsicht

Aufgrund des angeschlagenen Chartbildes und der aktuell unberechenbaren Solar-Branche wird von einem Einstieg abgeraten. Investierte Anleger beachten den Stopp-Kurs bei 12,90 Euro.

DER AKTIONÄR – Unsere App

DER AKTIONÄR – Unsere App