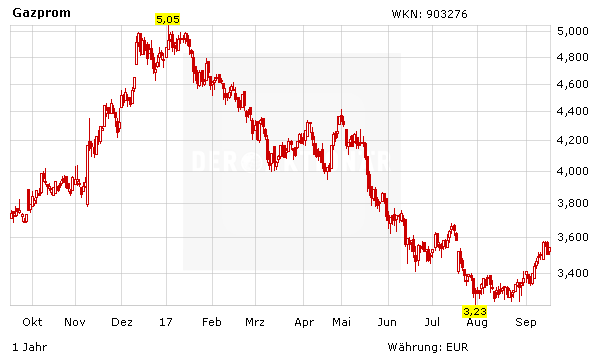

Der weltgrößte Erdgasproduzent Gazprom hat ehrgeizige Pipelinepläne, um seine ohnehin schon enorme Marktmacht in Europa weiter auszubauen. Darüber hinaus will man noch in diesem Jahrzehnt erstmals auch China mit sibirischem Erdgas versorgen. Doch all diese Projekte sind teuer und verschlechtern die Bilanz deutlich.

So geht die Sberbank davon aus, dass die Nettoverschuldung des Rohstoffriesen schon bis zum Jahresende auf knapp 40 Milliarden Dollar und damit das 2-fache des EBITDA ansteigen wird. Zum Vergleich: Ende 2016 lag sie noch bei knapp 32 Milliarden Dollar – und auf Gazprom kommen noch weitere Milliardenausgaben im Zuge des Pipeline-Baus zu.

Die hohe Verschuldung dürfte dazu führen, dass die Ausschüttungsquoten wohl noch weitere Jahre unter den eigentlich vom Kreml – und von einigen Marktteilnehmern erhofften – 50 Prozent liegen wird. Da Gazprom den Kapitalbedarf nicht komplett von russischen Banken erhält, setzt man sich dadurch auch verstärkt einem Währungsrisiko aus. So litten bereits die Ergebnisse für das zweite Quartal stark unter dem Kursrückgang des russischen Rubel im Vergleich zu US-Dollar und Euro. Denn dadurch mussten die Verbindlichkeiten in Fremdwährungen deutlich höher angesetzt werden, was den Gewinn kräftig schmälerte.

Die hohe Verschuldung ist ein weiterer Grund, weshalb die Gazprom-Titel für konservative Anleger eher ungeeignet sind. Mutige Anleger mit einem langen Atem können dennoch darauf setzen, dass sich die Erholung der über Monate hinweg gebeutelten Aktie fortsetzt. Der Stopp sollte bei 2,90 Euro platziert werden.

DER AKTIONÄR – Unsere App

DER AKTIONÄR – Unsere App

18.09.2017

18.09.2017

Sofortkauf

Sofortkauf