Das Geschäft mit Food-Delivery-Plattformen ist ein Milliardenmarkt, aber auch hart umkämpft. Branchenfremde Internet-Riesen wollen ebenfalls mitmischen. DER AKTIONÄR wirft daher einen Blick auf die wichtigsten Trends und Player der Branche.

Laut einer McKinsey-Studie werden drei Viertel aller Essensbestellungen bei Lieferdiensten immer noch telefonisch aufgegeben. Allerdings hält auch im Food-Delivery-Geschäft die Digitalisierung Einzug. Schuhkauf, Bankgeschäfte oder Flugbuchungen erledigen wir längst online, mit wenigen Klicks, bequem auf dem Smartphone. Warum nicht auch die Essensbestellung?

Plattformen wie „lieferheld.de“ (Delivery Hero) oder „lieferando.de“ (Takeaway.com) machen es möglich. Restaurantbewertungen und Speisekarten ansehen, bestellen, fertig – alles in einer App. Das Prinzip ist überall gleich: Die Plattformen nehmen die Bestellung entgegen und leiten sie an den Lieferdienst weiter, der dann sowohl die Zubereitung der Speisen als auch die Auslieferung organisiert. Für die Vermittlung nehmen die Plattformbetreiber eine Provision, laut McKinsey sind dabei EBITDA-Margen von 40 bis 50 Prozent möglich.

Das Modell bietet zudem jede Menge Potenzial und Wachstumsfantasie. Der weltweite Markt für Food-Delivery ist laut Statistas Digital Markets Outlook schon heute knapp 100 Milliarden Dollar schwer, dürfte sich aber bis 2021 auf rund 210 Milliarden Dollar noch einmal mehr als verdoppeln. Der Anteil der Bestellungen, die über Plattformen getätigt werden, wächst dabei rasant.

Fressen oder gefressen werden

Die Aussicht auf hohe Margen und starkes Wachstum sorgen jedoch auch für knallharte Konkurrenz. Die Folge ist eine anhaltende Konsolidierung in der Branche, denn es kommt vor allem auf Größe an. So hat allein Delivery Hero zwischen 2014 und 2016 insgesamt 30 kleinere Konkurrenten übernommen und musste einen Großteil des IPO-Erlöses aufwenden, um dadurch entstandene Verbindlichkeiten zu tilgen. Nach dem „Winner-takes-all“-Prinzip kann nämlich nur der Marktführer im jeweiligen Land langfristig profitabel arbeiten – das gilt mittlerweile als Konsens.

Wo das Rennen um die Marktführerschaft noch offen ist, wie beispielsweise hierzulande, wird mit harten Bandagen um jeden einzelnen Kunden gekämpft. Das resultiert in horrenden Ausgaben für Marketing und Verbesserung der IT. Einen Kunden zu akquirieren kostet laut Delivery-Hero-Chef Niklas Östberg im Schnitt zehn Euro.

Damit sich das lohnt, muss der anschließend mindestens fünfmal bestellen. Delivery Hero und der niederländische Konkurrent Takeaway.com, die unter anderem um die Vorherrschaft in Deutschland streiten, mussten im Gesamtjahr 2016 daher jeweils rund 75 Prozent des Jahresumsatzes für Werbung ausgeben. Unter diesen Umständen profitabel zu werden, ist so gut wie unmöglich.

Erst wenn ein Unternehmen im jeweiligen Markt eine dominierende Stellung erreicht hat, wendet sich das Blatt: Unterlegene Konkurrenten ziehen sich dann meist schnell zurück und die dadurch entstehende Monopolstellung eröffnet neue Möglichkeiten. Die Provision, die Restaurants für die Vermittlung zahlen müssen, kann sich dann schon mal über Nacht verdoppeln – wobei sich ein Anstieg um ein Prozent dieser sogenannten Take-Rate nach Berechnungen von Morgan Stanley direkt in sechs bis sieben Prozent mehr Umsatz niederschlägt.

Zudem kann der Marktführer seine Marketingausgaben schlagartig senken. Bestes Beispiel dafür sind der US-Platzhirsch GrubHub oder Just-Eat, unter anderem in Großbritannien die Nummer 1. Beide mussten im letzten Jahr jeweils nur noch ein Viertel des Umsatzes für Werbung ausgeben und schreiben inzwischen schwarze Zahlen.

Vom Marktführer zum Gejagten

Eine gewisse Größe und Bekanntheit bei den Kunden kann zudem vor zahlreichen Konkurrenten schützen – aber nicht vor allen. Einen größeren Fisch gibt es schließlich immer irgendwo. Das erfährt US-Marktführer GrubHub derzeit am eigenen Leib. Allerdings hat der es nicht mit einem Fisch, sondern gleich mit einem Wal zu tun – nämlich Amazon.

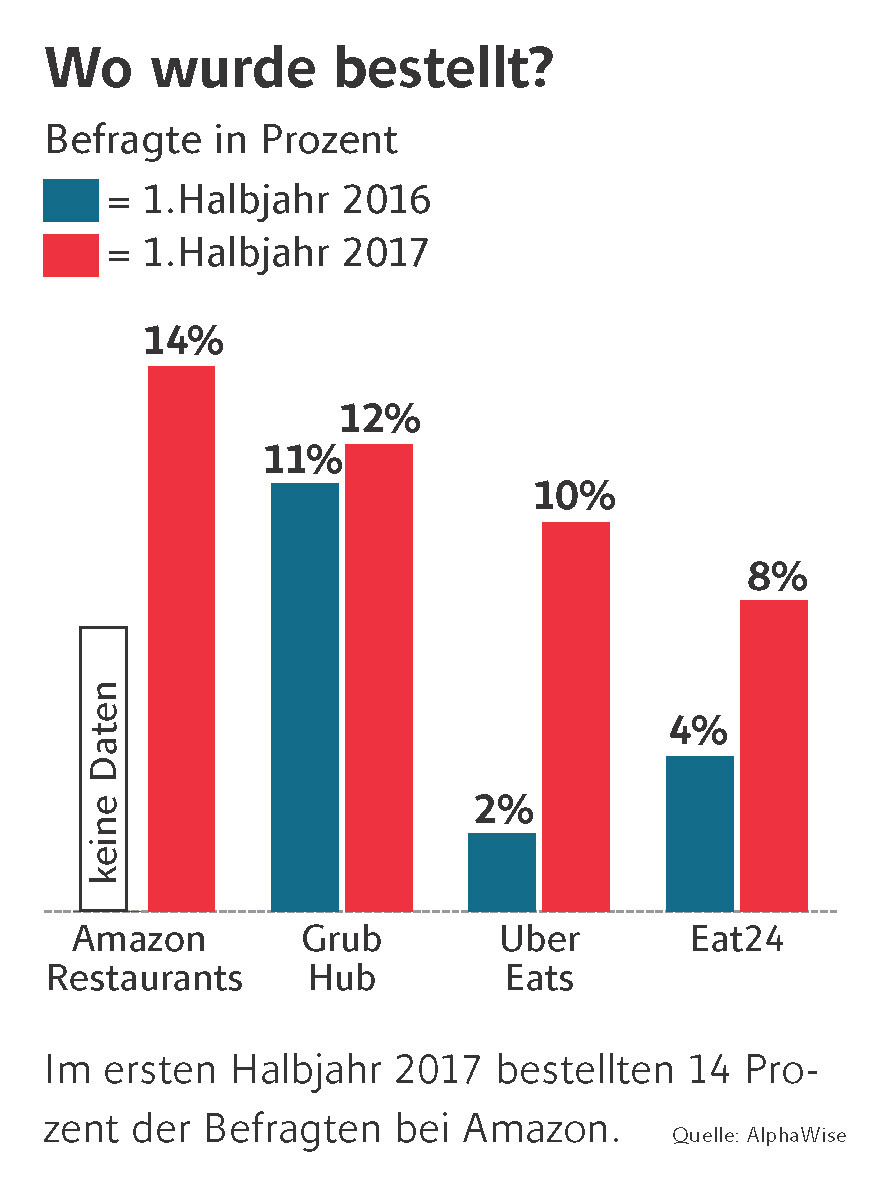

Vor knapp zwei Jahren startete Amazon Restaurants erste Tests. Mittlerweile ist der Food-Delivery-Dienst in über 20 US-Metropolen aktiv. Zwar besetzt Amazon mit rund sieben Prozent nur einen Bruchteil des Marktes, doch der Dienst wächst innerhalb der Branche am schnellsten. Analysten von Morgan Stanley schätzen, dass Amazon Restaurants in den kommenden fünf Jahren durchschnittlich 54 Prozent jährlich zulegt.

Zum Vergleich: Für GrubHub erwarten die Analysten nur 16 Prozent Wachstum. Diese unterschiedliche Wachstumsrate dürfte in den nächsten Jahren zu massiven Verschiebungen am US-Food-Delivery-Markt führen. Gegenüber GrubHub hat Amazon mehrere entscheidende Vorteile: Die Marke Amazon ist bekannter und verfügt dank der Prime-Abonnenten über Nutzer, die bereitwillig auf die unterschiedlichen Dienste zurückgreifen. Hinzu kommen die Millionen an Dollar, die der E-Commerce-Konzern bereit ist, in Wachstumsmärkte zu investieren, ohne dass zwangsläufig sofort profitabel gewirtschaftet werden muss.

Sollte Amazon am US-Markt erfolgreich sein, wird der Riese als Nächstes auch nach Europa vordringen. Der erste Fokus dürfte dabei auf Großbritannien liegen, unmittelbar gefolgt von Deutschland. Bereits bei vergangenen Produkten und Dienstleistungen konnte ein derartiges Muster beobachtet werden. Für etablierte Marktführer in Europa, die sich diese Position durch hohe Marketingausgaben erkämpft haben, dürften damit der gleichen Gefahr ausgesetzt sein wie GrubHub. Der Kampf um Marktanteile würde dann von Neuem beginnen.

Boom in Schwellenländern

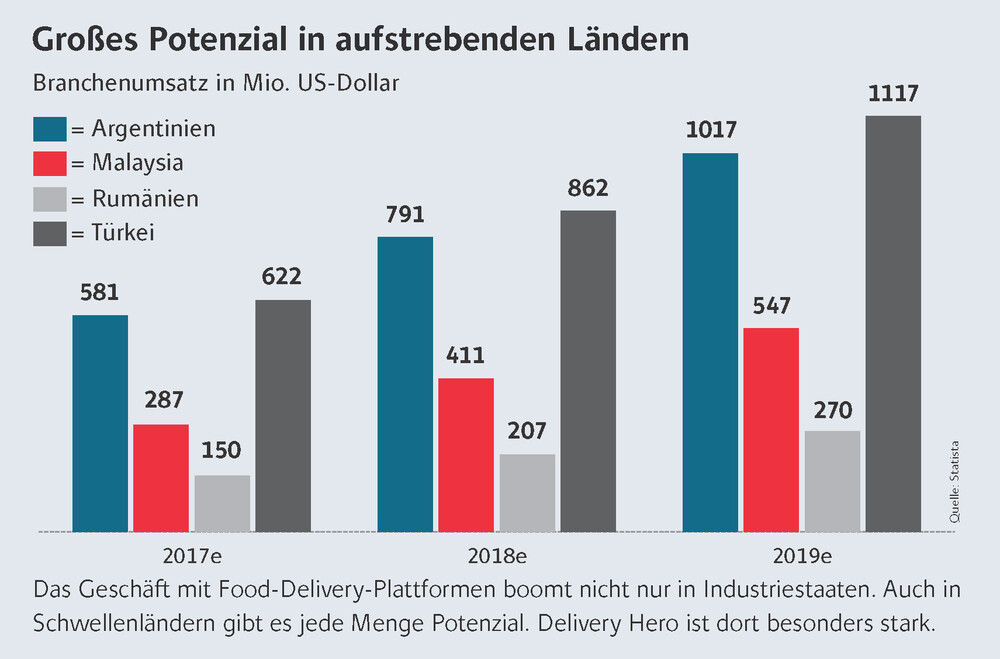

Delivery-Hero-Chef Östberg gibt sich trotz der drohenden Verschärfung der Konkurrenz gelassen: „Sie haben einfach nicht unser umfassendes Angebot und unsere Reichweite.“ Tatsächlich könnte die große globale Präsenz nach Einschätzung des AKTIONÄR das entscheidende Ass im Ärmel der Berliner sein. Denn während GrubHub ausschließlich in den USA und JustEat sowie Takeaway.com überwiegend in den entwickelten Märkten Mittel- und Westeuropas aktiv sind, ist Delivery Hero vor allem in aufstrebenden Ländern eine Macht.

Nach eigenen Angaben ist das Unternehmen in 42 Ländern aktiv und in 35 davon Marktführer. Das Portfolio reicht dabei um die ganze Welt. Besonders spannend sind die Aktivitäten in der Türkei und der Region Mittlerer Osten/Nordafrika (MENA), wo Delivery Hero auf einen Marktanteil von rund 70 Prozent kommt.

Trotz einer geringen Online-Penetration von nur sechs Prozent ist das Bestellaufkommen über Food-Delivery-Plattformen mehr als doppelt so hoch wie in Europa. Auch in Südamerika und Asien wächst das Geschäft deutlich schneller als in Europa. Gleichzeitig ist das Risiko, dort von Amazon plattgewalzt zu werden, aus Sicht des AKTIONÄR geringer.

Teuer, aber Wachstum satt

Wie in den allermeisten Wachstumsbranchen sind auch die Bewertungen der Food-Delivery-Plattformen hoch. So ist Delivery Hero an der Börse derzeit über fünf Milliarden Euro schwer. Mit einem KUV von 13 ist sie damit auf gleichem Niveau wie Just Eat (KUV 13) und nur etwas teurer als Takeaway.com (KUV 10) und GrubHub (KUV 9).

Dafür ist Delivery Hero zuletzt aber am stärksten gewachsen. Das dürfte nach Einschätzung der Morgan-Stanley-Analysten auch in den nächsten Jahren so weitergehen: Bis zum Jahr 2019 rechnen sie beim Umsatz mit einer jährlichen Wachstumsrate von durchschnittlich 46 Prozent – Spitze im Branchenvergleich. Bei diesem Tempo dürfte man spätestens 2019 profitabel werden.

Spekulation für Mutige

Der Food-Delivery-Markt ist heiß umkämpft – neben saftigen Bewertungen zeigt sich das auch an stark gestiegenen Aktienkursen. Delivery Hero macht da keine Ausnahme und ist seit dem erfolgreichen Börsengang Ende Juni bereits um 13 Prozent gestiegen.

Neben der Wachstumsstory könnte der Aufstieg in den SDAX am Montag (18. September) sowie die Halbjahreszahlen am 29. September für weitere Impulse sorgen. Spekulative Anleger können hier einen Fuß in die Tür stellen. Konservativere Anleger können einen Blick auf die Aktie von Just Eat werfen.

Dieser Artikel stammt aus Ausgabe 37/2017 des AKTIONÄR.

DER AKTIONÄR – Unsere App

DER AKTIONÄR – Unsere App

)

17.09.2017

17.09.2017

Sofortkauf

Sofortkauf