Die Commerzbank will ihre Kapitalausstattung stärken und hat dafür am Dienstag die Begebung einer Nachranganleihe angekündigt. Die sogenannte Additional-Tier-1-Anleihe soll ein Volumen von mindestens 500 Millionen US-Dollar (439 Millionen Euro) haben. „Mit der AT-1-Emission optimieren wir unsere Kapitalstruktur, gerade auch mit Blick auf unsere Wachstumsstrategie und veränderte regulatorische Vorgaben“, sagte Finanzvorstand Stephan Engels.

Tier-1-Anleihen – auch „CoCo“-Bonds genannt – werden unter bestimmten Bedingungen zum regulatorischen Eigenkapital gezählt - also dem Eigenkapital, das die Aufseher für ihre Bewertung der Stabilität eines Finanzinstituts berücksichtigen. Die Papiere können mit besonderen Bedingungen verknüpft sein, falls die Kapitalquoten der Bank unter eine bestimmte Schwelle fallen.

Dazu können ein Aussetzen von Zinszahlungen, die Wandlung in Aktien oder sogar der Totalverlust für die Anleger im Fall einer Krise zählen. Diese Maßnahmen sollen es Banken erlauben, in Krisenzeiten ihre Kapitalquoten zu verbessern, ohne sich in solch schweren Zeiten Geld vom Kapitalmarkt beschaffen zu müssen.

Bei den Papieren, die die Commerzbank jetzt ausgeben will, droht den Anlegern ein Verlust, sollte die harte Kernkapitalquote (CET-1-Quote) der Bank unter 5,125 Prozent fallen. Davon ist das Institut derzeit aber weit entfernt: Ende März hat die Commerzbank eine CET-1-Quote von 12,7 Prozent ausgewiesen.

Vorstandschef unter Zugzwang

Die Commerzbank kann frisches Geld aktuell gut gebrauchen. Nach den gescheiterten Fusionsgesprächen mit der Deutschen Bank feilt sie an einer Strategie, um Antworten auf Ertragsschwäche im Niedrigzinsumfeld zu finden. Grundsätzlich sieht Konzernchef Martin Zielke die Bank mit der Konzentration auf Privatkunden sowie Firmenkunden und Mittelstand zwar gut aufgestellt. Mit Blick auf die Gewinnentwicklung ist er aber noch nicht zufrieden.

Erst im Mai hatte der Manager versichert, alle Möglichkeiten zu prüfen, um die Profitabilität der Bank zu steigern – möglicherweise auch durch Partnerschaften oder Zukäufe. Pläne für einen möglichen Zusammenschluss mit der italienischen Unicredit liegen derzeit allerdings auf Eis (DER AKTIONÄR berichtete).

Auf der Watchlist

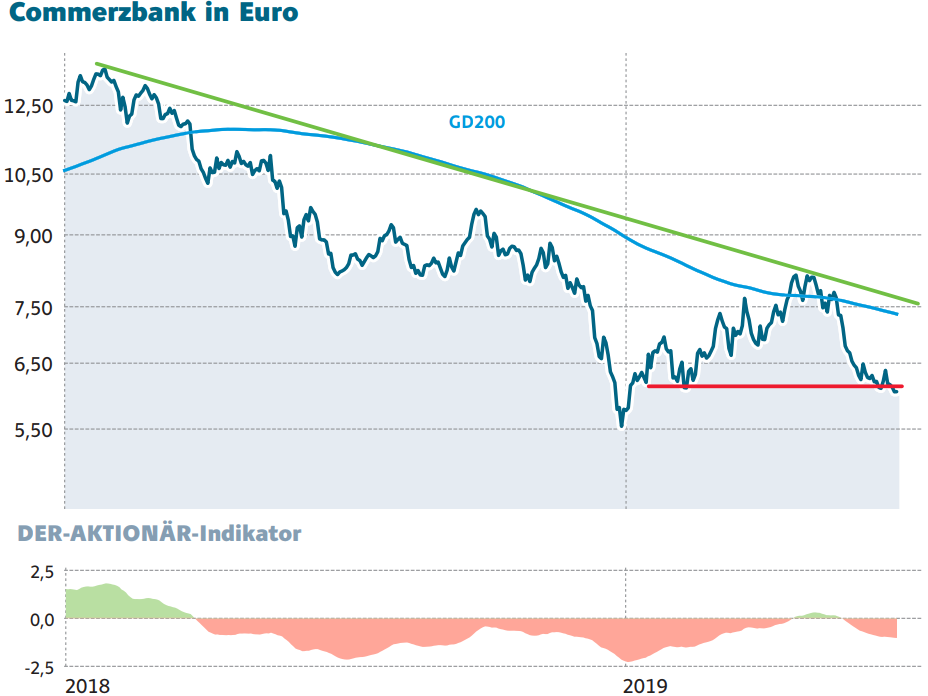

Die geplanten „CoCo“-Bonds sind aus Sicht des AKTIONÄR als erster Schritt zur Vorbereitung des Strategie-Updates zu werten, das die Commerzbank im Herbst präsentieren will. Die Anleger haben am Dienstag jedoch zurückhalten reagiert – die Aktie ging rund 1,2 Prozent schwächer aus dem Handel. Auch wenn es am Mittwochmorgen wieder moderat bergauf geht, insgesamt bleibt das Chartbild aber angeschlagen. Aktie beobachten!

Mit Material von dpa-AFX.

DER AKTIONÄR – Unsere App

DER AKTIONÄR – Unsere App

)

26.06.2019

26.06.2019

Sofortkauf

Sofortkauf