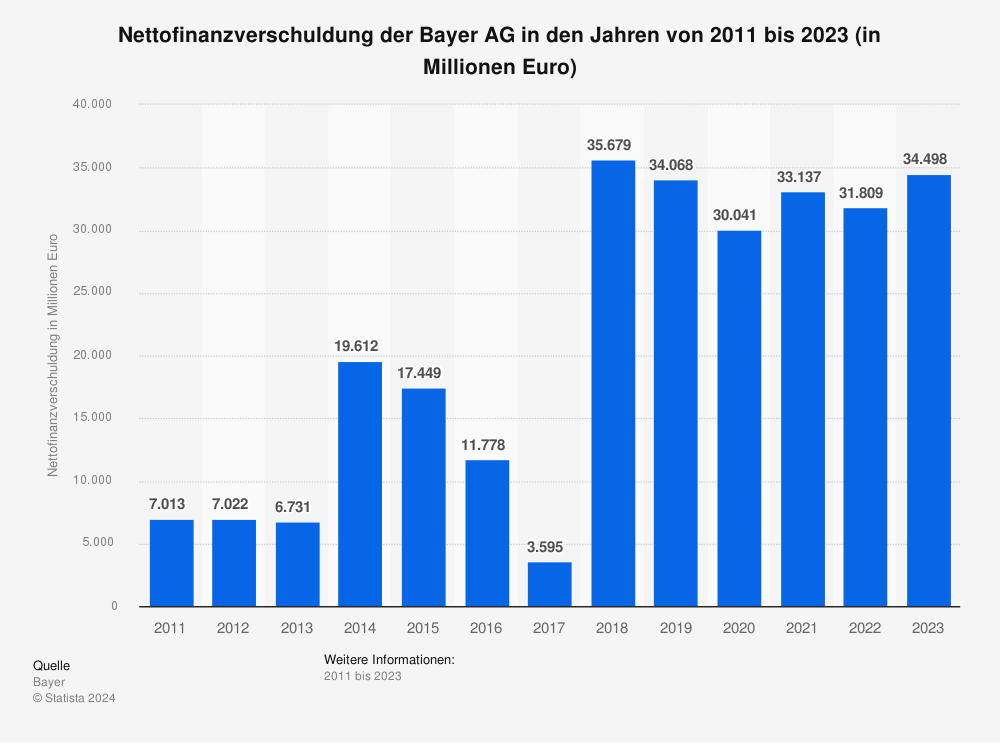

Die Causa Glyphosat ist und bleibt ein Belastungsfaktor für die Bayer AG. Doch mit der finalen Übernahme von Monsanto im Jahr 2018 haben sich die Leverkusener nicht nur Rechtsrisiken eingekauft. Auch die Nettofinanzverschuldung verzehnfachte sich in etwa von 2017 auf 2018, die bis heute nicht nennenswert abgebaut wurde.

Per Ende 2023 wies Bayer vor Kurzem im Geschäftsbericht eine Nettofinanzverschuldung in Höhe von 34,5 Milliarden Euro aus. Im Jahr 2018 nach der Aufnahme zahlreicher Schulden, um die Akquisition von Monsanto zu stemmen, betrug diese 35,7 Milliarden Euro. Ergo: Bayer hat die Nettofinanzverschuldung kaum abgebaut.

Mit einem Sparprogramm und der Ausschüttung einer Dividende auf gesetzlichem Mindestniveau für die kommenden drei Jahre will Bayer den Schuldenberg abtragen. Kein einfaches Unterfangen. Denn im Vergleich zu 2018 hat sich auch das Zinsniveau verändert. Auf Bayer kommen inzwischen deutlich höhere Refinanzierungskosten zu.

Bei #Bayer gibt es 2024/25 einige Anleihen, die auslaufen. Das derzeitige Zinsniveau ist nicht gerade förderlich zur Refinanzierung - S&P Global hat nun den Ausblick auf "stabil" gesenkt, Fitch und Moody's sagen bereits "negative". $BAYN #Monsanto https://t.co/zhm5lht5cg pic.twitter.com/PFoWa5kI5k

— Michel Doepke (@doepke_michel) March 12, 2024

Vor allem im laufenden Jahr und 2025 laufen bei Bayer wieder einige Anleihen aus. 2023 emittierte der Konzern zwei Bonds mit einer Laufzeit von je 60 Jahren. Die Kupons liegen bei sportlichen 6,625 respektive 7,000 Prozent. Zum Vergleich: 2019 konnten die Leverkusener noch Anleihen mit einer Verzinsung von 2,375 und 3,125 Prozent platzieren – bei gleicher Laufzeit.

Faktoren wie der Verschuldungsgrad, die Cashflow-Entwicklung und das Zinsumfeld haben auch einen Einfluss auf die Bonität von Bayer. Vor wenigen Tagen hat die Rating-Agentur S&P Global den Ausblick für das Unternehmen von "positiv" auf "stabil" herabgesetzt. Auch Fitch reagierte in dieser Woche: Die Agentur reduzierte das Langfrist-Rating der Gesellschaft von "BBB+" auf "BBB". Allerdings ist der Ausblick nun nicht mehr "negativ", sondern "stabil".

Der Abbau der Verschuldung genießt bei Bayer eine hohe Priorität, was DER AKTIONÄR begrüßt. Denn erst mit einer deutlich niedrigeren Verschuldung eröffnen sich für Bayer auch wieder größere M&A-Möglichkeiten, allen voran in der Pharma-Division. Hier muss das Unternehmen eine Patentklippe kompensieren. Anleger bleiben weiter an der Seitenlinie – sollten die Entwicklung der Verschuldung allerdings mit Argusaugen verfolgen.

Hinweis auf Interessenkonflikte

Der Vorstandsvorsitzende und Mehrheitsinhaber der Herausgeberin Börsenmedien AG, Herr Bernd Förtsch, ist unmittelbar und mittelbar Positionen über die in der Publikation angesprochenen nachfolgenden Finanzinstrumente oder hierauf bezogene Derivate eingegangen, die von der durch die Publikation etwaig resultierenden Kursentwicklung profitieren können: Bayer.

DER AKTIONÄR – Unsere App

DER AKTIONÄR – Unsere App

15.03.2024

15.03.2024

Sofortkauf

Sofortkauf