Die geschäftliche und finanzielle Lage von Jinkosolar ist schwierig; der Chart eher abweisend. Dennoch könnte sich der Einstieg lohnen, wenn das chinesische Unternehmen die eigenen Prognosen erreicht.

Die Volksrepublik China hat die Planziele (für den Ausbau erneuerbarer Energien) in der Vergangenheit auch offiziell schon deutlich verfehlt. Gleiches gilt für die Republik Indien und auch die Jinkosolar Holding Co ltd aus China. Im laufenden Jahr möchte Wettbewerber Trina Solarmodule mit einer Gesamtleistung von 6,3 bis 6,55 Gigawatt (GW) ausliefern, Jinkosolar plant mit 6,0 bis 6,5 GW, wobei 0,6 bis 0,8 GW für die eigenen Solarparks in China (Downstream-Geschäft) gedacht sind. Canadian Solar prognostiziert 5,4 bis 5,5 GW abzusetzen.

Frisches Geld ist nötig

Damit Jinkosolar das eigene Ziel erreicht, bei den Auslieferungen um 33 bis 44 Prozent zuzulegen, muss das Unternehmen die Fertigung ausbauen. Das wiederum kostet die bilanzschwache Firma Geld. Zum Jahresende 2015 belief sich der Bargeldbestand zwar auf 654 Millionen Dollar, allerdings hatte der Konzern auch Schulden in Höhe von 1,6 Milliarden Dollar. Die Nettoverschuldung beträgt demnach rund 950 Millionen Dollar. Von den 1,6 Milliarden Dollar an Schulden entfallen 760 Millionen Dollar auf die Downstream-Sparte Jinkopower. Der Börsenwert dieser Sparte wird auf 1,8 bis 3,6 Milliarden Dollar geschätzt, wobei drei Wagniskapital-Fonds bereits 45 Prozent dieses Downstream-Geschäfts besitzen. Jinkosolar hat den Börsengang der Sparte bereits für Mitte vergangenen Jahres angekündigt und möchte die IPO-Pläne nun beschleunigen, um den Wert für die Aktionäre zu erhöhen, wie es heißt.

Niedrige Kosten

Zumindest verdient Jinkosolar Geld mit den Solarmodulen. Aufgrund der weltweiten Überproduktion sank der durchschnittliche Verkaufspreis für ein Watt Solarmodul-Kapazität (Average Selling Price; ASP) auf 0,56 bis 0,52 Dollar. Marktforschern zufolge soll dieser Betrag in den Jahren 2018/19 auf weniger als 0,50 Dollar sinken. Jinkosolar fertigt derzeit für 0,39 Dollar und möchte die Produktionskosten in diesem Jahr um fünf bis acht Prozent auf 0,37 bis 0,36 Dollar drücken.

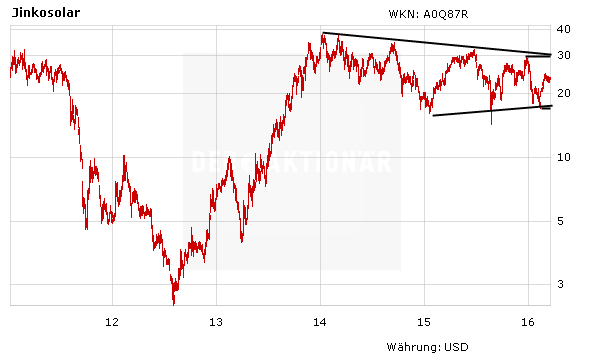

Schwacher Chart

Charttechnisch ist das Bild schlecht: Der Indikator MACD rät seit jüngstem zum Verkauf und die Notierung ist an der sinkenden 200-Tage-Linie abgeprallt. Das Bild würde erst besser, wenn eben dieser gleitende Durchschnitt bei derzeit 24,05 Dollar nachhaltig überwunden würde. Die nächsten Hürden wären dann das Hoch von Dezember 2015 bei 29,50 Dollar, die seit dem Hoch von Januar 2014 gültige Abwärtstrendlinie bei momentan 29,75 Dollar, die seit dem Rekordhoch von November 2010 intakte Abwärtstrendlinie bei aktuell 35,60 Dollar und eben diese beiden Hochs bei 38 und bei 41,75 Dollar.

Für Risikobereite

Warum DER AKTIONÄR dennoch zuversichtlich bleibt und das Kursziel für den US-Hinterlegungsschein für vier Aktien (American Depositary Receipt; ADR) mit 50 Euro (56,35 Dollar) angibt, liegt zum einen an der seit Anfang Februar wieder besseren Börsenstimmung für erneuerbare Energien. Das lässt sich am Index Renixx ablesen. Zum anderen ist Jinkosolar eine Spekulation auf die mit einem KGV von 4,3 für das laufende Jahr weltweit am günstigsten bewertete Solaraktie sowie auf einen erfolgreichen Börsengang von Jinkopower. Anleger sollten den Stop-Loss bei 16,50 Euro respektive 18,60 Dollar beachten.

DER AKTIONÄR – Unsere App

DER AKTIONÄR – Unsere App

)

Sofortkauf

Sofortkauf