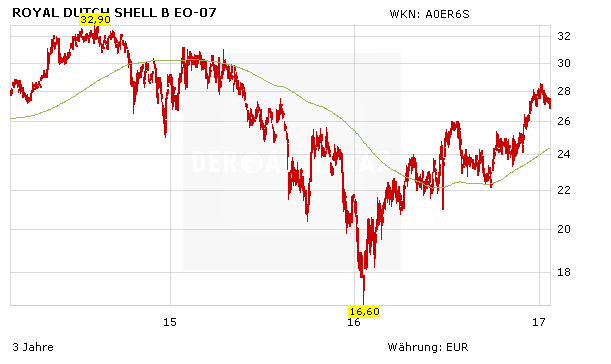

Die Aktie des britisch-niederländischen Energieriesen Royal Dutch Shell zählt zu den beliebtesten Aktien deutscher Dividendenjäger – wenig verwunderlich angesichts einer Dividendenrendite von satten sieben Prozent. Da die Ausschüttungen auf vier Quartalsdividenden aufgeteilt sind, sollten Anleger diese Termine kennen.

Zu diesem Zweck finden die Anteilseigner beziehungsweise potenziellen Aktionäre auf der Seite von Shell für jede Quartalsdividende die wichtigen Daten. Demnach ist ex-Tag für die Ausschüttung für das vierte Quartal der 15. Februar, das „record date“ der 17. Februar. Bis das Geld auf das Konto der Anleger eintrudelt, vergehen danach üblicherweise knapp eineinhalb Monate. Diesmal wird die Zahlung von 0,47 Dollar am 27. März überwiesen.

Um die Quartalsdividende für das erste Quartal einstreichen zu können, sollten Anleger die Shell-Papiere zwischen dem 17. und dem 19. Mai in ihren Depots haben. Den kompletten Zeitplan für die kommenden Dividendenausschüttungen finden Sie hier.

Aktie bleibt ein Kauf

DER AKTIONÄR bleibt nicht nur wegen der konstant hohen Dividende von den Anteilen von Royal Dutch Shell überzeugt. Nach dem „Übergangsjahr“ 2016 dürfte der Konzern im laufenden und im kommenden Jahr wieder deutlich profitabler wirtschaften, zumal sich die Synergieeffekte aus der Übernahme der BG Group zunehmend positiv bemerkbar machen dürften. Die Papiere bleiben attraktiv. Der Stopp (für die B-Aktie) sollte bei 20,50 Euro belassen werden.

Wie Hochfrequent-Trader die Börse in ein Kasino verwandelt haben

Am 6. Mai 2010 hielt die Finanzwelt den Atem an: Binnen sechs Minuten verlor der S&P 500 sechs Prozent an Wert. Der Dow Jones Industrial Average büßte sogar über neun Prozent ein. Es wurde vermutet, dass ein Börsenhändler sich um mehrere Zehnerpotenzen vertippt und damit eine Verkaufslawine ausgelöst hatte. Dieser „Flash Crash“ warf ein Schlaglicht auf das neue Marktumfeld, welches durch die zunehmende Computerisierung des Börsenhandels geprägt ist. Stichwort: Hochfrequenz-Trading. Jim McTague beschreibt in seinem Buch, wie technikbesessene Trader sowie überforderte und ahnungslose Regulierungsbehörden aus dem Aktienmarkt ein Spielkasino gemacht haben. Ein gravierendes Problem daran ist: Der Aktienmarkt kann seine klassische Funktion, aufstrebende, innovative Unternehmen mit dem Kapital interessierter Anleger zu versorgen, nicht mehr in der bisherigen Form wahrnehmen. Wer die veränderte Börsenlandschaft verstehen und wissen will, wie er in Zukunft sein Geld anlegen kann, sollte dieses Buch lesen.

DER AKTIONÄR – Unsere App

DER AKTIONÄR – Unsere App

)

14.02.2017

14.02.2017

Sofortkauf

Sofortkauf