Was ist eine Dividendenstrategie?

Wer eine Dividendenstrategie verfolgt, setzt auf Aktien mit hohen Dividenden. Die Dividendenstrategie ist eine von vielen Anlagestrategien.

Zu diesem Thema empfehlen wir Ihnen ergänzend die folgende „Money Train“-Podcast-Folge: "Jeden Monat abkassieren – das müssen Sie über Dividendenaktien wissen":

Wie finde ich gute Dividendenaktien?

Gute Dividendenaktien zeichnen sich durch folgende Kriterien aus:

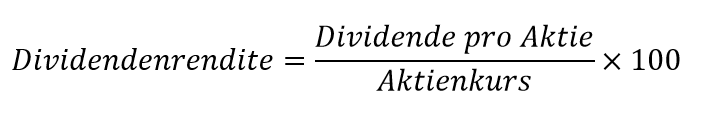

1. Hohe Dividendenrendite: Die Dividendenrendite gilt als die wichtigste Kennzahl zur Bewertung einer Aktie bei einer Dividendenstrategie. Mithilfe der Dividendenrendite können Anleger beurteilen, wie hoch die Dividendenzahlungen eines Unternehmens verglichen mit dessen Kurs in der Vergangenheit waren. Die Dividendenrendite berechnet sich daher als das Verhältnis der Dividende zum Aktienkurs und wird in Prozent angegeben.

2. Hohes Dividendenwachstum: Da eine Dividendenstrategie meist langfristig ausgelegt ist, ist auch das Dividendenwachstum eine wichtige Kenngröße. Denn es gibt an, wie hoch die Dividendenzahlung des Unternehmens in Zukunft sein wird.

3. Zuverlässige Zahlungen: Unternehmen können Dividenden kürzen oder gar ganz streichen. Daher sollten Anleger prüfen, wie zuverlässig das Unternehmen Dividende zahlt (s.u. zu Dividendenaristokraten).

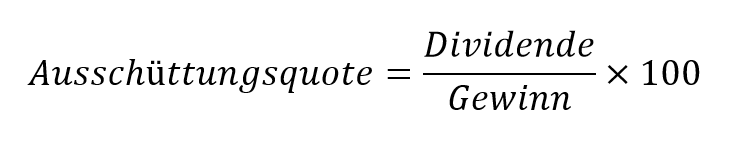

4. Nachhaltige Zahlungen: Ein Unternehmen kann nur langfristig Dividende zahlen, wenn es sie in Form von Gewinnen erwirtschaftet und noch genügend finanzielle Mittel für Investitionen zur Verfügung stehen. Ein Gradmesser hierfür stellt die Ausschüttungsquote dar. Sie gibt das Verhältnis zwischen Dividende und Gewinn an. Faustregel: Eine Quote von 25 bis 75 Prozent gilt für Dividendentitel als angemessen.

Welche Vorteile hat die Dividendenstrategie?

Es gibt gute Gründe für Anleger, eine Dividendenstrategie zu verfolgen:

1. Passives Einkommen: Dividenden wandern auf das Konto des Anlegers, ohne dass er dafür aktiv werden muss.

2. Dividenden mildern Kursverluste ab: Auch wenn der Aktienkurs fällt, kann sich das Investment dank der Dividendenrendite gelohnt haben. Bestes Beispiel ist die Deutsche Telekom: Wer die Aktie zum Börsengang im November 1996 für umgerechnet 14,57 Euro ergattert hat, hat bis Juli 2018 eine negative Kursperformance erzielt – die Aktie war dann nur noch 13,67 Euro wert. Zählt man jedoch die gezahlten Dividenden hinzu, kommt man auf eine positive Gesamtperformance von immerhin 90 Prozent.

Welche Nachteile hat die Dividendenstrategie?

Allerdings ist die Dividendenstrategie auch mit Nachteilen verbunden:

1. Häufig wachstumsschwache Titel: Hohe Dividenden gehen oft einher mit Geschäftsmodellen von Unternehmen, die nicht mehr stark wachsen. Daher entwickelt sich der Aktienkurs von Dividendenaktien meist schwächer als der von Wachstumsunternehmen.

2. Keine Garantie für Dividenden: Unternehmen sind nicht verpflichtet, eine Dividende zu zahlen. Es ist also möglich, dass die Aktiengesellschaft in einem schlechten Jahr die Dividende kürzt oder gar streicht. Dann gehen die Aktionäre unverhofft leer aus.

Was sind Dividendenaristokraten?

Unternehmen, die besonders kontinuierlich Dividende zahlen, werden als „Dividendenaristokraten“ bezeichnet, wenn sie mindestens 25 Jahre lang die Dividende erhöht haben. Im November 2022 gab es weltweit 146 Dividendenaristokraten, davon 119 in den USA. Zu den Dividendenaristokraten zählen Titel wie Coca-Cola, McDonald’s, Procter & Gamble oder auch Johnson & Johnson.

Lohnt es sich, eine Aktie zum Erhalt der Dividende kurz vor der Hauptversammlung zu kaufen und dann wieder zu verkaufen?

Das lohnt sich in der Regel nicht. Wenn die Dividende ausbezahlt wird, sinkt der Aktienkurs in derselben Höhe (Dividendenabschlag). Häufig kommt hinzu, dass viele Anleger diese Strategie verfolgen. Das führt dazu, dass die Aktienkurse vor der Dividendenzahlung steigen und danach wieder sinken. Anleger laufen dann Gefahr, die Aktie teuer kaufen zu müssen und nur noch billig verkaufen zu können.

Funktioniert eine Dividendenstrategie auch mit ETFs?

Ja, auch mit ETFs können Anleger eine Dividendenstrategie verfolgen. Bei ETFs sollten Anleger jedoch unbedingt darauf achten, dass der Fonds die Dividenden auch ausschüttet. Mehr dazu lesen Sie im Ratgeber „Wie finde ich den richtigen ETF?“.

DER AKTIONÄR – Unsere App

DER AKTIONÄR – Unsere App

)