Mit der Fundamentalanalyse lässt sich herausfinden, ob eine Aktie ein gutes Preis-Leistungs-Verhältnis bietet. Hierbei spielen verschiedene Kennzahlen eine wichtige Rolle, die sich aus der Bilanz und der Gewinn-und-Verlust-Rechnung (GuV) der Geschäftsberichte ableiten lassen. Viele von ihnen sind bei der Value-Strategie von zentraler Bedeutung, deren prominentester Vertreter Warren Buffett ist.

Wie funktioniert eine Fundamentalanalyse?

Eine Fundamentalanalyse erfolgt üblicherweise in drei Schritten. Man beginnt mit der Globalanalyse als „großem Ganzen“ und geht dann über die Branchenanalyse bis zur Unternehmensanalyse immer tiefer ins Detail.

1. Globalanalyse: Bei der Globalanalyse schaut man zunächst auf das volkswirtschaftliche Umfeld. Mögliche Einflussfaktoren sind:

- Konjunktur

- Zinspolitik

- Wechselkurse

- Preisentwicklungen

2. Branchenanalyse: Hat man einen Überblick über die Gesamtwirtschaft gewonnen, folgt die Analyse der Branche, in der das zu analysierende Unternehmen tätig ist. Bei BMW ist das zum Beispiel die Automobilbranche. Einflussfaktoren können sein:

- Wettbewerber und Marktanteile

- Abhängigkeit von der Konjunktur (zyklisch vs. azyklisch)

- Branchenklima

- Auftragseingänge

- Sonderfaktoren wie Gesetzgebung (Umweltauflagen, Steuergesetze …)

3. Unternehmensanalyse: Nun geht es an die eigentliche Analyse des Unternehmens. Hier werden zum einen qualitative Merkmale herausgearbeitet, die mit Zahlen nicht erfasst werden können:

- Kompetenz des Managements

- nachhaltiges Geschäftsmodell

- Innovationskraft

Zum anderen bedient man sich im Rahmen der quantitativen Unternehmensanalyse noch verschiedener messbarer Kennzahlen.

Welche Kennzahlen gibt es bei der Fundamentalanalyse?

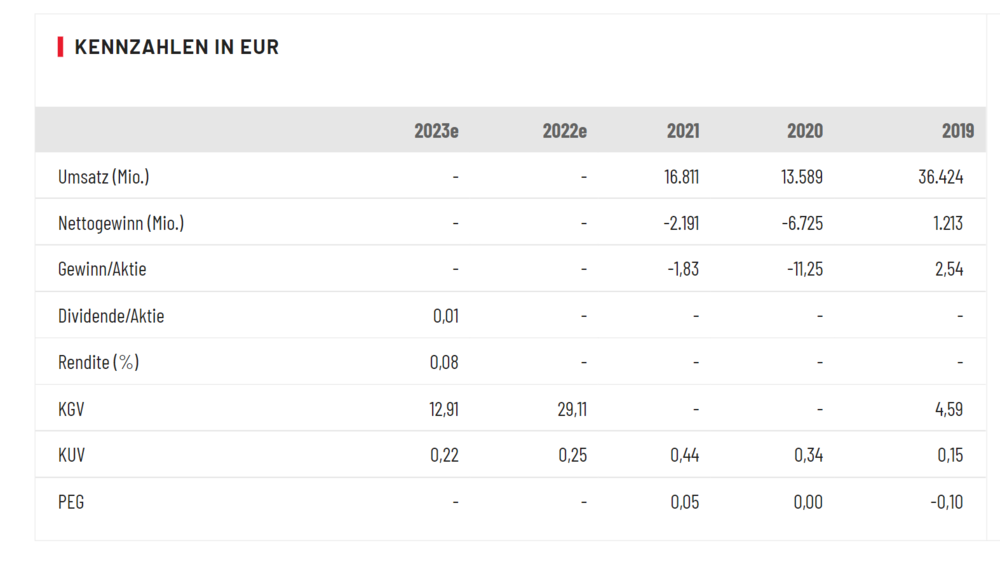

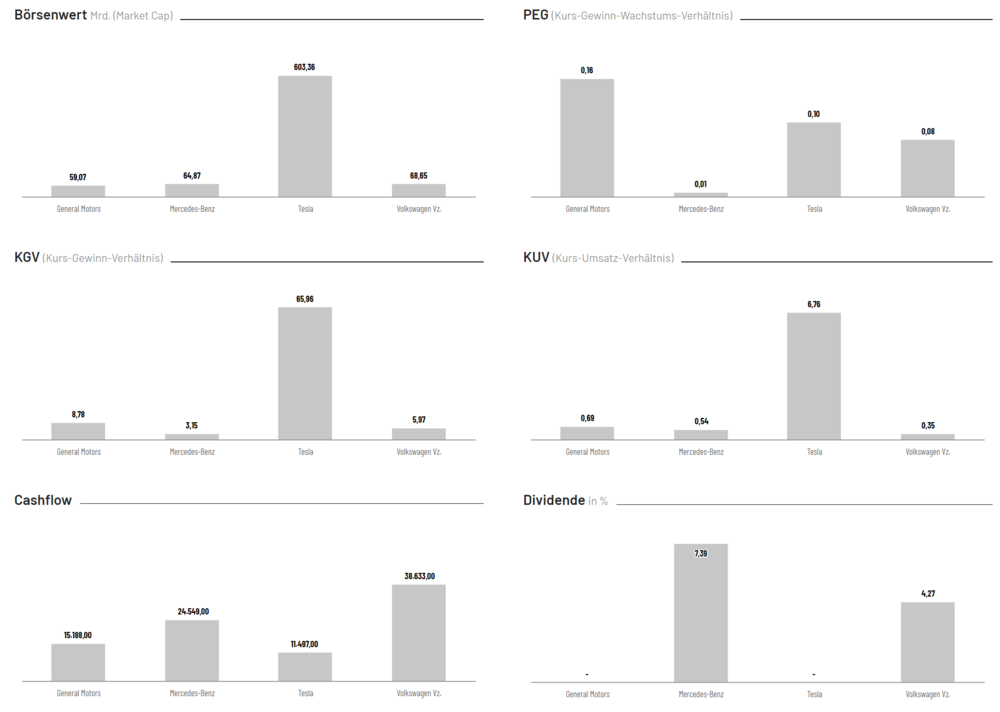

1. KGV (Kurs-Gewinn-Verhältnis): Das KGV gilt als die wichtigste Kennzahl der Fundamentalanalyse. Es misst das Preis-Leistungs-Verhältnis einer Aktie, indem es den Aktienkurs (Preis der Aktie) ins Verhältnis zum Gewinn (Leistungsfähigkeit des Unternehmens) setzt.

Bei einem niedrigen KGV gilt eine Aktie als niedrig bewertet: Für relativ wenig Geld bekommt man ein Unternehmen mit relativ hohen Gewinnen.

2. KUV (Kurs-Umsatz-Verhältnis): Das KUV wird häufig ersatzweise für das KGV verwendet, wenn ein Unternehmen noch keine Gewinne vorweist. Dabei wird der Aktienkurs ins Verhältnis zum Umsatz gesetzt:

Auch hier gilt: Mit einem niedrigen KUV ist das Unternehmen niedrig bewertet. Die Aussagekraft ist jedoch geringer als beim KGV.

3. KCV (Kurs-Cashflow-Verhältnis): Eine zweite Alternative zum KGV ist das KCV. Es gibt das Verhältnis des Aktienkurses zur Liquidität gemessen am Cashflow an:

Wie das KUV kann das KCV auch dann angewendet werden, wenn ein Unternehmen noch keine Gewinne erzielt.

4. KBV (Kurs-Buchwert-Verhältnis): Ein weiterer Gradmesser zum Preis-Leistungs-Verhältnis einer Aktie ist das KBV. Es vergleicht den Börsenwert des Unternehmens mit dem in der Bilanz ausgewiesenen Eigenkapital:

Bei einem KBV kleiner als 1 besitzt das Eigenkapital des Unternehmens mehr Wert, als ihm die Börse zugesteht. Das Unternehmen wird als unterbewertet bezeichnet. Hier könnte sich eine lukrative Kaufgelegenheit bieten. Bei einem KBV größer als 1 ist es genau andersherum, das Unternehmen ist überbewertet und könnte auf der Verkaufsliste landen.

5. PEG-Ratio (Price/Earnings to Growth Ratio): Das PEG setzt das KGV ins Verhältnis zum Gewinnwachstum:

Das PEG versucht, eine Schwäche des KGV auszumerzen. Denn das KGV berücksichtigt nur aktuelle Gewinne. Beim Investieren spielt aber die Zukunft eine große Rolle. Natürlich weiß niemand, wie hoch die Gewinne in Zukunft ausfallen werden. Das Gewinnwachstum lässt aber Rückschlüsse darauf ziehen.

Ein PEG von unter 1 deutet auf eine niedrige Bewertung hin, da das Gewinnwachstum größer ist als die aktuelle Börsenbewertung. Beim PEG größer als 1 ist es genau andersherum.

6. Eigenkapitalquote: Die Eigenkapitalquote in Prozent zeigt an, zu welchem Anteil sich ein Unternehmen mit Eigenkapital finanziert. Mit anderen Worten: Sie gibt an, zu welchem Anteil ein Unternehmen nicht verschuldet ist. Berechnet wird die Eigenkapitalquote so:

Natürlich ist eine hohe Eigenkapitalquote gut für ein Unternehmen, weil es dadurch in Krisenzeiten weniger schnell in Zahlungsschwierigkeiten kommt.

7. Dividendenrendite: Die Dividendenrendite berechnet sich als das Verhältnis der Dividende zum Aktienkurs und wird in Prozent angegeben. Sie gibt an, wie hoch das eingesetzte Geld der Anleger verzinst wird.

Die Dividendenrendite ist die zentrale Kennzahl bei einer Dividendenstrategie.

8. EBIT-Marge: Vereinfacht gesagt geht es um die Gewinnspanne eines Unternehmens, also darum, wie viel Gewinn beim Unternehmen hängen bleibt, wenn es Geld einnimmt. Die Angabe erfolgt in Prozent.

Ein Unternehmen mit einer hohen Gewinnmarge befindet sich in der komfortablen Situation, gestiegene Produktionskosten leichter wegstecken zu können.

Wo findet man Kennzahlen zu Unternehmen?

Auf der Homepage von DER AKTIONÄR finden sich für viele Unternehmen Kennzahlen der Fundamentalanalyse. Hierzu geben Sie einfach den Namen des Unternehmens in die Suchleiste ein.

Wie aussagekräftig sind die Kennzahlen der Fundamentalanalyse?

Mithilfe der Kennzahlen der Fundamentalanalyse lassen sich Unternehmen leichter vergleichen. Allerdings sind diese Fallstricke zu beachten:

Kennzahlen sind nur im Branchenvergleich sinnvoll: Um keine Äpfel mit Birnen zu vergleichen, sollten die Kennzahlen nur innerhalb einer Branche verglichen werden. Das nennt sich „Peergroup-Vergleich“. Aufbereitete Daten hierzu finden Sie auf der Website von DER AKTIONÄR.

Niedrige Bewertung ist nicht unbedingt gut: Eine niedrige Bewertung heißt nicht automatisch, dass eine Aktie ein gutes Preis-Leistungs-Verhältnis bietet. Möglich ist auch, dass es sich um ein Unternehmen handelt, in das keiner – zum Beispiel wegen schlechter Zukunftsaussichten – investieren will. Weiterführende Aspekte hierzu erhalten Sie in der Moneytrain-Podcast-Folge von DER AKTIONÄR: „Ein hohes KGV sagt wenig über die Chancen einer Aktie aus“.

Was sind die Vorteile einer Fundamentalanalyse?

Die Fundamentalanalyse bietet mehrere Vorteile:

1. Rationale Entscheidungen: Investoren entscheiden nicht mehr aus dem Bauch heraus, eine Aktie zu (ver-)kaufen, sondern auf Grundlage einer datengestützten Analyse.

2. Langfristige Trends: Fundamentalanalysten lernen, in welchen Aktien langfristig (kein) Potenzial steckt.

3. Geschärfter Geschäftssinn: Investoren verstehen, welche Geschäftsmodelle gut funktionieren und warum.

Was sind die Nachteile einer Fundamentalanalyse?

Auf der anderen Seite birgt die Fundamentalanalyse auch Nachteile.

1. Zeitaufwand: Die drei Schritte der Fundamentalanalyse kosten viel Zeit – vor allem, wenn es sich um Unternehmen aus verschiedenen Branchen handelt.

2. Subjektivität: Die qualitative Unternehmensanalyse fußt auf der subjektiven Einschätzung des Analysten und kann daher verzerrte Ergebnisse liefern.

3. Geschönte Informationen: Informationen zum Unternehmen stammen häufig aus Geschäftsberichten und Pressemitteilungen, die das Unternehmen selber veröffentlicht. Es besteht die Gefahr, dass sie geschönt dargestellt werden.

Wie lerne ich Fundamentalanalyse?

Wie überall gilt: Übung macht den Meister. Am einfachsten gelingt der Einstieg, wenn Sie sich ein Unternehmen aussuchen, mit dem Sie schon vertraut sind. AKTIONÄR-Tipp: Wählen Sie eines aus der Branche, in der Sie arbeiten! Damit sparen Sie sich viel Zeit bei der Branchenanalyse und auch bei der Unternehmensanalyse.

Zur absoluten Pflichtlektüre für alle (angehenden) Fundamentalanalysten zählt der Buch-Klassiker „Wie man Unternehmenszahlen liest“ von Benjamin Graham, dem Vater der fundamentalen Wertpapieranalyse.

Was ist der Unterschied zwischen Fundamentalanalyse und Technischer Analyse?

Während sich die Fundamentalanalyse auf Geschäftszahlen stützt, blendet die Technische Analyse sie komplett aus. Die Technische Analyse sucht Kauf- und Verkaufssignale, indem sie die reine Kursentwicklung einer Aktie untersucht.

Ist Fundamentalanalyse besser als Technische Analyse?

Diese Frage stellt schon eine Art Glaubensfrage dar und hängt von der gewählten Strategie ab. Beide Vorgehensweisen haben ihre Vor-, aber auch ihre Nachteile. DER AKTIONÄR untersucht daher ein mögliches Investment in der Regel nach beiden Ansätzen, um eine möglichst umfassende Einschätzung zu geben. Bei kurzfristigen- bis mittelfristigen Tradingchancen findet hingegen meist nur die Technische Analyse Anwendung.

DER AKTIONÄR – Unsere App

DER AKTIONÄR – Unsere App

)