Tencent hat mit den Q2-Zahlen nicht überzeugen können. Insbesondere am schwächelnden Wachstum der Werbe-Umsätze störten sich die Analysten. DER AKTIONÄR verrät, was Unternehmensführung und Analysten zur Performance im Online-Advertising sagen.

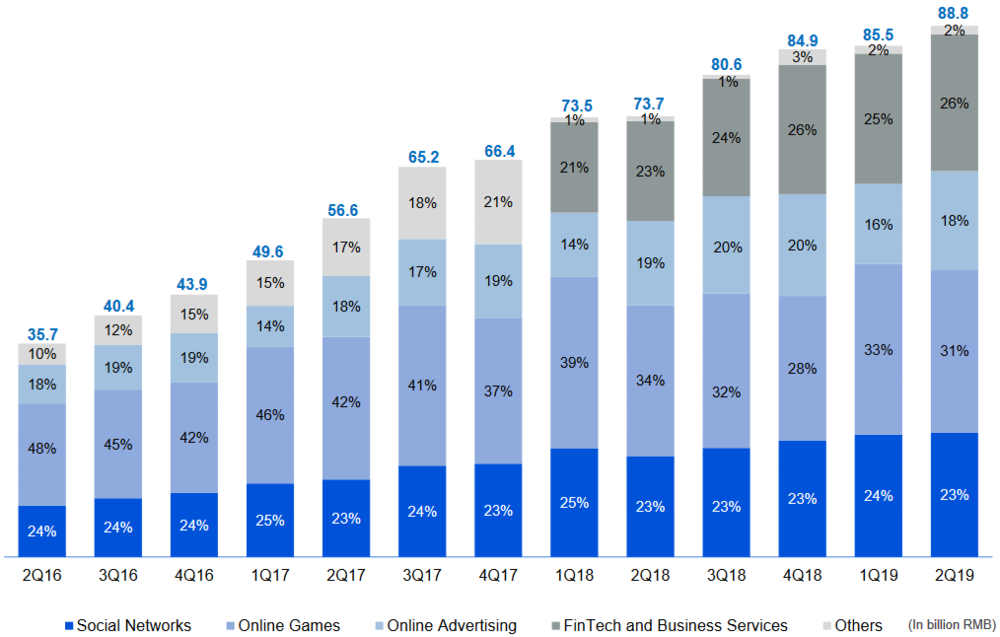

Tencent hat die Umsatzerwartungen der Analysten im zweiten Quartal nicht übertreffen können. Das lag vor allem an der schwachen Performance im Segment „Online Advertising“. Der chinesische Internet-Gigant konnte hier nur einen Zuwachs von 16 Prozent auf 16,4 Milliarden Yuan erzielen. Im Q2 2018 belief sich die Wachstumsrate noch auf 39 Prozent. Online-Advertising macht aktuell 18 Prozent der Tencent-Umsätze aus.

Hier geht es zum Tencent-Quartalsbericht.

Diese Gründe nennt das Management

Die Unternehmensführung führt als Gründe sowohl ein schwierigeres makroökonomisches Umfeld als auch ein steigendes Angebot an Werbeinventar im Bereich Kurzvideo. Tencent-Vize-Präsident James Mitchell sieht zudem keine schnelle Erholung. „Wir erwarten, dass diese negativen Faktoren sich das ganze Jahr auf die Werbeindustrie auswirken werden“ sagte Mitchell im Rahmen der Zahlenkonferenz.

Hier geht es zum Transkript der Tencent-Zahlenkonferenz.

Während das Management sich bei den makroökonomischen Ursachen vor allem auf das schwächere Wirtschaftswachstum Chinas und den Wegfall von Großereignissen wie der FIFA Fußballweltmeisterschaft 2018 beruft. Ist es bei Kurzvideo-Werbung vor allem die extrem erfolgreiche App Tik Tok, die Tencent das Leben schwermacht.

Die Kurzvideo-App vom chinesischen Konzern ByteDance avancierte aufgrund seiner rasant steigenden Nutzerzahlen zum Liebling der Werbeagenturen. Tik Tok wird laut den Tracking-Spezialisten von SensorTower öfter heruntergeladen als Facebook oder Instagram und verfügt mittlerweile über eine Milliarde monatlich aktive Nutzer.

Klar ist dem Tencent-Management dabei auch, dass sich die neue Konkurrenz weit über das laufende Jahr anhalten wird. „Das hohe Angebot an Werbeinventar wird […] sich möglicherweise auch im kommenden Jahr halten und in gewissem Maße auf unsere Werbeerlöse durchschlagen“, sagte Tencent-Vize Mitchell. Gleichzeitig entziehe sich das Problem Tencents Kontrolle.

Diese Konsequenz ziehen Analysten

Alex Yao, Analyst bei JPMorgan, zeigt sich im Hinblick auf das Werbegeschäft zurückhaltend. Insbesondere im Segment Social Advertising gebe es wegen des makroökonomisch bedingten Gegenwinds, der den Auto- und Finanzbereich betreffe, Schwächen. Der Analyst reduziert das Kursziel für die Tencent-Aktie von 460 auf 450 Hongkong-Dollar, hält die Bewertung des Titels aber weiterhin für attraktiv.

Im Gaming-Segment sollte Tencent sein Wachstum künftig weiter beschleunigen können. Ein Wiedererstarken könnte ein schwächeres Werbe-Segment auffangen. Gleichzeitig bleiben Video, Streaming, Cloud und Payment klare Wachstumstreiber.

Fundamental bleibt Tencent gut aufgestellt. DER AKTIONÄR rät Anlegern, dabeizubleiben.

DER AKTIONÄR – Unsere App

DER AKTIONÄR – Unsere App