Das Börsenjahr 2020 ist keine zwei Wochen alt und weist doch frappierende Ähnlichkeit mit dem Vorjahr auf. Das war zugegebenermaßen erfolgreich, strapazierte die Nerven der Anleger jedoch ein ums andere Mal arg. Der Handelsstreit zwischen den USA und China, der Brexit, das drohende Impeachment- Verfahren gegen Donald Trump und dessen nicht enden wollende Flut an Tweets sorgten an Dutzenden Tagen des letzten Handelsjahres für hohe oder sogar sehr hohe Kursausschläge.

Mit der Tötung des iranischen Top-Generals Qasem Soleimani durch eine US-Drohne und dem Vergeltungsschlag aus Teheran in der Nacht zum Mittwoch scheint klar: Das neue Börsenjahr hat das Zeug dazu, mindestens so aufregend zu werden wie das alte. Ob es auch so erfolgreich wird, bleibt noch abzuwarten. Nach Meinung von Thomas Gebert hängt das vor allem davon ab, wie die Anleger auf die momentan eher vorherrschenden kurzfristigen Entwicklungen reagieren. Gebert ist einer der bekanntesten deutschen Börsenexperten und erfolgreicher Autor einer Reihe von Börsenbüchern. Bislang lag sein Fokus jedoch vor allem auf der langfristigen Beurteilung von Marktentwicklungen. Im Interview mit Thomas Gebert wollte DER AKTIONÄR vor allem wissen, wie es zu diesem Meinungsumschwung gekommen ist.

DER AKTIONÄR: Herr Gebert, vielen Anlegern sind Sie durch Ihre Langfristanalysen der Aktienmärkte bekannt. Mit Ihrem neuen Buch „Kurzfriststrategien für Anleger“ zielen Sie jedoch auf einen völlig anderen Bereich. Sind Sie zum Hasardeur geworden?

Thomas Gebert: Ich? Nein, Gott bewahre. Im Gegenteil, ich versuche ja gerade den Gefahren aus dem Weg zu gehen. Es geht in dem Buch nicht hauptsächlich ums „Daddeln“, sondern darum, sinnvolle Ein-und Ausstiegspunkte zu finden.

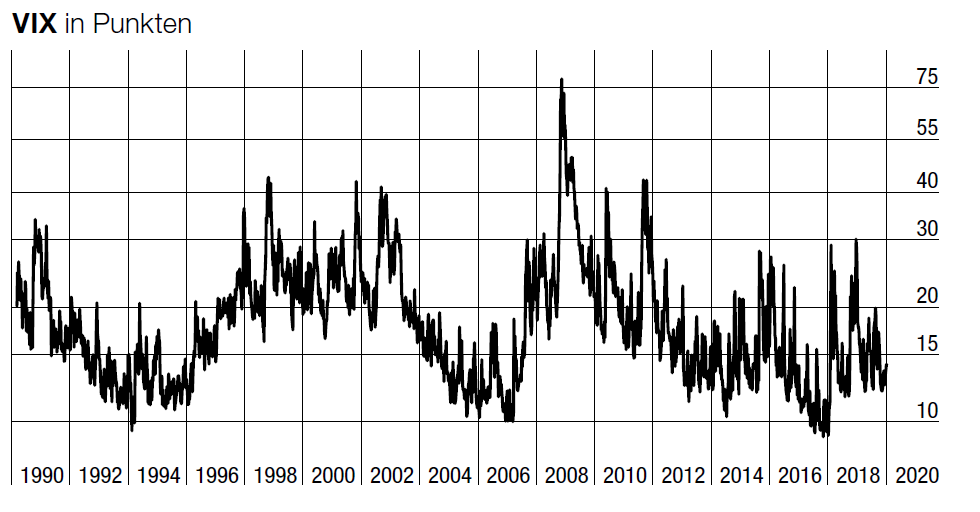

In Zeiten von Handelskrieg, Brexit und geopolitischen Krisen wie denen im Nahen Osten schlagen die Kurse am Aktienmarkt regelmäßig kräftig aus. Ist der Anstieg der Volatilität dennoch nur „gefühlt“ oder sind die Schwankungen im historischen Vergleich tatsächlich größer geworden?

Ich schaue gerade auf den Chart mit der Volatilität der amerikanischen Aktien in den letzten 90 Jahren. Ich sehe da aktuell keine übertrieben große Bewegung. Die Volatilität, also die Standardabweichung der Kursveränderung, war extrem hoch während der Großen Depression von 1929 bis 1932. Ebenfalls große Kursbewegungen ließen sich nach dem Jahr 2000, also dem Platzen der Internetblase, und im Jahr 2008, der Finanzkrise, feststellen. Seitdem verläuft sie eigentlich unauffällig.

Wäre es aus Anlegersicht in Zeiten höherer Volatilität nicht sinnvoller, Aktien langfristig zu betrachten und den kurzfristigen Ausschlägen nicht allzu große Bedeutung beizumessen?

Das mit der langfristigen Betrachtungsweise beim Daueranleger ist so eine Sache. Wer im Jahr 2000 Aktien gekauft hat, war im Jahr 2013 immer noch im Minus, inklusive der gezahlten Dividenden. Nehmen wir den ungünstigsten bei Fall und es dauert wieder 13 Jahre. Dann bin ich 77. Was soll ich dann mit dem Geld? Mir einen Sportwagen kaufen? Es ist also schon sinnvoll zu versuchen, mögliche Rückschläge im Vorfeld dingfest zu machen.

Wenn man kurzfristige Kursbewegungen betrachtet und diese „traden“ möchte, auf welche Faktoren kommt es besonders an, worauf sollten Anleger ihren Fokus richten?

Ich lebe von meinen Transaktionen nun seit über 30 Jahren. In dieser Zeit hat sich „rausgemendelt“, welche Ideen und Strategien sinnvoll sind und welche nicht. Wenn man etwas ausprobiert und es bringt Verluste, lässt man es sehr schnell wieder. Nur das, was Gewinne bringt, verfolgt man weiter. Insofern beinhaltet das Buch eine persönliche Aufstellung von Vorgehensweisen, die mir am meisten Geld gebracht haben und immer noch bringen. Auf kurzfristige Sicht sind das Stimmungsschwankungen der Anleger und der Takt, in dem sie sich in der Regel ändern.

Wie kann der Leser das umsetzen?

Ich werde ab übernächster Woche in meinem Brief und in verkürzter Form auf der Seite Gebertbrief.de jede Woche eine aktuelle Chartanalyse zeigen, bei der meine Überlegungen zur Anwendung kommen. Es geht dabei jeweils um meine Vermutung, wie sich die Kurse in den nächsten Tagen weiterentwickeln werden. Ich habe die Erfahrung gemacht, dass das für die Leser ein drängendes Problem ist. Oft stürzt der Markt beispielsweise drei oder vier Tage und der Leser möchte wissen: Ist das nun der Beginn eines neuen Crashs und es geht weiter runter oder eine Kaufgelegenheit vor einer Wende nach oben? Darauf möchte ich eine Antwort gegeben.

Eine andere Frage: Die Märkte, national wie international, haben 2019 haussiert. Wie bewerten Sie die Rallye, war sie übertrieben? Womit rechnen Sie für das laufende Börsenjahr an den wichtigen US-Märkten und in Deutschland?

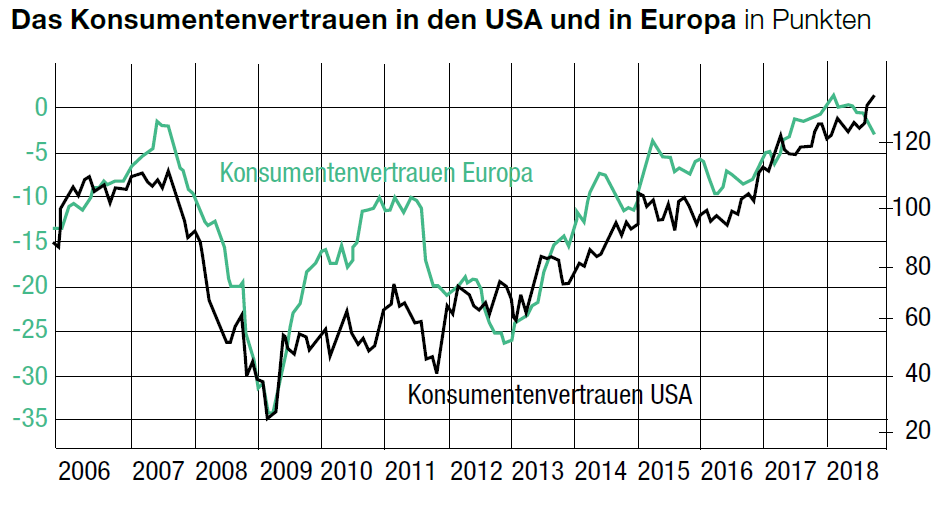

Ich halte alles für sinnvoll bewertet. Die Märkte stehen da, wo sie stehen sollten. Wenn im Frühjahr die ersten positiven Wirtschaftsdaten einlaufen und vom weltweiten Konjunkturaufschwung künden, könnten sich die Aktienkurse auf den Weg zu neuen Rekordkursen aufmachen.

Welche Rolle spielt der bevorstehende Brexit Ende Januar in Ihrer Beurteilung vor allem der europäischen Märkte?

Ich glaube der Brexit wird keine große Rolle spielen. Der Aktienmarkt hatte ja nun genügend Zeit, sich auf dieses Szenario vorzubereiten, und die Auswirkungen auf die Wirtschaft werden auch nicht allzu groß. Der Handel findet seinen Weg. Man hat es bei den Handelsstreitigkeiten zwischen den USA und China gesehen. Solch einen Unterschied hat das gar nicht gemacht.

Verraten Sie uns Ihre Aktienfavoriten?

Ja klar! Generell ist es so, dass in wirtschaftlichen Abschwungphasen, wie zum Beispiel von Mitte 2018 bis Mitte 2019, defensive Aktien zu bevorzugen sind. Die sinkende US-Anleiherendite, die in dieser Zeit von 3,3 auf 1,5 Prozent gefallen war, beflügelte diese Aktien, die auch gerne als Anleihe-Ersatz gekauft werden.

Iberdrola und Nestlé gewannen jeweils 50 Prozent. Konjunktursensible Werte wie BASF und Siemens mussten dagegen schwer bluten, da sie von den trüberen Konjunkturaussichten beeinträchtigt wurden. Während der Konjunkturaufschwünge dagegen, wie zum Beispiel von Mitte 2016 bis Mitte 2018, konnten die konjunktursensiblen Werte wie Daimler, Siemens und BASF 50 Prozent zulegen, weil die Gewinnaussichten der Unternehmen sich immer rosiger darstellten. Defensive Werte wie Nestlé und Iberdrola konnten in diesen beiden Jahren so gut wie keinen Geländegewinn erzielen, weil die US-Anleiherendite von 1,5 auf über drei Prozent angestiegen war. Dies bremste die Attraktivität der sogenannten sicheren Aktien.

Wenn man also in den letzten vier Jahren im richtigen Takt dieses Konjunkturrhythmus angelegt hat und von Mitte 2016 bis Mitte 2018 konjunktursensible Werte wie Daimler, Siemens und BASF hielt, konnte man damit 50 Prozent Gewinn erzielen und der Umstieg im Jahr 2018 auf defensive Werte hätte mit Nestlé und Iberdrola noch einmal 50 Prozent obendrauf gelegt. Damit hätte man innerhalb von noch nicht einmal vier Jahren seinen Depotwert gegenüber dem Anleger, der Siemens, BASF und Daimler durchgehalten hat, mehr als verdoppelt, denn diese verloren nach dem steilen Anstieg wieder 30 Prozent.

Es gibt also nicht die gute und die schlechte Aktie, sondern nur die richtige Aktie zur richtigen Zeit. Nun stehen wir vermutlich nach dem letzten zyklischen Konjunkturtief Ende des Jahres 2019 vor einem Konjunkturaufschwung. Das heißt, die konjunktursensiblen Werte aus dem Industrie- und Rohstoffsektor sollten zu bevorzugen sein, solide Banken gehören übrigens auch dazu. Rio Tinto, BASF, Siemens und BMW sollten zu den Werten gehören, die sich in den nächsten zwei Jahren am besten entwickeln werden. Meine größte Position ist Porsche, die die Mehrheit an den VW-Stammaktien halten.

Schlagen Sie den Markt

Die richtigen Einschätzungen und fundierten Analysen begeistern die Leser des GebertBriefs seit vielen Jahren. Zinsentwicklung, Inflationsrate, Wechselkurs zwischen Euro und Dollar sowie Jahreszeit – anhand dieser vier Variablen prognostiziert der Gebert-Indikator die Kursentwicklung im DAX. Nur wenn mit steigenden Kursen zu rechnen ist, wird investiert. Fallen die Kurse, werden Gewinne mitgenommen und es wird auf das Signal zum Wiedereinstieg gewartet. Risikobewusstere Leser erhalten mit der kurzfristig orientierten 16-Wochen-Strategie im Rahmen des GebertBriefs die Möglichkeit, zyklische Schwankungen im DAX noch effektiver für sich zu nutzen.

Anleger, die den Empfehlungen des Gebert-Indikators seit 1996 gefolgt sind, konnten bis heute mehr als 2.870 % Rendite erzielen. Überzeugen Sie sich selbst von dem erfolgreichen Konzept, holen Sie sich die kostenlose Leseprobe und sichern Sie sich das attraktive Testangebot.

DER AKTIONÄR – Unsere App

DER AKTIONÄR – Unsere App