Nach einem trostlosen Februar meldet sich der US-Markt zum Monatsauftakt mit einem beeindruckenden Reversal zurück. Ist das bereits der Startschuss für die nächste Rally oder nur ein Luftholen vor dem nächsten Abverkauf? Das Team von 800% EXTREM wagt einen Ausblick auf die kommenden Wochen und Monate und wägt Chancen und Risiken für den US-Markt ab.

Auf die Partystimmung zum Start ins neue Jahr folgte im Februar der Kater. Nach einem Plus von 6,2 Prozent im Januar, gab der Gesamtmarktindex S&P 500 im Februar um 2,6 Prozent nach. Pünktlich zum saisonal starken Börsenmonat März, der Anlegerinnen und Anleger durchschnittlich eine Rendite von einem Prozent (Stichprobe seit 1980) beschert, meldete sich der S&P 500 am Donnerstag und Freitag eindrucksvoll zurück und absolvierte dabei eine Gewinnstrecke von knapp 120 Punkten bzw. drei Prozent.

Inflationssorgen & Zinsrisiken

Zum scharfen Reversal beigetragen hat ein Ende des im Februar noch scharfen Renditeanstieges sowie moderatere Töne aus den Reihen der Fed. Hatten sich nach den überraschend hohen Inflationsdaten im Februar die zeitweise gesunkenen Renditen von US-Staatsanleihen wieder erholt und vor allem Falken wie Loretta Mester, Chefin der Cleveland-Fed, den Ton angegeben, sie forderte für die nächste Sitzung der US-Notenbank im März eine Leitzinsanhebung um 50 Basispunkte, setzten die US-Zinsen in den vergangenen Tagen etwas zurück, während sich weitere Fed-Mitglieder zu Wort meldeten und den Markt wissen ließen, dass sie auch mit 25 Basispunkten leben könnten, solange eine Zinswende nicht vor dem kommenden Jahr stattfindet.

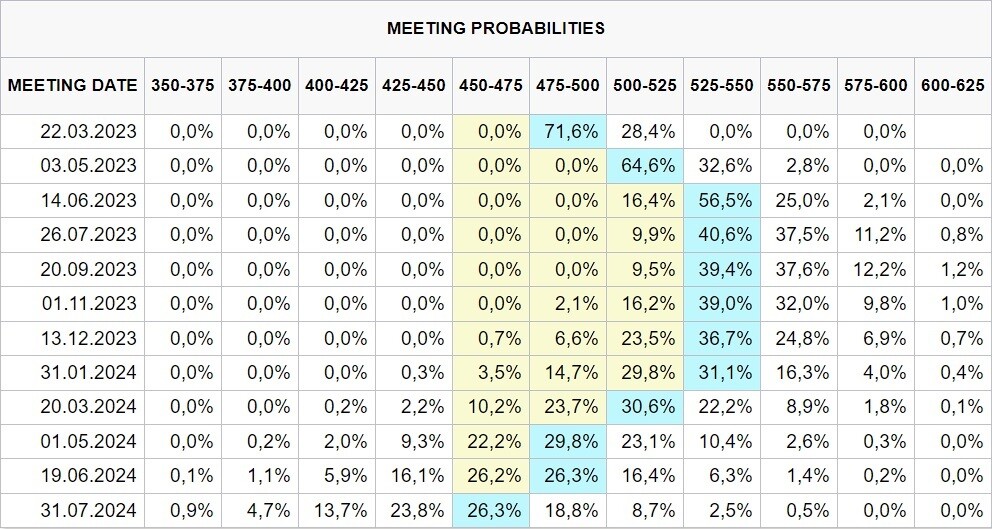

Obwohl die US-Notenbank seit vielen Wochen und Monaten bekräftigt, dass eine Zinswende noch in diesem Jahr praktisch ausgeschlossen ist, wettete der Markt lange gegen die Fed. Inzwischen allerdings zeigt die Markterwartung, festgehalten in den sog. Fed-Futures, dass eine Zinswende für dieses Jahr ausgepreist ist und die in zweieinhalb Wochen bevorstehende Leitzinserhöhung nicht die letzte gewesen sein dürfte. Dieser Anpassungsprozess dürfte einen erheblichen Anteil an den Aktienmarktverlusten im Februar gehabt haben.

Nachdem eine Zinswende in 2023 ausgepreist wurde, dürfte vom Zinsmarkt weiterer Gegenwind nur dann zu erwarten sein, wenn höhere als die bislang eingepreisten Zinsschritte eingepreist werden müssten. Dafür sprechen allerdings selbst die zuletzt höher als erwarteten Inflationsdaten nicht: Der von der Fed bevorzugte Inflationsindikator PCE lag im Januar im Vergleich zum Vorjahr bei 5,4 Prozent (Kernrate: 4,7 Prozent) - das ist in den aktuellen Erwartungen bereits enthalten. Solange die kommenden Inflationsdaten nicht erneut höher ausfallen, sollte der zuletzt steile Renditenanstieg damit ein Ende haben.

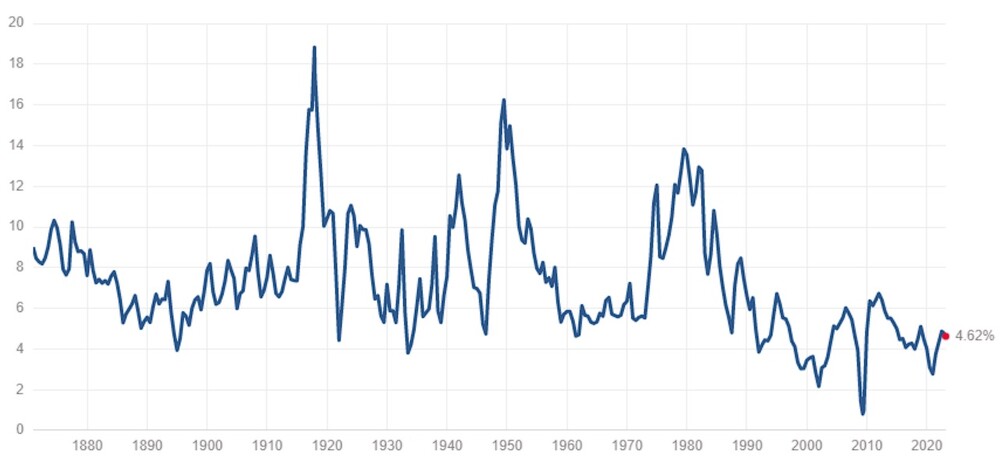

Entwarnung für den US-Aktienmarkt bedeutet das allerdings nur bedingt. Selbst wenn die Zinsen und Zinserwartungen nun nicht mehr weiter steigen, werden sie für längere Zeit hoch bleiben. Der Anleihemarkt tritt damit in Konkurrenz zum Aktienmarkt, denn dessen Gewinnrendite (das umgekehrte Kurs-Gewinn-Verhältnis) liegt aktuell bei 4,6 Prozent. Zum Vergleich erhalten Käuferinnen und Käufer einjähriger US-Staatsanleihen aktuell fünf Prozent - und das ganz ohne Risiko!

Gewinnrezession & Aktienmarktbewertung

Damit der Aktien- gegenüber dem Anleihemarkt wieder attraktiver wird, müssen entweder die Zinsen wieder sinken (was aktuell nicht wahrscheinlich ist) oder die Gewinne der im S&P 500 notierten Unternehmen wieder steigen. Das allerdings war zumindest in der abgelaufenen Quartalssaison nicht der Fall. Laut des Datendienstleisters Factset fielen die Unternehmensgewinne im abgelaufenen Quartal um 4,9 Prozent und damit das erste Mal seit 2020. Besserung ist erst einmal nicht zu erwarten, denn sowohl Analysten als auch die Unternehmen selbst erwarten auch für die kommenden drei Monate mit schwächeren Geschäften.

Die Erwartung schwächerer Geschäfte stellt den Aktienmarkt angesichts der hohen Zinsen vor ein Bewertungsproblem, wie der Vergleich von Gewinn- und Anleihenrendite gezeigt hat. Sinken die Gewinnerwartungen nun weiter, verliert der Aktienmarkt damit an Attraktivität. Für den S&P 500 erwarten Analysten in 2023 Gewinne von etwa 223 Dollar pro Anteil. Zum Schlusskurs vom Freitag (4.045 Punkten) bedeutet das ein Kurs-Gewinn-Verhältnis von etwa 18, auf dem Stand der bisher gezeigten Unternehmensergebnisse allerdings beträgt das KGV für den S&P 500 aktuell 21,6 - das liegt über dem langjährigen Mittel und auch über dem Mittel der Nullzinsjahre.

Nichtsdestotrotz: Wirft man ein Blick auf den Market Fair Value Index der Finanzinformationsagentur Morningstar ist der US-Markt aktuell gegenüber seinem fairen Wert mit 0,91 bewertet und hätte dementsprechend ein Aufwärtspotenzial von zehn Prozent bis etwa 4.400 Punkte. Für diesen Stand wäre der US-Markt bei der Gewinnschätzung von 223 Dollar mit einem Kurs-Gewinn-Verhältnis von 19,7 bewertet, was einer Gewinnrendite von 5,1 Prozent entspräche: Das wiederum, sollten sich die Analystenerwartungen erfüllen, wäre mit Blick auf die kommenden Monate gegenüber dem Anleihenmarkt durchaus konkurrenzfähig!

Konjunktur & Geopolitik

Dass die Gewinnrezession im abgelaufenen Quartal nicht noch deutlich stärker verlaufen ist, ist vor allem zwei Konstanten zu verdanken: Erstens dem anhaltend robusten US-Arbeitsmarkt sowie zweitens den weiter bärenstarken Einzelhandelsdaten. Im Januar (die Daten für Februar werden am kommenden Freitag bekanntgegeben) baute die US-Wirtschaft 517.000 Stellen auf - Volkswirte hatten lediglich mit 185.000 gerechnet. Auch die Zahl der Erstanträge auf Arbeitslosenhilfe liegt bereits seit Monaten auf historisch niedrigen Niveaus. Allen die Schlagzeilen bestimmenden Meldungen über Stellenabbau bei großen US-Konzernen zum Trotz: Wer in den USA einen Job sucht, findet aktuell dank elf Millionen unbesetzter Stellen einen!

Zwar hat wie auch hierzulande die Kaufkraft der US-Verbraucherinnen und -Verbraucher nachgelassen, die hohe Zahl neugeschaffener Jobs und beschäftigter Arbeitnehmer sorgt aber dafür, dass genügend Kaufkraft vorhanden ist, die US-Wirtschaft durch einen anhaltend hohen Binnenkonsum zu stützen. Das haben vor allem die im Januar hohen Einzelhandelsumsätze mit einem Plus von 6,4 Prozent gegenüber dem Vorjahr bewiesen. Noch im Dezember war man am Markt einhellig der Meinung, das Weihnachtsgeschäft verlaufe äußerst schleppend - diese Annahme hat sich als unbegründet herausgestellt, wie etwa die starken Quartalszahlen von Walmart gezeigt haben.

Bald schon könnten den US-Konsumenten die chinesischen zur Seite springen. Nach der ebenso überfälligen wie überraschend plötzlichen Aufhebung der Corona-Maßnahmen in China melden sich auch die Verbraucherinnen und Verbraucher dort eindrucksvoll zurück - und haben nach drei Pandemiejahren umgerechnet 2,6 Billionen Dollar auf der hohen Kante, die nur darauf warten ausgegeben zu werden: Ein potenziell gewaltiger Schub nicht nur für die chinesische, sondern die Weltwirtschaft! Kommt China back online, dürfte das die durch den russischen Angriffskrieg erschütterte Weltwirtschaft einerseits stabilisieren, andererseits aber auch für neue Inflationsgefahren durch steigende Rohstoffpreise sorgen - ein zweischneidiges Schwert!

Die Hoffnung auf eine Wiederbelebung der chinesischen Konjunktur, die in der vergangenen Woche ihren Ausdruck in einem enormen Anstieg der Einkaufsmanagerindizes gefunden hat, dürfte allerdings nur wenig wert sein, sollten sich geopolitische Spannungen verschärfen: Die USA haben bereits Sanktionen angedroht, sollte China Russland im Krieg in der Ukraine mit Waffenlieferungen unterstützten und hierfür bereits um die Unterstützung bei Verbündeten geworben. Das zarte Pflänzchen Entspannungspolitik, das sich im vergangenen Jahr etwa noch bei der erfolgreichen Einigung für Audit-Verfahren für an US-Börsen notierte China-Aktien gezeigt hatte, droht damit bereits wieder einzugehen. Ganz zu schweigen von der aus Sicht Chinas ungeklärten Frage um die Souveranität von Taiwan.

Chancen und Risiken befinden sich am US-Markt aktuell in einem fragilen Gleichgewicht. Einerseits sorgen die steigenden Zinsen für Bewertungsrisiken am Aktienmarkt, andererseits ist die von der US-Notenbank kommunizierte Geldpolitik inzwischen eingepreist (zumindest für stabile Teuerungsraten) und die befürchtete Gewinnrezession bereits Realität.

Da Finanzmärkte vorausschauend sind, dürften diese vor allem auf eine Verbesserung der gesamtwirtschaftlichen Lage spekulieren - und haben hierfür positive Entwicklungen, etwa die Wiedereröffnung der chinesischen Wirtschaft, auf ihrer Seite. Wie viel solche Verbesserungen am Ende aber Wert sind, hängt auch davon ab, welche geopolitischen Risiken sich in den kommenden Monaten bewahrheiten und welche sich vielleicht auch in Wohlgefallen auflösen.

Bleibt noch der technische Blick auf den US-Markt, hier zeigen sich durchaus konstruktive Tendenzen. Erstens ist dem S&P 500 der Ausbruch aus dem Bärenmarkt des vergangenen Jahres gelungen und zweitens hat der Ausbruch mit dem Test der gleitenden Durchschnittslinien sowie der Trendlinie des im Herbst gestarteten Aufwärtstrend eine erste Bewährungsprobe bestanden.

Allzu viel ist das Reversal der vergangenen zwei Tage allerdings noch nicht wert, denn dieses führte erstmal nur zur Rückkehr in die den Februar bestimmenden Bullenflagge, die die Rally im Januar konsolidierte. Neue, prozyklische Kaufsignale ergeben sich im S&P 500 daher erst für einen Ausbruch aus der Flagge bzw. für einen Anstieg über 4.150/4.200 Punkte.

Für eine Verschlechterung der Lage ist ein Unterschreiten der gleitenden Durchschnitte zu beachten. In diesem Fall dürfte der S&P 500 das Verlaufstief bei 3.800 Punkten testen. Nachhaltige Verkaufssignale würden erst darunter entstehen. Setzt man die Gewinnerwartungen der Analysten (223 Dollar) in Relation zu den charttechnisch relevanten Kursmarken, ergibt sich eine Spanne zwischen einem Kurs-Gewinn-Verhältnis von 17 für 3.800 Punkte und 18,8 für 4.200 Punkte - beides ist gegenüber dem Anleihenmarkt durchaus konkurrenzfähig.

Sollten sich allerdings die Gewinnerwartungen und die Höhe der Zinsen in den kommenden Monaten entscheidend verändern, sind faire Bewertungen auch zwischen 3.600 und 4.400 Punkten denkbar. Innerhalb diesen Bandbreiten, 3.800 bis 4.200 Punkte für geringfügige Veränderungen und 3.600 und 4.400 Punkte für größere Veränderungen der Rahmenbedingungen dürften sich die Kurse daher für den Rest des Jahres bewegen. Vielmehr als ein neuer Bullenmarkt oder die Fortsetzung des bisherigen Bärenmarktes ist daher ein Seitwärtsmarkt zu erwarten.

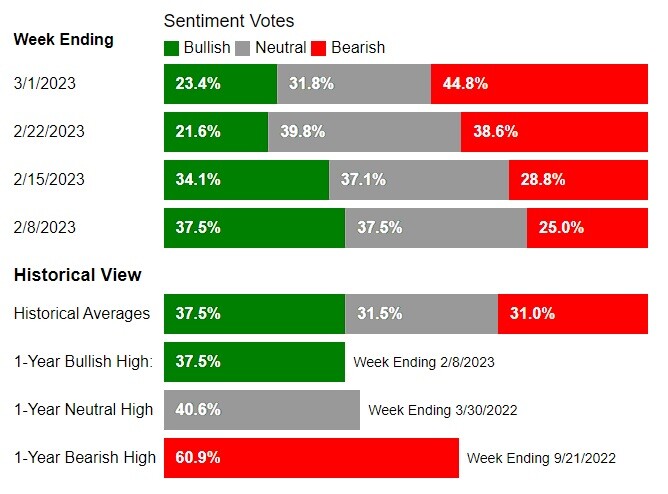

In Seitwärtsmärkten mit volatilen Veränderungen der Rahmenbedingungen ist das Sentiment der Anlegerinnen und Anleger, private und institutionelle gleichermaßen, entscheidend für Kursveränderungen. Hier zeigte die überschaubare Korrektur im Februar bereits Wirkung. Die Bullenquote unter Privatanlegern rutschte zum Monatsende auf den niedrigsten Stand seit vielen Wochen, US-Anleger sind mehrheitlich pessimistisch gestimmt.

Das Sentiment allerdings ist erstens oft ein guter Kontraindikator und zweitens eine Folge der vorigen Kursentwicklungen. Zumindest kurzfristig ist daher mit weiteren Kursgewinnen zu rechnen. Wer in den kommenden Monaten immer wieder einen Blick auch auf Sentimentindikatoren wirft, hat die Chance, die zu erwartenden Kursschwankungen frühzeitig zu antizipieren.

Chancen und Risiken stehen sich am US-Markt aktuell gleichberechtigt gegenüber. Was der weitere Verlauf diesen Jahres mit dem des letzten gemeinsam haben dürfte, ist vor allem die Ungewissheit über die Entwicklung einer Vielzahl, die kommenden Monate bestimmender Faktoren. Anstatt stabiler Trends ist daher ein volatiler Seitwärtsmarkt zu erwarten, der vor allem Traderinnen und Tradern zugutekommen dürfte, die bereit sind sich auf beiden Seiten zu positionieren, die also Schwäche kaufen und Stärke verkaufen. Hierfür sind im S&P 500 vor allem 3.800 und 4.200 Punkte zu beachten.

Einen solchen Ansatz verfolgt im kommenden halben Jahr die Strategie 800% EXTREM. Mutige Anlegerinnen und Anleger haben noch bis Freitag, den 10. März, Zeit, sich die Teilnahme zu sichern und sich in den kommenden Monaten auf eine abwechslungsreiche Renditejagd zu begeben.

DER AKTIONÄR – Unsere App

DER AKTIONÄR – Unsere App

Sofortkauf

Sofortkauf