Die Branche der Zahlungsdienstleister gehört historisch zu den lukrativsten für Anleger überhaupt. Die wenigen Unternehmen am Markt weisen durch die Bank sehr starke Entwicklungen auf. Ist Wirecard nach der weitgehend entkräfteten Financial Times-Attacke nun ein historisches Schnäppchen oder sollte man lieber bei den Branchenriesen Visa und Mastercard bleiben? Ein Fundamentalvergleich.

Vorgehensweise

Nach den positiven Rückmeldungen zum Fundamentalvergleich der Autobauer gehe ich hier ähnlich vor. Vorweg ist festzuhalten, dass selbst brancheninterne Betrachtungen schnell zu einem Vergleich von Äpfeln und Birnen mutieren. Auch die Zahlungsdienstleister kann man nicht einfach so über einen Kamm scheren. Visa und Mastercard sind bekannt durch ihre Zahlungskarten – sie erheben Gebühren für die Abwicklung der Transaktionen. Wirecard und Adyen kümmern sich als Payment Service Provider um die Akzeptanz und Verarbeitung dieser Kartenzahlungen. Alle Parteien sind also zwar gemeinsam beteiligt an digitalen Zahlungen, aber auf unterschiedliche Weise. Wirecard und Adyen unterscheiden sich dabei auch noch einmal grundlegend: Wirecard ist eher ein Acquiring-Spezialist: Das Unternehmen autorisiert Kreditkartenzahlungen für Händler, wickelt und rechnet sie ab. Adyen ist eher ein Processor: Man stellt die Verbindung von der Bank des Käufers zur Bank des Händlers her. Die Margen beim Acquiring liegen dabei beispielsweise bislang deutlich höher, und all dies ist letzten Endes zu berücksichtigen. Doch eins nach dem anderen – wir nähern uns hier schrittweise an.

1. Schritt: Größe und Umsatzmultiple

Zunächst einmal ist festzuhalten, dass die US-Zahlungsdienstleister rein größenmäßig in einer ganz anderen Liga spielen. Selbst der DAX-Konzern Wirecard ist hier ein vergleichsweise kleines Licht. Für Anleger ist die reine Unternehmensgröße aber freilich kaum relevant. Sie wird stets in Relation zum Umsatz gesetzt (KUV). Erst auf KUV-Basis hat man also einen initialen Vergleichswert.

Wie man sieht, gehen die laufenden KUVs himmelweit auseinander. Anders als bei den Autobauern hilft dieser Vergleich allerdings noch nicht wirklich weiter, denn die unterschiedlichen Geschäftsschwerpunkte der Unternehmen können strukturelle, sich langfristig unterscheidende Margen mit sich bringen (bei den Autobauern ist anzunehmen, dass sie sich in Zukunft eher angleichen). Und das könnte selbst die obigen, völlig unterschiedlichen KUVs rechtfertigen. Wir müssen also in dieser Branche noch stärker rein auf die Gewinne und deren Entwicklung blicken.

2. Schritt: Aktuelle Bewertung und Gewinnentwicklung

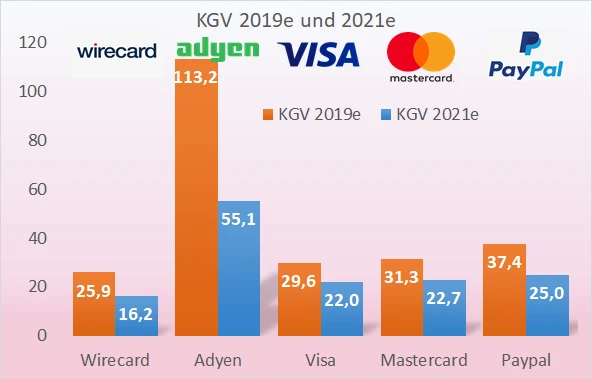

Nach heutigem KGV sind alle betrachteten Unternehmen vergleichsweise teuer. Das erwartete KGV für das laufende Jahr reicht von 25,9 (Wirecard) bis 37,4 (Paypal). Nur Adyen schießt mit einem KGV von satten 113 den Vogel ab.

Nach Bloomberg-Schätzungen wird sich das bis 2021 etwas angleichen. Die sehr hohe Bewertung von Adyen sticht auch dann aber noch ins Auge. Hintergrund dafür dürfte sein, dass Adyen momentan sehr preisaggressiv unterwegs ist und eventuell noch entsprechendes Margenpotential besitzt. Selbst wenn man trotz eher niedriger-margigem Geschäftsbereich auf die gleichen Margen wie Wirecard käme, wäre man allerdings noch ähnlich hoch bewertet. Das weist zumindest auf eine relative Unterbewertung Wirecards gegenüber Adyen hin. Sie kann aber natürlich nicht nur durch Kursgewinne Wirecards aufgelöst werden, sondern auch dadurch, dass die auf den isherigen Blick sehr hohe Bewertung von Adyen herunterkommt. Visa, Mastercard und Paypal kommen selbst in Bezug auf 2021 auf stolze KGVs von 22 bis 25. Hier bedarf es einer historischen Einordnung, um zu sehen, ob das viel ist oder wenig. Vorher setzen wir das KGV aber noch gegen das erwartete Gewinnwachstum der nächsten Jahre.

3. Schritt: Kurs-Wachstums-Verhältnis

Beispiel Visa: Wenn man das erwartete Gewinnwachstum bis 2021 (nach Bloomberg-Schätzungen 10 Prozent p.a.) gegen das aktuelle KGV hält (29,6), sind wir hier in recht schwindelerregenden Höhen unterwegs. Als grober Schätzwert für eine vernünftige Bewertung gilt gemeinhin, dass sich KGV und Gewinnwachstum der nächsten Jahre etwa gleichen. Einzig bei Wirecard sieht dieses Bild deutlich besser aus. Das Kurs-Wachstums-Verhältnis liegt hier nur knapp über 1. Diesmal tatsächlich ein klarer Punkt für den deutschen Zahlungsdienstleister – zumindest im Branchenvergleich.

4. Schritt: Historische Einordnung

Auch hier betrachten wir exemplarisch Visa. Auf KUV-Basis der jewiels zurückliegenden 12-Monate sieht die laufende Bewertung seit dem Börsengang 2008 aus, wie hier abgebildet:

Wir haben es hier also mit historisch ziemlich hohen Bewertungsmultiplen zu tun. Das galt in den letzten Jahren allerdings schon mehrfach, der Chart der Aktie stieg derweil dennoch geradezu wie an der Schnur gezogen von links-unten nach rechts-oben. Entweder man ignoriert diese hohe und zudem kontinuierlich steigende Bewertung also – oder es kommt selbst hier irgendwann einmal zu einem großen Knall. Aktuell kann sich das niemand vorstellen, zu viel Kontinuität und Stärke haben Visa und Mastercard über Jahre gezeigt. Die Entwicklung an sich muss man allerdings schon „besorgniserregend“ nennen.

Fazit: Wir haben uns hier eine Branche angesehen, die durch sehr gute Unternehmen mit stetig steigenden Gewinnen und sehr guten Zukunftsperspektiven gekennzeichnet ist. Es war nicht mein Ansinnen, aber die Bewertungen der großen Zahlungsdienstleister sind vor dem Hintergrund allenfalls nur noch mittleren Gewinnwachstums wirklich (und historisch) hoch. Gestört hat das in den letzten Jahren allerdings niemanden. Im Verhältnis zu den anderen Mitstreitern ist Wirecard spätestens nach dem Kursverfall dabei auffällig günstiger bewertet (wenn auch absolut gesehen ebenfalls nicht ganz günstig). Wenn sich die aktuellen Querelen um die Aktie einmal gelegt haben, ist die Aktie zumindest in Relation zu den anderen damit fundamental ein Kauf. Ansonsten muss festgehalten werden, dass die Bewertungs-Diskrepanz sich in den letzten Jahren immer weiter verschärft hat. Vor diesem Hintergrund fällt es aus fundamentaler Sicht schwer, hier eine langfristige Kaufempfehlung zu geben, so gerne ich es als Trendfolger bei einer trendstarken Aktie gerne tun würde. Persönlich fahre ich hier eher einen anderen Ansatz, nämlich in systematischer Form auf besondere, extrem starke Trends zu setzen, die wiederum mit langfristiger Outperformance in Verbindung gebracht werden können.

DER AKTIONÄR – Unsere App

DER AKTIONÄR – Unsere App

Sofortkauf

Sofortkauf