Es wird spannend: Am Montag lädt der Stahl- und Technologiekonzern ThyssenKrupp zur Bilanzpressekonferenz. Dann wird endlich Klarheit herrschen, ob und zu welchem Preis der Konzern das Werk in Alabama verkauft hat. Zudem beäugen Börsianer auch die Zukunft des Werks in Brasilien.

Jetzt muss der Vorstand des angeschlagenen Industriekonzerns ThyssenKrupp liefern: Die Erwartungshaltung vor der Bilanz-Pressekonferenz ist riesig, nachdem das Unternehmen den Termin erst in der vergangenen Woche kurzfristig auf diesen Montag, 2. Dezember, verschoben hatte. Das Management muss bei den Verkaufsverhandlungen der verlustreichen Stahlwerke in Übersee zumindest für einen Teil einen Käufer präsentieren - ansonsten wäre die Enttäuschung unter den Aktionäre groß. Schließlich ziehen sich die Gespräche seit Monaten bislang erfolglos in die Länge. Die Zahlen für das Ende September abgelaufene Geschäftsjahr dürften dabei nur Nebensache sein. Ein Verlust wird ohnehin wieder erwartet.

Den neuerlichen Druck hat der Konzern mit der Terminverschiebung selbst aufgebaut. Diese hatte ThyssenKrupp nämlich mit exklusiven Verhandlungen über den Verkauf des Stahlwerks im US-Bundesstaat Alabama begründet. Daraus schlossen Analysten, dass eine Einigung unmittelbar bevorsteht. Es ist ein offenes Geheimnis, dass die Gespräche mit einem Konsortium um die beiden weltgrößten Stahlkonzerne ArcelorMittal und Nippon Steel laufen. Die Rede ist von einem Kaufpreis zwischen 1,5 und 2 Milliarden US-Dollar.

Hauptproblem bleibt

Die Frage ist vor allem, wie viel Geld bei dem Geschäft tatsächlich in die Kassen des hoch verschuldeten Essener Konzerns fließt. Vorläufig abgeschrieben hat ThyssenKrupp den Verkauf der Rohstahlfabrik in Brasilien, das eigentliche Hauptproblem in der amerikanischen Stahlsparte. Um die Auslastung dieses Werks zu sichern und eine weitere Abschreibung zu vermeiden, will der Ruhrkonzern den Käufer der US-Anlage aber zumindest zu einer langfristigen Abnahme des Stahls aus Brasilien verpflichten.

Nur ein Interessent

Seit gut anderthalb Jahren versucht ThyssenKrupp nun schon die Stahlwerke zu verkaufen. Bislang war es das Ziel, die Anlagen in Brasilien und Alabama zusammen loszuschlagen. Allerdings gab es mit dem brasilianischen Stahlhersteller CSN dafür nur einen Interessenten. Ursprünglich hatte ThyssenKrupp-Chef Heinrich Hiesinger den Verkauf schon im Mai in trockenen Tüchern haben wollen. Doch die Gespräche mit CSN zogen sich hin und sind nun offensichtlich gescheitert.

Hiesinger hatte zuletzt immer wieder betont, sich nicht erpressen zu lassen. Für ihn geht es nach eigenen Worten ohnehin nur noch um Schadensbegrenzung. Derzeit stehen die Anlagen mit 3,4 Milliarden Euro in den Büchern, ThyssenKrupp beziffert die gesamten Investitionskosten auf 12 Milliarden Euro. Sie haben große Teile des Eigenkapitals aufgezehrt und die Schulden auf mehr als 5 Milliarden Euro anschwellen lassen.

Kapitalerhöhung?

Eine Kapitalerhöhung ist nicht mehr ausgeschlossen. Eine Entscheidung darüber will ThyssenKrupp aber erst treffen, wenn mehr Klarheit über den Verkauf der Stahlwerke herrscht. Bei der Bilanz-Vorlage könnte es nun soweit sein. Dabei gehen viele Analysten davon aus, dass eine zehnprozentige Kapitalerhöhung von der Platzierung einer Hybridanleihe begleitet wird. Zusammen könnte dies rund 1,8 Milliarden Euro in die Kassen spülen.

Die Jahresergebnisse treten da in den Hintergrund. Die von der Nachrichtenagentur Bloomberg bis Freitag befragten Analysten rechnen für das vergangene Geschäftsjahr mit einem auf die ThyssenKrupp-Aktionäre entfallenden Nettoverlust von rund einer Milliarde Euro, im Geschäftsjahr 2011/12 lag der Fehlbetrag bei 4,7 Milliarden Euro.

Im Kerngeschäft - ohne die Stahlsparte in Amerika - erwarten die Analysten einen operativen Gewinn (um Sondereffekte bereinigtes EBIT) von gut 1,05 Milliarden Euro. Das wäre knapp ein Viertel weniger als vor einem Jahr. Dabei dürfte sich vor allem der Einbruch des europäischen Stahlgeschäfts auswirken, während sich die Technologiebereiche vergleichsweise stabil gehalten haben sollen. Der Konzern selbst hat ein bereinigtes EBIT von rund einer Milliarde Euro in Aussicht gestellt. Der Umsatz im Kerngeschäft dürfte um knapp acht Prozent auf 37 Milliarden Euro gesunken sein.

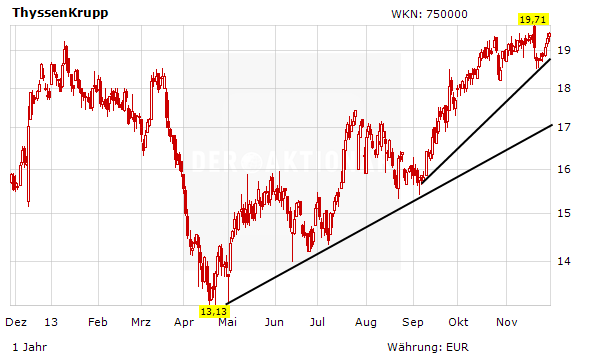

DER AKTIONÄR rät Anlegern die Zahlen und vor allem den Ausblick abzuwarten. Grundsätzlich ist die Thyssen-Aktie durchaus eine aussichtsreiche Comeback-Story für das kommende Jahr. Doch zunächst muss die Frage geklärt werden, wie die Zukunft des Werks in Brasilien aussieht.

DER AKTIONÄR – Unsere App

DER AKTIONÄR – Unsere App