Dank der sehr erfolgreichen Expansionspolitik kann Softing die bereits zweistellige EBIT-Marge noch weiter optimieren. Neben dem organischen Wachstum setzt Vorstand Wolfgang Trier auf gezielte Akquisitionen. Zuletzt hat die Gesellschaft eine Kapitalerhöhung erfolgreich abgeschlossen. Die Platzierung der Aktien war aufgrund der guten Nachfrage mehrfach überzeichnet. Sämtliche Aktien wurden ohne jeden Abschlag zum Tageskurs von 16,80 Euro platziert.

DER AKTIONÄR fragte nach bei Softing-CEO und Großaktionär Dr. Wolfgang Trier.

DER AKTIONÄR: Herr Dr. Trier, die Kapitalerhöhung war mehrfach überzeichnet. Waren Sie von der hohen Nachfrage überrascht?

Dr. Trier: Nein, überrascht waren wir nicht. Wir hatten zu diesem Zeitpunkt auf Wunsch institutioneller Investoren eine Roadshow in Europas Finanzzentren mit rund 30 Kontakten hinter uns. Große und kleine Häuser haben derart eindeutig Interesse gezeigt, dass mit einer Überzeichnung zu rechnen war. Möglicherweise wichtiger als die Erlöse ist aber das verstärkte Engagement erstklassiger institutioneller Anleger. Dies sollte in Zukunft dazu beitragen, eine höhere Liquidität in die Softing-Aktie zu bekommen.

Der Bruttoemissionserlös liegt bei rund 7,6 Millionen Euro. Ärgern Sie sich im Nachhinein, dass Sie im Vorfeld nicht mehr Aktien angeboten haben?

Auch hier muss ich verneinen. Die drei Akquisitionen im ersten Halbjahr waren ja längst finanziert. Hier ging es nur um Mittel für eine Produktoffensive und für den Aufbau neuer Absatzkanäle, um die Synergien mit den Akquisitionen optimal zu nutzen. Wir hatten hierfür einen mittelfristigen Finanzbedarf von etwa vier bis sechs Millionen Euro abgeschätzt, der mit dem Emissionserlös reichlich abgedeckt wurde. Nur wegen der guten Nachfrage eine stärkere Verwässerung in Kauf zu nehmen, ohne dass die zusätzlichen Mittel benötigt würden, wäre aus Sicht der Altaktionäre nicht akzeptabel gewesen.

Sie haben es bereits angesprochen, mit dem Erlös aus der Platzierung wollen Sie unter anderem eine Produktoffensive in den nächsten beiden Jahren finanzieren. Welche Produkte haben Sie in der Pipeline und welches Wachstumspotenzial wollen Sie damit heben?

Hier geht es um die Finanzierung der Entwicklung von Neuprodukten in den nächsten beiden Jahren, bei denen wir Technologie aus der bestehenden Softing Gruppe in die neuen Unternehmen wie z. B. unsere neue US-Tochter Online Development Inc. (OLDI) hineintragen, die dort mit den landes- und marktspezifischen Zusätzen versehen werden, um damit neue Kundenkreise für uns zu gewinnen. Flankiert durch diese Produktoffensive sehen wir für die nächsten Jahre ein zweistelliges organisches Wachstum in diesen neuen Märkten.

Wie sieht Ihre Vertriebsstrategie im US-Markt nach der Übernahme von Online Development Inc. (OLDI) aus?

OLDI ist heute ein zu 90 Prozent auf OEM-Vertrieb fokussiertes Unternehmen. Wir bauen für Softing, OLDI und PSiber einen neuen gemeinsamen neuen Vertriebskanal auf. Hier steht viel auf dem Spiel, daher gibt es hier kein Platz für „Jungend forscht“. Wir starten von Anfang an mit Vollprofis. Dazu haben wir amerikanische Marketing- und Vertriebsexperten gewinnen können, die den Markt und die Vertriebskanäle bereits seit Jahren durch ihre Arbeit bei unseren Wettbewerbern kennen. Das sichert uns in hohem Maße den Erfolg, hat aber in Bezug auf die während der Aufbauphase anfallenden Kosten seinen Preis.

Blicken wir auf das laufende Geschäftsjahr: In den ersten Monaten 2014 hatten Sie unter der Verschiebung von besonders margenstarken Lieferabrufen durch Großkunden ins zweite Halbjahr zu leiden. Welche Erwartungen haben Sie an die beiden Segmente Automotive Electronics und Industrial Automation in der zweiten Jahreshälfte?

Im Segment Automotive Electronics stehen in der zweiten Jahreshälfte einige Software- und Lizenzkäufe von Großkunden an, die zu siebenstelligen Umsätzen bei sehr guten Margen führen werden. Auch im Segment Industrial Automation stehen im weiteren Jahresverlauf interessante Abrufe für Industrieprojekte an. Beides zusammen wird im zweiten Halbjahr zu überproportionalen Ergebnissen führen, zumal die Einmal- und Aufbaukosten immer geringer werden.

Welche konkreten Umsatz- und Ergebnisziele haben Sie sich nach der OLDI-Übernahme für das Gesamtjahr gesetzt?

Dazu werden Sie vor dem Ende des dritten Quartals nichts von mir hören. Das Zahlensystem der Softing ändert sich gerade fundamental. Wir haben durch die Zukäufe auf ein ganzes Jahr bezogen mehr als 25 Millionen Euro Umsatz hinzugewonnen, wobei wir mit der saisonalen Dynamik dieser Unternehmen noch keine Erfahrung haben. Die steuerliche Optimierung der Auslandszukäufe läuft derzeit. Allein diese Effekte in den USA können bis zu siebenstellige Auswirkungen auf das Ergebnis haben. Daher ist derzeit schlicht keine seriöse Prognose möglich.

Mittelfristig streben Sie den Sprung über Umsatzmarke von 100 Millionen Euro an. Warburg Research erwartet das Erreichen dieser Marke im Geschäftsjahr 2016. Eine realistische Einschätzung aus Ihrer Sicht?

Bei Fortführung einer normalen Konjunktur sollten wir uns in 2016 dieser Marke nähern oder sie bereits erreichen. Aus heutiger Sicht mit zweieinhalb Jahren Abstand würde ich für 2016 die 100 Millionen Euro Marke innerhalb eines Fensters von plus/minus fünf Millionen Euro erwarten. Klar ist aber heute schon, dass sich die Softing Gruppe mit den letzten Akquisitionen und der nun folgenden Integrationsphase in ein Unternehmen einer anderen Größenklasse entwickelt. Dazu kommt, dass wir in zwei bis drei Jahren knapp die Hälfte des Gesamtumsatzes außerhalb Europas machen werden, womit unsere Abhängigkeit von einem Markt deutlich reduziert wird.

In den letzten Jahren hat Softing EBIT-Margen von über zehn Prozent erwirtschaftet. Sehen Sie bei der Rendite in den kommenden Jahren noch Steigerungspotenzial?

Dieses Jahr wird aufgrund der diversen Einmalkosten davon nach unten abweichen. Grundsätzlich ist unser mittelfristiges Ziel unverändert eine Annäherung an eine EBIT-Marge im Bereich von 15 Prozent. Von 2015 an sollten wir wieder zweistellige Margen bieten können. Hinzu kommen Skaleneffekte, die den Weg in Richtung 15 Prozent weiter verstärken werden.

Die Hauptversammlung 2014 hatte beschlossen, die Dividende nach Wahl der Aktionäre entweder in bar oder als Aktien der Softing AG zu erhalten. 57,8 Prozent der Aktionäre haben sich für die Aktiendividende entschieden. Werden Sie diese Wahlmöglichkeit auch in den Folgejahren anbieten?

Wir werden das vorerst nicht wiederholen. Der Aufwand zur Zahlung einer Aktiendividende war für alle Beteiligten enorm, da wir den Abzug der Kapitalertragsteuer berücksichtigen mussten. Unternehmen wie die Telekom, die das Modell in Deutschland angestoßen hat, tun sich hier leichter, da sie über Verlustvorträge verfügen und dann im Zusammenhang mit den steuerlichen Einlagekonto die Dividende ohne Steuerabzug ausschütten dürfen – und Verlustvorträge wollen wir bei Softing keine mehr sehen.

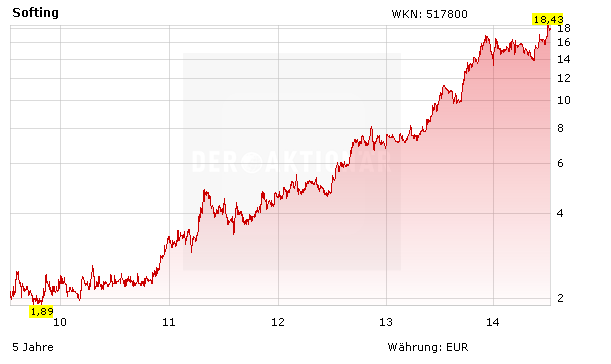

Nach der erfolgreichen Kapitalmaßnahme liegt der Börsenwert der Softing AG bei rund 125 Millionen Euro. Hat der Kurs damit nicht einen Teil der erwarteten positiven operativen Entwicklung schon vorweggenommen?

Ich denke der Markt versteht die gerade ablaufende Transformation der Softing hin zu einem internationalen Unternehmen in der 100-Millionen-Euro-Umsatz-Liga. Damit sind wir in unseren Märkten größer und international besser verankert als jeder unserer Wettbewerber. Diese Perspektive mag in Teilen schon eingepreist sein. Aber niemand sollte glauben, dass wir uns nach Erreichen dieser Ziele ausruhen werden. Wir werden neue Ziele festlegen und mit deren Realisierung beginnen, was dann auch wieder eingepreist werden wird. Wir bewegen uns in einem riesigen Markt. Auch wenn es immer wieder mal Rückschläge am Markt geben wird, ist dies über die Jahre gesehen ein Spiel mit einer nach oben offenen Skala.

Herr Dr. Trier, vielen Dank für das Interview.

DER AKTIONÄR – Unsere App

DER AKTIONÄR – Unsere App

)

15.07.2014

15.07.2014

Sofortkauf

Sofortkauf