Trotz der anhaltenden Krise hat der Energieversorger RWE seinem Vorstandschef Peter Terium das Vertrauen ausgesprochen. Der Aufsichtsrat des DAX-Konzerns hat am Mittwoch beschlossen, den Vertrag Teriums bis März 2021 zu verlängern. An der Börse löste die Meldung allerdings keine Begeisterungsstürme aus.

„Peter Terium hat langfristige Projekte angestoßen, die von erheblicher Bedeutung für die Optimierung des Konzerns in den nächsten Jahren sind. Erste Erfolge sind bereits sichtbar“, erklärte Aufsichtsratschef Manfred Schneider. Seit Juli 2012 ist Terium inzwischen im Amt. Für die Aktionäre des Versorgerriesen gab es trotz aller Bemühungen bei der Neuaufstellung aber wenig Grund zu Freude. Die skeptische Reaktion der Märkte ist deshalb verständlich.

Vor den Zahlen

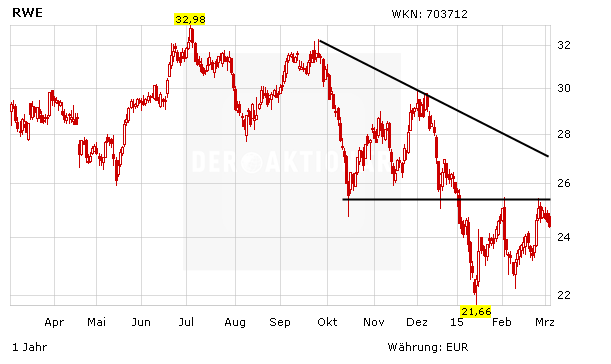

Im Fokus der Anleger steht nun die anstehende Bilanzpressekonferenz. Am kommenden Dienstag, den 10. März, veröffentlicht RWE Zahlen zum abgelaufenen Geschäftsjahr. Im Vorfeld hat die UBS den DAX-Titel noch einmal unter die Lupe genommen. Analyst Patrick Hummel hat die Einstufung auf „Neutral“ mit einem Kursziel von 26 Euro belassen. RWE dürfte für 2015 einen Gewinn je Aktie in Höhe von 1,85 Euro anpeilen, so der Experte. Nach dem erfolgreichen Verkauf der Öl- und Gasfördertochter Dea seien nun keine revolutionären strategischen Ankündigungen zu erwarten. Insgesamt rechnet Hummel bei den Branchenvertretern mit einem verhaltenen Ausblick auf 2015. Die attraktive Bewertung sowie die Dividendenrenditen jedoch sollten die Anteilsscheine stützen.

An der Seitenlinie bleiben

Die Verlängerung mit Peter Terium sorgt für Kontinuität beim Konzernumbau. Dennoch ist nach wie vor kein klarer Plan erkennbar, wie der Konzern in Zeiten der Energiewende aufgestellt werden soll. DER AKTIONÄR bestätigt deshalb seine Verkaufsempfehlung. Auch die günstige Bewertung und die attraktive Dividendenrendite sind bei RWE keine Kaufargumente.

(Mit Material von dpa-AFX)

DER AKTIONÄR – Unsere App

DER AKTIONÄR – Unsere App