Der DAX hat es getan, und die US-Börsen auch: Die Aktienmärkte haben zwei Wochen mit teilweise deutlich positiven Vorzeichen auf das Parkett gelegt. Gleichzeitig bleiben die meisten Indizes allerdings in „Bärenmärkten“ verhaftet, etwa gemessen an ihrer Lage im Verhältnis zur 200-Tage-Linie. Sind solch bullishe Bewegungen typischerweise daher nun ein Strohfeuer – oder was bedeutesie im Lichte ähnlicher Konstellationen der Vergangenheit?

Aktien-Stärke kontra Wirtschaftseinbruch

Die Schreckensmeldungen von der Konjunkturseite auf der einen Seite und die jüngst wieder haussierenden Aktienmärkte scheinen zwei kaum vereinbare Bilder zu zeichnen. Die Börsen spielen ganz offenbar stark das Szenario, wonach es sich beim laufenden Wirtschaftseinbruch zwar um eine historisch scharfe, aber eben nur sehr kurze Misere handeln wird. So hat der DAX seit seinem Tiefpunkt vor genau einem Monat bereits wieder sensationelle 27 Prozent an Wert hinzugewonnen.

Bärenmarktrallyes: Das sagt die Statistik

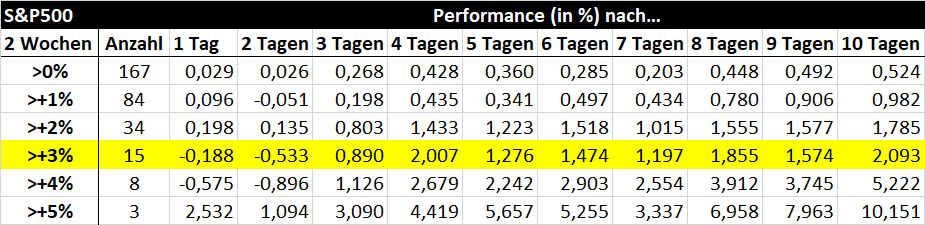

Historische Vergleiche können ihren Teil zu einem vollständigen Bild beitragen, wie aktuelle Situationen sachlich einzuordnen sind. Die folgende Tabelle listet hierzu auf, wie der S&P500 in seiner Geschichte jeweils performed hat, wenn er unter seiner 200-Tage-Linie notierte, aber die letzten zwei Wochen in Folge mit grünen Vorzeichen abgeschlossen hat. Das entspricht nun exakt der gegenwärtigen Situation:

Die Zeilen geben dabei an, wie hoch die Performance des S&P500 in den beiden vergangenen Wochen jeweils (mindestens) ausgefallen ist. Beispiel: In drei Fällen (1932, 1938 und 1987) schaffte der Index sogar zwei aufeinanderfolgende Wochen mit Kursgewinnen von jeweils über 5 Prozent (untere Zeile). Bemerkenswert: Danach ging es jeweils weiter steil bergauf.

Aktuell hat der S&P die letzten beiden Wochen mit +12,10 Prozent (letzte Woche) und +3,03 Prozent (diese Woche) beendet. Die Situation entspricht also am ehesten derjenigen der gelb markierten Zeile. Und die Statistik hierfür ist ebenfalls durchaus positiv: Immerhin um weitere zwei Prozentpunkte kletterte der S&P500 im Schnitt in den folgenden beiden Wochen. Zuletzt lag diese Situation übrigens am 3. April 2009 vor – damals lag langfristig gesehen sogar ein goldener Einstiegszeitpunkt vor.

Die gegenwärtige Hausse erscheint aus fundamentaler Hinsicht übertrieben. Die Börsen nehmen jedoch regelmäßig die Ökonomie von morgen vorweg. Es ist also in jedem Fall einzukalkulieren, dass die Märkte auch dieses Mal Recht behalten und sich die Konjunktur schon in wenigen Wochen oder Monaten ganz spürbar berappelt. Genau dieses Szenario legen die obigen Daten nahe. Einen anders gearteten Ansatz habe ich erst am Freitag per TV-Report aufgezeigt. Die Ergebnisse solcher Studien sind dabei immer als ein Spiel von Wahrscheinlichkeiten zu interpretieren: Sie gehen naturgemäß nicht immer auf. Beispiel: Die Rallye vom April 2001 stellte sich ebenfalls analog dar, doch die Märkte sahen bald eine weitere Korrekturphase. Die Chancen für die Bullen stehen derweil aber auch für die kommenden Wochen keinesfalls so schlecht wie die Sorgen der Anleger es gegenwärtig suggerieren.

DER AKTIONÄR – Unsere App

DER AKTIONÄR – Unsere App

)

Sofortkauf

Sofortkauf