K+S hat auch im dritten Quartal unter Produktionsproblemen und dem anhaltenden Preisdruck im Kali-Geschäft gelitten und rote Zahlen geschrieben. Von Juli bis September ging der Umsatz im Jahresvergleich um 22,9 Prozent auf 687,6 Millionen Euro zurück. Sowohl das Salz- als auch das Kaligeschäft schwächelten.

Vor Zinsen, Steuern und vor Bewertungsveränderungen von Derivaten (Ebit I) stand ein Verlust von 31,4 Millionen Euro, nach einem operativen Gewinn von 132,1 Millionen ein Jahr zuvor. Bei dieser Kennzahl werden etwa Kosten für die Wechselkursabsicherung herausgerechnet. Unter dem Strich blieb ein Verlust von 28,3 Millionen Euro, nach einem Gewinn von 49,9 Millionen ein Jahr zuvor. Analysten hatten dies im Schnitt in etwa erwartet.

Legacy-Mine wird teurer

K+S rechnet wegen eines Zwischenfalls mit etwas höheren Kosten für die neue Kali-Mine in Kanada. Aufgrund des Schadens sei davon auszugehen, dass das Budget von 4,1 Milliarden kanadischen Dollar "moderat" überschritten werde. Wegen positiver Wechselkursentwicklungen dürfte das 2013 geplante Euro-Budget von rund 3,1 Milliarden Euro aber weiter Bestand haben.

Die Produktion der ersten Tonne Kali dürfte weiterhin im zweiten Quartal 2017 erfolgen, hieß es weiter. Vor dem Unglück hatte K+S den Start zum Jahresende 2016 vorgesehen. Ende 2017 dürfte die angestrebte Produktionskapazität von zwei Millionen Tonnen erreicht werden. Mitte Juli war während eines Tests ein Prozessbehälter in einer Produktionsstätte der Mine beschädigt worden.

Aber zumindest beim Problem der Abwasserentsorgung konnte K+S nun endlich einen Fortschritt erzielen.

An der Seitenlinie verharren

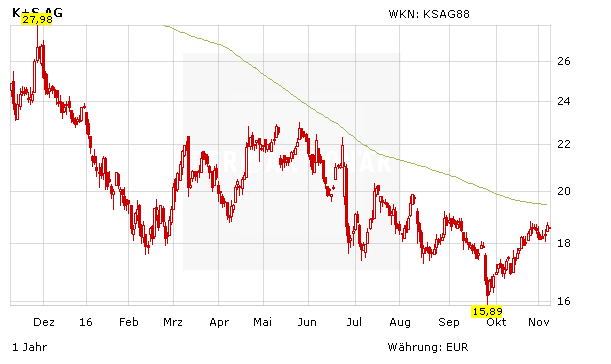

Angesichts des schwierigen Marktumfelds mit schwachen Kalipreisen und der hausgemachten Probleme bleibt die Aktie von K+S ein heißes Eisen. Auch wenn sich das Chartbild hier zuletzt wieder etwas aufgehellt hat, sollten Anleger daher nach wie vor an der Seitenlinie verharren.

(Mit Material von dpa-AFX)

DER AKTIONÄR – Unsere App

DER AKTIONÄR – Unsere App

)

10.11.2016

10.11.2016

Sofortkauf

Sofortkauf