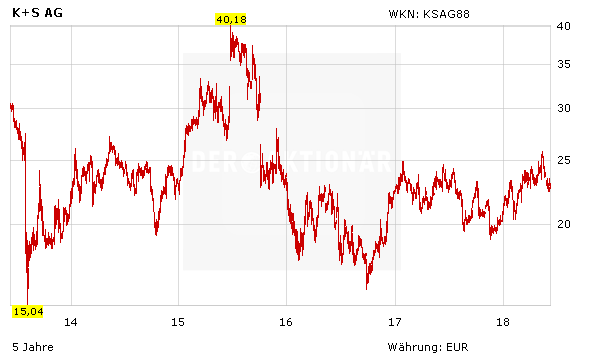

Es ist eine spannende Phase, in der sich K+S aktuell befindet. Es gibt viele Unwägbarkeiten über die Entwicklung der Kalipreise, die Effizienz der neuen Mine in Kanada und die Produktionsmöglichkeiten der deutschen Werke. DER AKTIONÄR zeigt auf, womit Analysten für das laufende und das kommende Jahr rechnen.

Derzeit wird davon ausgegangen, dass der Düngemittel- und Salzproduzent den Umsatz im laufenden Jahr von 3,6 auf 4,1 Milliarden Euro steigern kann. Beim EBITDA liegen die durchschnittlichen Prognosen bei 813 Millionen Euro (Vorjahr: 577 Millionen Euro), beim Gewinn je Aktie bei 1,44 Euro (2017: 0,96 Euro). Die Nettoverschuldung dürfte Ende des Jahres – voraussichtlich ein letztes Mal – weiter zulegen (von 3,0 auf 3,2 Milliarden Euro) und soll laut CEO Burkhard Lohr über die kommenden Jahre hinweg wieder deutlich sinken.

Für 2019 erwarten die Analysten einen Anstieg der Erlöse auf 4,3 Milliarden Euro, des EBITDA auf 938 Millionen Euro und des Gewinns pro Anteilschein 1,97 Euro. Bei der Nettoverschuldung wird allerdings weiter mit knapp 3,1 Milliarden Euro gerechnet.

Die Aussichten für das operative Geschäft bei K+S hellen sich weiter auf. Die zahlreichen Unwägbarkeiten bei der Produktion und die hohe Nettoverschuldung bleiben allerdings nicht zu unterschätzende Risiken. Daher sollten ausnahmslos nur mutige Anleger beim MDAX-Titel einsteigen. Der Stopp sollte bei 19,50 Euro belassen werden.

Hinweis auf Interessenkonflikte gemäß §34b WpHG: Der Autor hält Positionen an K+S, die von einer etwaigen aus der Publikation resultierenden Kursentwicklung profitieren.

DER AKTIONÄR – Unsere App

DER AKTIONÄR – Unsere App

)

11.06.2018

11.06.2018

Sofortkauf

Sofortkauf