Helma Eigenheimbau befindet sich auf allen Ebenen auf Rekordfahrt. Zu diesem Schluss kommen auch die Analysten von GBC Research. Sie widmen sich in ihrer neuen Analyse vor allen eine mögliche Anleiherückzahlung hervor – und heben das Kursziel erneut deutlich an.

Mit der Veröffentlichung des Geschäftsberichtes 2015 hat die Gesellschaft eine Umgliederung der aktuell ausstehenden 5,875%-Unternehmensanleihe in den kurzfristigen Bereich vorgenommen. „Für die Anleihe mit einer Laufzeit bis zum 19.09.2018 besteht dabei ab dem 19.09.2016 ein vorzeitiges Kündigungsrecht zu 101 Prozent des Nennbetrages“, erklärt GBC-Analyst Filker. „Mit der vorgenommenen bilanziellen Umgliederung wird damit ein sehr starkes Indiz für die hohe Wahrscheinlichkeit einer vorzeitigen Rückzahlung geliefert“.

Bei der künftigen Finanzierung dürfte der Schwerpunkt auf Schuldscheindarlehen liegen, welche im Vergleich zu einer börsennotierten Unternehmensanleihe mit einem deutlich geringeren Aufwand bei niedrigen Zinsen einhergehen. „Zum 31.12.2015 verfügt die Gesellschaft über langfristige Schuldscheindarlehen in Höhe 5,0 Millionen Euro und 10,0 Millionen Euro. Die Zinssätze der im abgelaufenen Geschäftsjahr 2015 aufgenommenen Schuldscheindarlehen liegen dabei zwischen 2,914 und 3,587 Prozent und sind daher signifikant niedriger als der Kupon der 5,875%-Unternehmensanleihe“, so Filker. Darüber hinaus greift die Gesellschaft bei der Grundstücksvorfinanzierung für das Bauträgergeschäft auf grundpfandrechtlich besicherte Bankkredite zurück. „Diese sind aufgrund der Sicherungskomponente nochmals zinsgünstiger als die unbesicherten Schuldscheindarlehen“, erklärt der Analyst.

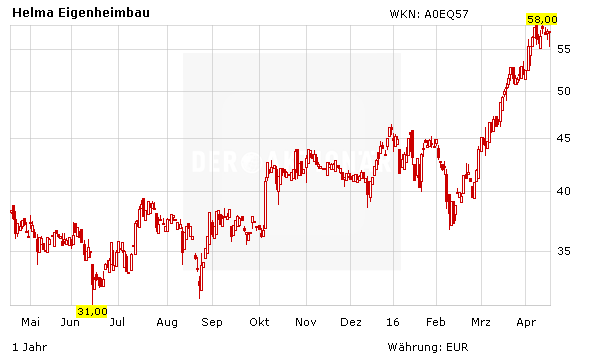

Was bedeuten diese Berechnungen? Ganz einfach, die geplante Anleiherückzahlung wird eine deutliche Reduktion der durchschnittlichen Finanzierungssätze nach sich ziehen. „Auf Basis des angepassten DCF-Bewertungsmodells haben wir einen neuen fairen Unternehmenswert von 70,50 Euro je Aktie ermittelt und heben damit das bisherige Kursziel von 60,80 Euro auf diesen Wert an. DER AKTIONÄR fühlt sich in seiner positiven Einschätzung bestätigt. Die Aktie dürfte ihre Aufwärtsbewegung schon bald fortsetzen und Kurs auf die 60-Euro-Marke nehmen. Im Laufe des Jahres sollte dann das GBC-Kursziel angesteuert werden. DER AKTIONÄR setzt im Real-Depot weiter auf dieses Szenario.

Das Real-Depot versucht durch kurz- und mittelfristige Investitionen in aussichtsreiche Aktien zum Erfolg zu kommen. Dabei stehen Trading-Chancen aus charttechnischer Sicht, aufgrund von positivem Newsflow oder anderen Sondersituationen im Fokus. Für zusätzliches Pozenzial sorgt der Handel mit Hebelprodukten. Deshalb richtet sich das Depot vor allem an spekulativ orientierte Anleger. Interessiert? Dann holen Sie sich ein Probe-Abo und testen Sie für drei Monate das Real-Depot.

Hinweis nach §34 WPHG zur Begründung möglicher Interessenkonflikte: Aktien oder Derivate, die in diesem Artikel besprochen / genannt werden, befinden sich im "Real-Depot" von DER AKTIONÄR.

DER AKTIONÄR – Unsere App

DER AKTIONÄR – Unsere App

)

18.04.2016

18.04.2016

Sofortkauf

Sofortkauf