Ja, ja und noch einmal ja. Natürlich: Der kurzfristige Chart schreit förmlich „Verkauf mich“. Der ehemalige Goldbulle John Paulson mutiert urplötzlich zum Bären. Und ja, die US-Notenbank wird früher oder später mit dem gefürchteten Tapering beginnen. All das spricht natürlich gegen den Goldpreis.

Der Kurssturz bei Gold soll also weitergehen. Das scheint ausgemachte Sache zu sein. Alles andere ist undenkbar. Wieso sollte der Goldpreis drehen? Die Inflation lässt weiter auf sich warten. Und zu guter Letzt sind da ja noch die mächtigen US-Banken, die – und das ist längst mehr als nur eine Verschwörungstheorie – ein offensichtliches Interesse an einem niedrigen Goldpreis haben. Mittlerweile kursieren Gerüchte, die US-Banken könnten das Ziel verfolgen, große Goldproduzenten in Bedrängnis zu bringen, um sie anschließend zu retten und sich billig bei ihnen einzukaufen. Möglich ist das.

Ein Schritt zurück kann helfen

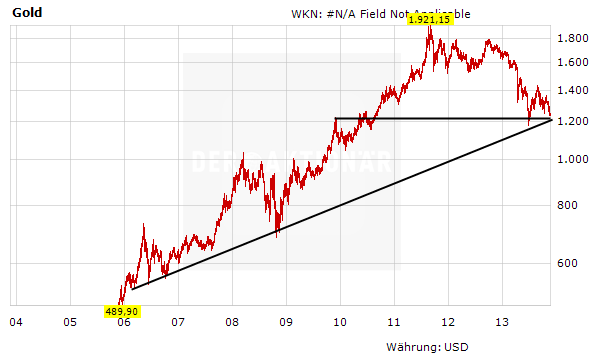

Doch bevor Sie jetzt von Panik getrieben, anfangen Ihre Goldmünzen zu versilbern, sollten Sie in Ruhe einen Schritt zurückgehen und einen Blick auf as große Bild werfen. Die Stimmung für Gold ist schlecht, extrem schlecht. Doch genau diese schlechte Stimmung war in den vergangenen Jahren – egal ob bei Rohstoffmärkte oder bei Aktienmärkten – häufig der Boden für eine Trendwende. Das sieht übrigens auch Goldexperte Ronald Stöferle so. Im Gespräch erklärte er, dass er gerade diese schlechte Stimmung als Kontraindikator ansieht.

Zugegeben: Gerade in solchen Phasen ist es schwierig, sich nicht von der allgemeinen Panik anstecken zu lassen. Die Medien berichten – wenn überhaupt – dann nur noch negativ über Gold. Ein typisches Beispiel ist der heutige Artikel über John Paulson. Der ehemalige Goldbulle ist ins Lager der Bären gewechselt. Er selbst will keine weiteren Goldinvestments eingehen. Irgendwie verständlich: Paulson hat mit seinen Goldinvestments rund 63 Prozent Verlust verbucht. Etwas sarkastisch ausgedrückt könnte man auch sagen: Wieso soll man ausgerechnet jetzt auf jemand hören, der mit seinen Goldinvestments in diesem Jahr so komplett falsch gelegen ist?

Tapering: Das Schreckgespenst

Aber gut, lassen wir den Sarkasmus. Blicken wir auf das Tapering. Natürlich wird die US-Notenbank früher oder später damit beginnen, ihre Anleihekäufe zurückzuschrauben. Und wie selbstverständlich geht nahezu jeder davon aus, dass das den Goldmarkt hart treffen wird. Warum genau? Weil die USA so bedeutend sind für den physischen Goldmarkt? Nun, etwa acht Prozent der Goldverkäufe finden tatsächlich in den USA statt. Das Gros der Goldverkäufe findet längst in Indien oder China statt. In Sachen Goldmarkt spielen die USA nun wirklich keine große Rolle mehr. Oder in Zahlen ausgedrückt: Rund 2.700 Tonnen Gold werden jährlich produziert. 1.059 Tonnen davon werden in Indien verkauft, 770 in China. In den USA sind es 213 Tonnen, in Deutschland 154.

Nun mag man argumentieren, dass das Inflationsrisiko sinkt, wenn die US-Notenbank ihr Anleihekaufprogramm zurückfährt. Auf den ersten Blick klingt das logisch. Doch die Inflation ist aus zwei Gründen niedrig: Zum einen lässt sich sicherlich trefflich über den Warenkorb streiten (so trifft eine Preissteigerung bei Lebensmitteln wir Kartoffeln oder Äpfeln den Verbraucher sicherlich hart und es hilft wenig, wenn dies bei der Inflationsrechnung durch geringere Aufwendungen bei Arztbesuchen kompensiert wird). Zum anderen hat die fehlende Inflation sicherlich auch damit zu tun, dass das in den volkswirtschaftlichen Kreislauf gepumpte Geld den Verbraucher nicht erreicht. Geschieht dies einmal – dann kann sehr schnell Inflationsdruck aufkommen. Und das hat nun wenig mit Tapering oder Nicht-Tapering zu tun.

Hannes Huster vom Goldreport hat zum Goldpreis übrigens eine wirklich interessante Theorie: Er geht davon aus, dass die großen Adressen den jüngsten Kurssturz dazu genutzt haben, ihre hohen Nettoshortpositionen an der Rohstoffbörse Comex einzudecken und sich mittlerweile im Februar-Kontrakt long positionieren. "Es wird gezielt Schwäche herbeigeführt, um sich selbst auf der Long-Seite zu positionieren", schreibt er. Angesichts des gestern sprunghaft angestiegenen Handels im Februar-Kontrakt hat diese Theorie durchaus ihre Daseinsberechtigung. Damit könnte die Talfahrt beim Goldpreis ein schnelles Ende finden. Die Commercials an der Comex hatten sich in den vergangenen Wochen ohnehin schon zum Großteil von der Shortseite verabschiedet.

Verstehen Sie mich bitte nicht falsch: Natürlich ist die Wirklichkeit die, dass Gold seit Wochen im Abwärtstrend ist. Natürlich ist der Griff zum Short angesichts des Chartverlaufs die logische Folge. Aber ein wenig antizyklisches Handeln in diesen – für Goldanleger – düsteren Tagen könnte sich schon in einem Jahr auszahlen.

DER AKTIONÄR – Unsere App

DER AKTIONÄR – Unsere App

)

22.11.2013

22.11.2013

Sofortkauf

Sofortkauf