Der weltgrößte Goldproduzent Barrick Gold hat gerade seine Zahlen für das vierte Quartal vorgelegt. Die sind – wie erwartet – schwach ausgefallen. Das Ergebnis je Aktie lag unter den Analystenschätzungen. Dagegen konnte Barrick Gold beim Umsatz die Schätzungen der Wall Street übertreffen.

Das bereinigte Ergebnis je Aktie lag bei 0,37 Dollar. Der Umsatz lag bei 2,92 Milliarden Dollar – ein Minus von 29,6 Prozent im Vergleich zum Vorjahreszeitraum. Dieses Minus lag zum einen am deutlich niedrigeren Goldpreis. Zum anderen aber auch daran, dass Barrick im laufenden Jahr zahlreiche Projekte veräußert hat. Für das Gesamtjahr weist Barrick ein bereinigtes Ergebnis je Aktie von 2,51 Dollar aus. Der bereinigte operative Cash-Flow beläuft sich auf 4,36 Milliarden Dollar.

Cash-Kosten sinken

Interessant ist dabei vor allem eine Zahl: Im vierten Quartal sind die All-in-Cash-Kosten je Unze Gold auf 899 Dollar gesunken. Auch dies liegt am Verkauf von Standorten mit hohen Produktionskosten. Zudem fährt Barrick einen harten Sparkurs. Barrick berechnet seine Reserven jetzt mit einem Goldpreis von 1.100 Dollar je Unze – zum Vergleich: Für 2012 rechnete das Unternehmen noch mit einem Goldpreis von 1.500 Dollar je Unze. Die Goldreserven verringerten sich von 140,2 Millionen Unzen Ende 2012 auf 104,1 Millionen Unzen Ende 2013.

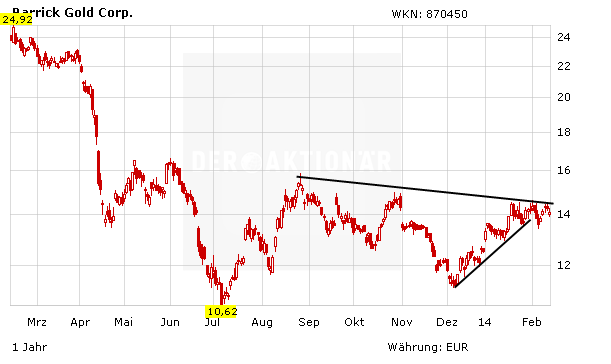

Barrick Gold hat zuletzt seine Hausaufgaben gemacht. Die Kapitalerhöhung im November vergangenen Jahres haben dem Konzern zudem finanziellen Spielraum verschaffen. Die Schulden wurden größtenteils langfristig refinanziert. Zudem spielt ein steigender Goldpreis dem Unternehmen in die Karten. Die schwachen Zahlen waren bereits erwartet worden. DER AKTIONÄR bleibt bei seiner positiven Einschätzung zu der Aktie.

DER AKTIONÄR – Unsere App

DER AKTIONÄR – Unsere App