Der Goldpreis liegt nach wie vor am Boden und pendelt um die 1.300-Dollar-Marke. Doch bei den Minenaktien tut sich einiges: Fusionsgespräche und Übernahmen sind praktisch an der Tagesordnung. Das ist ein gutes Zeichen dafür, dass die Aktienkurse ihren Boden erreicht haben dürften.

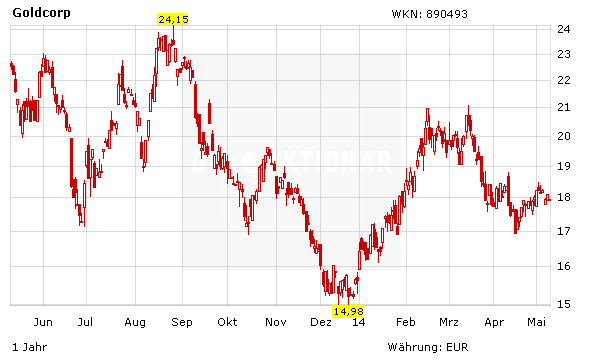

Bereits Mitte April hat Goldcorp mit seinem Gebot für den Goldproduzenten Osisko für Aufsehen gesorgt. Eine harte Bieterschlacht ist entbrannt, als Osikso plötzlich einen weißen Ritter präsentiert hat. Goldcops geht trotz eines Gebots von 3,6 Milliarden Kanadische Dollar für Osisko leer aus. Doch das dürfte nur ein kurzer Rückschlag gewesen sein. „Wir schauen uns immer nach Möglichkeiten um und werden dies auch weiterhin tun“, kündigte CEO Chuck Jeannes in einem Interview an. Mit anderen Worten: Die nächste Übernahmeofferte dürfte nur eine Frage der Zeit sein. Und aller Voraussicht nach dürfte es wieder ein Junior-Produzent mit hohen Reserven sein, der in das Beuteschema passen wird. „Wir sind nach wie vor davon überzeugt, dass qualitatives Wachstum der beste Weg ist, um den Wert für unsere Aktionäre zu erhöhen“, sagt Jeannes.

Megafusion ausgebremst

Derweilen hatte sich hinter den Kulissen ein weiterer spektakulärer Deal angebannt, der erst auf der Zielgeraden ausgebremst worden ist. Barrick Gold und Newmont Mining, die beiden Branchengrößen, wollten sich zusammenschließen. Ob das wirklich sinnvoll gewesen wäre, darüber streiten Analysten. Doch diese Diskussion ist wohl nur akademischer Natur, schließlich kam die Fusion nicht zustande. Warum nicht? Darüber gibt es höchst unterschiedliche Auffassungen. Die anschließenden Schuldzuweisungen sprechen Bände. Andere Goldunternehmen, wie beispielsweise Harmony Gold, hatten sich bereits in Stellung gebracht, um von möglichen Anteilsverkäufen im Zuge der Fusion zu profitieren. „Das wäre ein mögliche Chance im Goldsektor“, sagt CEO Graham Briggs.

Das alles sind Lebenszeichen der Branche. Und die Übernahme- und Fusionswelle dürfte weitergehen. DER AKTIONÄR rät Anlegern weiterhin, auf Junior-Produzenten und Explorationsunternehmen kurz vor der Produktionsaufnahme zu setzen. Diese Unternehmen sind mögliche Übernahmeziele. Und dabei winken beträchtliche Aufschläge. Denn zum Schnäppchenpreis, das musste Goldcorp feststellen, gibt es die Unternehmen trotz der Krise in der Branche nicht.

DER AKTIONÄR – Unsere App

DER AKTIONÄR – Unsere App